编者按:本文来源创业邦专栏奇偶派,创业邦经授权转载,图源:图虫。

时间拉回到2020年11月12日晚。夜幕下的苏州奥体中心灯火通明,当终场哨声响的那一刻,南方特有的潮湿空气瞬间被巨大的声浪点燃。欢呼,嚎叫,呐喊!

在一片蓝色海洋的体育场内,江苏苏宁易购队在球迷的疯狂助威声中以2:1的成绩战胜了强大的对手广州恒大队,夺得队内首个顶级联赛冠军。

当冠军的纸片在全场飞舞的时候,所有人都以为这支球队的崛起之路即将来临,中超联赛将会迎来新的篇章,就连他们的老板张近东自己都说:

“冠军不是结束,而是开始。”

然而,2021年2月28日,短短3个月时间,苏宁便宣布暂停足球队一切运营。从这一点看,张老板的确没有食言,苏宁的冠军确实不是结束,而是开始:从今天开始,江苏没有了中超球队。

而这一切的起因就是,苏宁:没钱了。

就在苏宁夺冠后的第28天,老张和小张不得不将旗下苏宁控股公司股权质押给了杰克马,换来了10个亿。

7月12日,张近东甚至辞去了苏宁易购董事长、董事以及董事会战略委员会主任委员职务。

为什么昔日的线下零售业巨头会落得如此境地,让我们来详细拆解隐藏在这光鲜头衔背后的故事。

昔日双王争霸

俗话说,中国的线下零售史,半部在苏宁,剩下的半部自然就是在国美了。成立于1987年的国美电器和成立于1990年的苏宁电器,在电商兴起的前二十年里,一南一北两大零售巨头式上演了一幕幕精彩的龙争虎斗。

2004年,国美苏宁纷纷上市。有了资本的加持,双方竞争更加有恃无恐,“苏美争霸”正式拉开了序幕。

2005年,国美突然袭击,将苏宁老家南京纳入扩张版图,直接杀到了苏宁腹地。将旗舰店开在了张近东在新街口的办公司对面,二者相距不到200米。而苏宁也不甘示弱,在次月趁着北京苏宁安贞店店庆的机会,将价格战烧到了国美的大本营来还以颜色。这一年,国美营收179.59亿,拥有259家门店;苏宁营收151.96亿,门店数量为224家。

2006年,国美的营业收入和门店数量均强压苏宁一头,在南京市东北郊钟山风景区的一个高尔夫场内,如日中天的黄光裕向张近东提出收购苏宁的意向。张近东直言了当地拒绝:“你不要买苏宁,我做不过你就送给你。买,你是买不起的。”火药味十足的答话可见当时瑜亮之争有多激烈。

2006年7月,国美以52.68亿港元收购了零售业老三中国永乐。收购案完成后,国美旗下门店数量突破800家,年销售额破800亿。彼时的苏宁电器仅有360家门店和397亿元的销售额;2007年底,国美提高价码,以38亿元,高出苏宁最初报价的20%为代价,又活生生的从苏宁手中抢到了行业老四大中电器;2008年2月,国美收购老五三联商社。

自此,国美的商业并购版图基本完成,店面和市场份额均远超苏宁。黄光裕本人也三次荣登中国首富,成就了国美历史巅峰时刻。

针对国美的步步紧逼,张近东仍然是稳扎稳打。苏宁投资8000万打造了一套ERP销售管理系统,投资3个亿请来IBM,帮苏宁全面实现人力,绩效,财务,物流等全链条信息数字化,以期打好基础来争夺更大的市场份额。

但是黄光裕的锒铛入狱让这场“美苏争霸”戛然而止。2008年,黄光裕因非法经营罪,内幕交易。泄露内幕信息罪和单位行贿罪被判刑14年,黄光裕的妻子杜鹃随后也在大连被捕。

黄光裕的入狱让整个市场都始料未及,不仅如此,一场针对黄氏家族的国美内斗也在暗处酝酿。

对国美来说,当务之急就是需要一个有份量的人来稳住局面,前永乐电器创始人陈晓自然成了不二人选。但在出任国美电器董事局主席之后,陈晓便开始了“去黄光裕化”,强调黄光裕的事属个人行为,与公司无关。通过一系列股权激励计划,拉拢黄光裕旧部,策反管理层。此外,还引入贝恩资本作为战略伙伴,稀释黄氏家族股权。

2011年,杜鹃改判出狱,局面才开始倒向黄光裕,在其授意下杜鹃亲自披挂上阵游说贝恩资本,令其放弃了对陈晓的支持。几个月后,张大中开始担任国美CEO。

在张大中的协助下,杜鹃很快稳住了管理团队,沿着国美既定方针继续前行。但是毕竟缺少了主心骨,企业动荡带来的影响也不会一时半会消除。

2008年,国美全年营业总收入只有458.9亿元,对比上年同期增速仅8.03%;净利润首次出现跌幅,对比2007年的净收入11.27亿元,2008年仅有10.48亿元,对比上年同期降低了7%。

反观苏宁,2008年营业总收入近500亿元,比国美多了41亿,同比增长了24.27%;净利润21.7亿元,几乎是国美的一倍,同比增速达48.09%。

苏宁正式吹响了反攻的号角。

如今跌下神坛

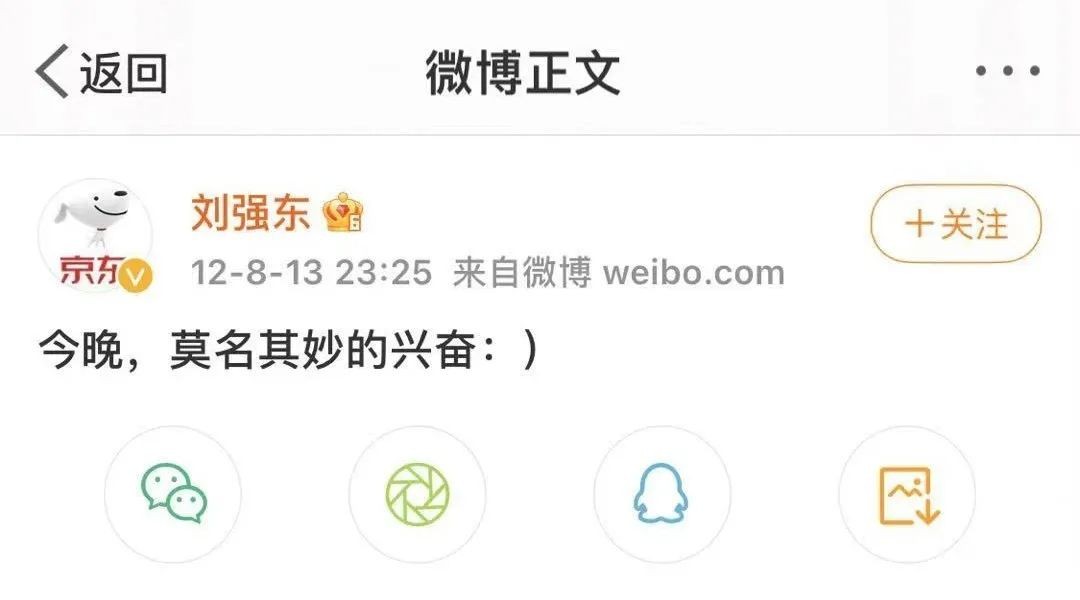

2012年8月13日夜,北京

京东的刘强东在办公室发了一条微博,“今晚,莫名其妙的兴奋。”

次日十点,刘强东连更两条微博,剑芒直指线下零售厂商:京东方承诺,大型家电三年内零毛利,所有大家电保证比国美苏宁连锁店便宜10%以上。

这场史无前例的“815”电商价格大战,京东一战成名。这也被视为中国消费市场的一道分水岭,新的电子商务开始对接传统零售业,中国“电商时代”正式来临。

彼时的张近东怎么都不会想到,被他视为不在一个量级,还是个小孩子的京东,竟会成长到他今后十年最大的对手。

苏宁在打倒了昔日的老对手国美后,天猫,京东这些新的对手全面崛起。

电商作为一个新生事物,有着令人眼花缭乱的发展势头,年轻,有生机,蕴藏无线的可能。

面对电商的步步紧逼,国美和苏宁有着截然不同的应对措施。

国美选择收缩战线,全面防守。这么多年以来,关于国美我们听到的消息好像永远都是那一条:黄光裕还有多久出狱?

苏宁则完全相反,苏宁在一开始就主动加入了他曾经瞧不上的电商行业,2013年,苏宁云商(苏宁易购前身)正式成立,开启了苏宁“线上线下一体化”战略,将过去分流下截然不同的线上线下两个渠道,品牌和运营体系合二为一,融合成一个公司,一套系统和两个窗口,实行统一定价。但这种模式并未获得消费者认可,反而导致线上线下矛盾频发,拖累了企业的发展。

电商行业是一个典型的互联网经济,正反馈效应很强。谁做的越早,网络价值就比较强,可以越早享受互联网带来的红利,容易形成马太效应,强者越强。

换言之就是用户买电器的习惯和钱包早已被京东和淘宝吸走。没有好的创新点,依托于别人成功路径来复制电商之路,只会一步步沦为吊车尾。

张近东一步迟,步步迟。

在电商模式上受挫后的张近东,把目标转向了投资行业。

张近东曾说:“零售始终是1,其他各产业都是1后面的0。通过0的添加,倍增苏宁零售整体的资源实力和行业竞争力。”

2013年,苏宁2.5亿美元收购PPTV;

2014年,苏宁1000万美元收购满座网;

2015年,苏宁19.3亿入股智能手机努比亚;

2016年,苏宁先是斥资19.6亿元,收购国际米兰俱乐部68.5%的股权;后又花3.22亿美元买进龙珠直播。

但是,大部分收购来的业务不仅没赚钱,而且亏损的窟窿越来越大。

两年时间不到,PPTV就亏损了十几亿;满座网被收购后一年就关闭了;2016年努比亚手机亏损2个亿,到现在在手机市场上都消身匿迹了;龙珠直播平台当年更是直接亏掉了5个亿。

“影视,团购,手机,直播”,当时正火的四大金刚,在苏宁这里都变成了烫手的山芋。自从移动互联网兴起,张近东的投资之路就屡屡不顺,成为了仅次于罗永浩的“行业明灯”。

2017年,一张许家印与张近东推杯换盏,开怀畅饮的交杯图在火遍全网,网友都在猜测这两个行业大佬肯定达成了某些协议。

彼时的许家印陷入危机,孤立无援。果然2个月之后,张近东豪掷200亿,替好兄弟解围的同时也希望借助恒大规模庞大的住宅与商业物业发展O2O业务。

2020年恒大地产上市失败,加上房产政策缩紧,恒大资金链近乎断裂。为了盘活恒大,包括苏宁在内的共1300亿元都被迫接受债转股。

苏宁的200亿被彻底套牢,这也成了苏宁债务危机的直接导火索。

苏宁遇难,国美吃饱?

2021年2月25日,苏宁易购申请临时停牌,拟筹划控制权变更。

张近东南下远赴深圳,和深国资谈判,企图为苏宁寻找一个出路。

近年以来,苏宁的日子越发不好过了。作为苏宁的主营业务,苏宁易购扣非净利润已经连续7年为负值,最近两年亏损尤其严重。去年亏损额更是达到了有史以来的最大额:68.07亿元。

图片来源:东方财富

有趣的是,当我们查看苏宁易购的归属净利润数据我们可以看到,苏宁易购的归属净利润2018年和2019年都表现不错,2018年归属净利润为133.3亿元,2019年归属净利润为98.43亿元,2020年归属净利润才首次转为负值。(PS:扣非净利润计算的是子公司总利润,即苏宁易购的利润。归属净利润计算的是子公司和母公司的总利润,即苏宁集团的利润。)

图片来源:东方财富

为什么在主营业务苏宁易购连续7年亏损的情况下,苏宁集团在2019年之前都能保持净利润为盈利状态?特别是在2018年,净利润额达到历史最高水平。难道是苏宁走多元业务线路已见成效,苏宁易购转型成功?

事实的真相就是:苏宁一直在靠卖资产来维持净利润。前几年是左手转右手,来回折腾。之后便是出售各种股权了。

2014年,苏宁易购将11家门店卖给苏宁集团母公司,然后租回来继续经营,这样一来一回,实现营业外收入23.81亿.

2015年,苏宁易购复制上年操作,卖给苏宁母公司14家门店,实现营业外收入13.88亿;卖掉年年亏损的烫手山芋PPTV,实现投资收益13.97亿。

2016年,苏宁易购卖给母公司6家仓储供应链,然后租回来继续运营,实现营业外收入5.1亿。卖掉了苏宁易购旗下子公司北京京朝子公司,实现投资收益13亿。

2017年,卖掉了阿里巴巴部分股票,套现41亿。

2018年,再卖阿里巴巴股票,实现投资收益113亿。

2019年,卖掉了苏宁金服股权,实现投资收益190多亿。此时苏宁金服销售额50.5亿,

净利润11.1亿,毛利率超过了80%。

2020年,继续依靠出售资产盈利的模式难以为继,苏宁易购处置子公司产生的投资仅有8.1亿,远小于2019年的196.64亿元。2020年,苏宁易购非经常性损益项目金额只有25.32亿元。

再来看看2020年苏宁集团旗下几大业务的经营状况:家乐福中国营收255.74亿,净亏损7.95亿;天天快递营收24.44亿,净亏损12.26亿;苏宁小店营收26.82亿,净亏损43.71亿,一个顶上面俩;苏宁金服营收69.02亿,净利润15.74亿。这样看起来,苏宁金服可真不错,一直有正营收,可惜2019年被苏宁易购卖了部分股权。

2021年,苏宁荷包越来越瘪,可以卖的越来越少,家底都见空了。可日子还要继续,怎么办呢?苏宁把心一横,既然没得卖,那就卖自己吧!

2月28日,张近东和深国资,鲲鹏资本签署了《股份转让框架协议》,苏宁将所持公司数量合计23%的上市公司总股份转让给受让方。

可是4个月的时间过去了,深圳国资与苏宁的交易一直都未完成,悬而未悬,众说纷纭。

资金没进来,债务确是越堆越多。2021年一季度,苏宁的负债就达到1570亿元,比2020年一整年的负债1352亿元都要多的多。而且2021年苏宁到期以及回售的短期债务规模就有104.88亿元。中诚信国际也因此将苏宁易购的评级展望由稳定调整为负面。

7月8号,苏宁股权转让一事终于尘埃落定。深圳国资退出,江苏国资出手,连续停牌10多个交易日的苏宁易购会将16.96%的股权转给江苏新新零售创新基金二期,苏宁易购将进入“无实际控制人”时代。

反观国美,2月16日,在张近东因为并购一事忙的焦头烂额之际,国美创始人黄光裕正式回归国美,国美好像熬出了头。

2月18日,黄光裕在国美高管会议上放下豪言:“力争用未来18个月的时间,使企业恢复市场原有地位。”

事实上,在黄光裕出狱前期,国美就一改往日防守姿态,屡屡出手,不断向外界传递一个信息:新的国美来了!

2020年4月17日,国美与昔日对手拼多多签订了认购协议,拼多多以2亿美元的认购价认购国美的可转债;5月28日,京东集团也宣布战略投资国美,以一亿美元认购国美发行的境外可转债。

8月13日,原百度公司总裁向海龙加入国美,担任线上平台公司的CEO,给了市场很大的期待,向海龙加入国美第一件事,就是加速布局线下门店,寄希望于打通线上线下,搭建国美的护城河。

2021年1月12日,国美APP改名“真快乐”APP,致力以超低价格带来优质品质为“真”;以快捷服务提升购买效率为“快”;营造轻松愉悦的购物氛围为“乐”。“真快乐”APP上线第二天,国美零售股价便上涨11.46%。

国美对市场有自己对考量,当今社会对比往昔已高度娱乐化。直播,短视频带货越来越火,消费者也更加愿意参与到娱乐化的消费过程中。

于是,国美在平台内上线了“视频客服导购”“线上直播”等方式,颇有拼多多的意味。企图在电商蛋糕分上一杯羹。

但是,低价商品市场的空白早已被拼多多填起,裂变式社交方法也是拼多多的起家法宝。一个通俗的道理:用对手的方法是很难从对手的手中抢到蛋糕的。

写在最后

回顾一下苏宁和国美相爱相杀的数十年,从双龙头争霸,到国美的黯然退场,再到苏宁的买买买卖卖卖之路,再到国美的强势回归。风水轮流转,今年花落国美家。

可是,从国美战略转变的身上,我们几乎都可以看到苏宁的影子。

国美“真快乐”APP上线,希望打通线上线下布局,和2013年的苏宁云商何其类似。那时的苏宁也是豪情万丈,但是在淘宝,京东,和后来者居上的拼多多夹击下,根本拿不到市场份额,只能沦为吊车尾。

国美和拼多多,京东在2020年达成战略协议,企图通过和头部电商绑定来获取更多利益;但是这一招苏宁也早已用过。

2015年,苏宁以140亿元认购不超过2780万股的阿里巴巴新发行股份,希望能够携手整合双方优势资源,补齐各自短板,实现线上线上体系的无缝对接。

对于阿里来说,苏宁拥有的庞大线下实体店,对阿里构建新零售版图很有必要。但是对于苏宁来说,阿里的股份最终只是成为了套现的工具。

对于自营模式较重的京东来说,能够给予国美的流量真的十分有限。

国美现在看起来,似乎是在走苏宁的老路。新瓶装旧酒的转型,也无法从根本上解决问题。

零售的本质,不是简单粗暴的砸钱就行,也没有弯道超车的捷径可走。高效地执行转型战略,保证战略落到实处很关键。

国美苏宁想要实现翻盘,还是要找准自己的核心竞争力。对于现阶段的零售市场,需要的是新故事,而不是翻新的老玩家。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。