图源:图虫网

编者按:本文来自微信公众号财经新知(ID:caijingxinzhi),作者:李哩哩,创业邦经授权转载。

千味央厨在郑州高新区开始 “云敲钟”仪式的时候,25公里外的“网红小区”瀚海晴宇,已经看不见了“豪车被淹、物业不管”的维权条幅。

7月的暴雨并没有耽误千味央厨敲钟的脚步,这家曾是思念旗下全资子品牌的冷链公司,以创始人李伟62%的持股结构在深交所上市。

截至9月14日,千味拉出7个涨停板,由发行价15.71元涨至40.07元,涨幅翻番,以持股数来计算,一周内李伟身价上涨近9亿元。

九年前,李伟个人出资5个多亿在新加坡交易所赎回了思念股份,完成私有化退市,市值却只有上市时的四分之一。尽管后来一直传言思念将在A股重新上市,但官方的消息始终静悄悄。

在思念之前,李伟创办的另一家郑州黄河大观有限公司,同样不乏在新加坡上市、三年后私有化的经历。

千味央厨的招股书上写明李伟仍是黄河大观的实际控制人,而黄河大观100%控股了河南瀚海置业,与河南中豪置业联手打造了郑州楼市Top 5的网红高端小区“瀚海晴宇”,购房之初与业主签订的北京高力国际物业最终也变成了思念山水物业。

至此,与李伟有关联的两家公司盘根错节地交会在一起,也为“720”的那场暴雨埋下了维权的伏笔。

抛开在楼市的诸多操作,对于有过四家上市公司、两次退市经历的李伟来说,千味央厨的“去思念化”到底是真的青睐“中央厨房”供应链概念,还是为上市做的资本切割?速冻食品的新消费浪潮里,千味央厨能够独当一面吗?

汤圆味的“小油条”

全国粮仓的河南还是名副其实的“速食之都”,承包了全国85%的速冻水饺和75%的速冻汤圆,并先后走出了三全和思念两大速食巨头。思念的发家就是从一颗汤圆开始。

老故事常看常新,新品牌深谙其中道理,脱胎于思念的千味央厨选择了小品类油条,瞄准的却不是日常餐桌,而是更广阔的B端供应链,一如口号所说“只为餐饮,厨师之选”。

思念退市的2012年,千味悄然登场。

五年之后,千味央厨开始进行上市辅导,与思念的纠葛却使其深陷同业竞争的隐患,产品重叠、技术相通以及部分供应商相同,千味承惠思念的弊端开始凸显。

上市受阻,李伟开始全面退出思念食品。退出董事会、卸任所有职务、并将所持的70.43%的股权,全部转让给创始管理团队,同时接管了他们持有的千味央厨股份。

尽管在股权上做出全面切割,千味的运作体系却仍未脱离思念的框架。

招股书显示,思念在2018—2019年度里完成了名下土地使用权、厂房所有权的有偿转让,以及十项专利技术的无偿转让。但在招股书公示的12位高层任职人员中,包括董事长、总经理、财务总监、监事会主席、监事、职工代表监事在内的六位,都有过思念食品的工作经历。

换句话说,千味央厨切割了有同业竞争的业务链条,却切割不了与思念千丝万缕的联系。相似的人员配备带去的绝不仅是管理经验,比起厂房和专利技术,千味更需要熟稔市场运作并且根深蒂固的人脉圈子,而这是思念留下的最大财富。

千味央厨的崛起还少不了郑州这个全国物流中心的地域优势。依靠四通八达的物流体系,华东、华中、华北地区都能完成供应覆盖,但华南地区营收仅占比5.21%。

南北交汇的决赛场不止黄河以南,对于 to B的冷链供应体系而言,想要形成头部品牌的规模效应,渠道护城河仍然必不可少。千味央厨却公开表示没有自建销售渠道的计划,这次上市募集的资金也将用来投入产能建设中。

从脱胎思念成长,到受困长江以北,专注肯定不是坏事,但偏科确实需要补足。

蓝海没有孤舟

千味央厨最大的客户百胜中国(肯德基、必胜客母公司)在2008年前后开始布局中国市场,西餐品牌为了适应国内口味,逐步开始中餐化改造。当时速冻技术成熟、冷链供应体系初具规模的思念食品成为最优选择。

但由于随后曝出金黄色葡萄球菌超标、过氧化值不合格和水饺异物等食品安全问题,思念在强压下不得不与C端供应做出切割,千味央厨顺势成立,选择专注B端。

彼时速冻食材供应以生鲜肉类为主,速冻米面制品附加值相对较低,是速冻B端供应的一小部分,俨然一片蓝海。

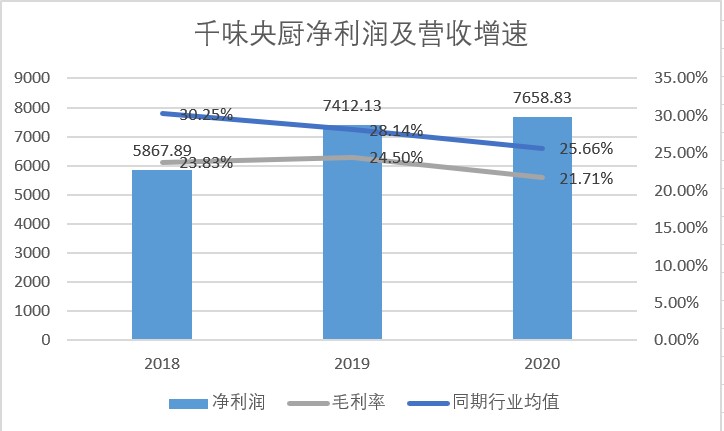

随着国内餐饮连锁化浪潮,千味央厨的优势得到最大发挥。招股书显示,千味央厨的营收和净利润连年上涨,增速稳定,但数字背后更努力的是整个餐饮市场。

4万亿餐饮市场赋予速冻米面制品高增长的想象空间,3年复合增长率超过10%,米面占比迅速攀升,成为最大的品类,占到速冻食品的52.4%。

找到好赛道的千味央厨却一直戒不掉“大客户依赖症”。业绩增长更像是百胜的“晴雨表”。2017年至2020年,百胜中国的总营收增速由8.3%下降至-3.8%,呈明显放缓趋势。

在“全渠道+全品类”的供应链构想中,友商三全、安井等品牌的市场完成度更高。以相似度更高的安井食品为例,其营收结构B端、C端基本保持平衡,并且前五大客户销售占比仅为9.44%,而千味央厨前五大直营客户百胜中国(23.37%)、华莱士(4.24%)、海底捞(2.21%)、九毛九(2.17%)、真功夫(2.06%),营收占比合计34%。

疫情反复,餐饮行业也面临短期波动,百胜中国业绩承压,千味就必须找到更广阔的长尾端小B企业,但分散的行业布局使千味在寻找第二增长曲线时并不容易。

小B企业的供应商结构更多元,区域性小作坊式的供应布局使企业采购时手段更灵活,千味现有渠道很难满足全国市场的触达。

并且由于安井B端供应的强势发力,依靠早期火锅店、烧烤摊、麻辣烫等小吃店的供货渠道,凝聚了一批小B企业的经销商资源,对千味形成一定冲击。

产品种类方面,B端餐饮,三全、安井、 千味央厨 目前不存在绝对的竞争壁垒,企业之间产品相互借鉴也常见。

从2016年开始,三全在B端加大了面点、汤圆、水饺等系列,势必要与千味分一杯羹。2019年12月18日,三全宣布牵手日本便利店巨头711,为其提供鲜食系列产品,进一步打通了B端和C端的快速通道。

同时,千味央厨在招股书罗列的5个可比公司中,毛利率最低,并且低于行业均值,在多方挤压下,未来如何维持利润增长是千味央厨面临的又一难题。

进与退之间

除了专注于餐饮供应的几大供货商,一些品牌的自建供应链开始囊括更多品类。越来越多产品不想假手于人,千味央厨to B业务的大客户矩阵开始出现裂缝。

为了打造更深的供应体系护城河,不断加强自有供应链建设,大型餐饮企业很早就开始布局上游供应链,类似海底捞的蜀海,提供包括肉蛋菜奶等全品类覆盖,SKU 数超过 10000+个,采购成本较同行低15%左右。代加工方面,蜀海通过自建/OEM 工厂的形式覆盖国内外、正餐小吃的成品半成品。

蜀海体系的成功给了更多餐饮品牌关于供应链的想象空间,众多新式快餐连锁或主动或被动地加入到打造供应链的过程中来——西贝莜面、九毛九、永和大王......这些餐饮企业无一不在加速上游食材供应商的规模化发展。

成功上市的餐饮品牌需要更多重资产业务为市值背书,供应链成了连锁品牌越来越愿意讲的故事。最熟悉“中央厨房”概念的还是大型餐饮品牌。

据中国连锁经营协会发布的一项调查显示,目前我国成规模的连锁餐饮企业中,74%已经自建中央厨房。目前,央厨市场规模已超3000亿。从市场结构来看,目前我国中央厨房以连锁餐饮企业自建的中央厨房为主(占比62.4%),其后为团体餐饮企业的中央厨房(21.2%)、专门的第三方中央厨房。

餐饮品牌往上走,供应链企业开始向下延伸。试图转型的千味瞄准了早饭领域。

2021年1月,千味在郑州街头推出“早饭师”,试图打造一个早餐市场的“海底捞”,表示“2021年将在郑州布局100家门店,未来3年将在全国布局5000家门店。”

但餐饮的市场潜力更多是在消费水平更高的午餐和晚餐,更为明显的消费场景更难建立标准化体系。传统快餐店的早餐供应基本覆盖了每个小区,便利店分布在写字楼周围,更高价位的西餐品牌占据了商场,早饭师的优势并不明显。

并且与有便利店销售终端的三全食品、市场占有率更高的安井相比,千味的布局C端的动作不确定性更大。

同时依赖大客户的次生效应出现在千味央厨对原材料的议价能力上。同样是农产品原材料采购商,海天味业由于调味品业内最大的体量,对大豆和白砂糖的原材料采购议价权更高,并且一直以来采用“先货后款”的采购方式,转嫁了原材料价格波动带来的风险。

而千味央厨原材料需求更加多元,同区域内有多家食品公司,不具备较高的议价权,受到原材料价格波动影响的可能性更高。

此外,大客户往往指定原材料供货商,以保证产品口味的稳定。千味很多时候只承担加工生产的工作,产品附加值低,技术革新缓慢,短期毛利率上升的可能性不大,只能依靠开拓市场满足增长需求。

资本市场向来只见新人笑,不见旧人哭。 思念食品的资本故事余声未远,“大客户依赖症”好转迹象不明显,千味央厨急吼吼上市的动作不由得让人深思。

呷哺呷哺、海底捞等连锁火锅店不断扩建供应链体系,千味央厨在速冻食品领域的宏大愿景也许会折戟沉沙,但在资本市场的故事可能才刚刚开始。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。