编者按:本文来源创业邦专栏新熵,创业邦经授权转载。

近日,曾在新三板上市的孩子王重回股票市场,在10月份登陆创业板,并在上市首日实现了300%的股价上涨。

然而,截至10月27日收盘,孩子王市值已蒸发近70亿,较上市当日的市值下降近1/4。

股市层面的反映,似乎也在证明,孩子王的表现在一众投资者的心中,或许远没有达到他们的“期许目标”。

不过对于孩子王的创始人汪建国而言,或许并不重要,毕竟此次孩子王的上市本身,对其而言毫无疑问已是其人生又一浓墨重彩的一笔。

01 前人栽树后人乘凉?

或许一些年轻人不了解孩子王,更不了解汪建国,但说起五星电器,应该并不陌生。这是一个全国连锁的电器品牌,一度成为继国美和苏宁之后的家电市场“三弟”,而汪建国便是五星电器的创始人。

80年代毕业的他便进入了省商业厅负责诸多体制改革工作,此后又在商业局任职,分管集体商业。90年代时,加入江苏省五交化,与诸多同时期的创业者一样,下海经商,在98年创办五星电器,多年发展之后,五星电器在家电连锁行业井喷式发展的2009年,曾创下了百家门店、百亿销售额和上亿利润的好成绩。

然而,汪建国却在此时选择退出,面对国美和百思买的橄榄枝,将五星电器以4亿美元转手给了百思买,开始转行。

对此事,也有媒体做过报道,汪建国认为这类零售生意的本质还是在做房产生意,并且觉得零售生意做不长久。

同年年底,第一家孩子王门店在南京河西的万达广场中开业,汪建国的母婴行业之战正式打响。

与传统母婴门店的“夫妻店”小门店形式不同,孩子王门店最大特点毫无疑问便是——大。

公开资料显示,这家开在万达广场的孩子王门店,占地面积达到了惊人的6000平,相当于仅比标准足球场小16%,除提供传统的母婴用品之外,还提供了游乐、照相、理发乃至婴幼儿游泳等业务,这样的经营模式,在当时的国内市场,毫无疑问是一种十分新颖形式,也为孩子王赚足了眼球和客源。

《销售与市场》杂志后来报道,正是这样的孩子王门店,虽然占地仅有万达广场的1/35-1/40,但可以为其吸引来14%的客流量。

不过,这一模式并不是孩子王首创。正如支付宝借鉴PayPal、微博借鉴Twitter、QQ借鉴ICQ一般,孩子王也借鉴了海外品牌——日本的阿卡佳。

创立于1932年的阿卡佳,历史已有近100年,是西松屋之前、日本最大的婴童零售商,同时也是日本母婴用品第一品牌。

在1932年-2004年期间,阿卡佳通过扩充资本不断扩张,并开始拓展母婴服务业务,随后又引入会员卡,发展会员制度,且最初门店面积均已2500平方米以上的大店为主,不难发现,这些特点,也正是如今的孩子王在国内的几个独特特性,不过阿卡佳并不涉足增值服务及虚拟化商品等业务。

不幸的是,这家被孩子王借鉴的企业,在2004-2013年持续亏损并保持展店,最终于2007年被Seven&i 收购。

相比之下,采用类似经营模式的孩子王,无疑是赶上了一个“好时机”。

孩子王成立于2009年底,2008年时,中国发生了一场极其严重的食品安全事故,以三鹿集团为首的诸多乳制品企业为获取更加丰厚的利润,在婴幼儿奶粉中加入三聚氰胺,导致诸多婴儿患上肾结石。

此次事件后,国内各乳制品企业的口碑迅速下降。2011年,中国中央电视台《每周质量报告》调查发现,仍有7成中国民众不敢买国产奶。

这样的大环境下,作为一家前全国性的电器品牌创始人,汪建国仍具备一定的社会公信力,配合远超普通母婴店的超大门店面积,顺势发展也就不足为奇了。

特别是国内乳制品行业在奶粉门事件后快速进步、规范,对于孩子王这类营收过于依靠母婴产品销售收入的企业,是一大利好,公开资料显示,2010—2019,国内母婴行业市场规模从1.1万亿增加到了3.54万亿,翻了3倍多。

较好的市场发展也进一步推动了孩子王的首次上市,于2016年登陆新三板,不过,孩子王的首次上市表现,并不理想。

02 问题尚存

2016年12月,孩子王在新三板上市,但上市不到两年便惨遭退市,据报道,孩子王退市前市值约170亿,与如今孩子王的市值接近(截至10月28日收盘约180亿)。

值得注意的是,孩子王在新三板挂牌期间,成功扭亏。2014年~2016年期间,孩子王年亏损额分别为0.89亿元、1.38亿元和1.44亿元,这一情况直到2017年才有所好转。

根据当时孩子王官方的说法,2017年盈利因为“公司活跃会员数量、门店总数及经营期间满一年以上的门店比例进一步增加,使得公司整体收入水平和盈利能力有了大幅增长。”

这一逻辑似乎也与财报数据相呼应,随着近几年孩子王门店数量更加,其净利润也的确在随之增加。

但由于彼时的国内尚未开放三胎、二胎政策,加之房价过高等因素对居民的生育意愿造成了一定的不良影响,以上种种也造成了2018年孩子王退市的客观现实。

如今,退市3年后再次上市的孩子王,其实也并没有多少故事。

首先便是重资产经营模式导致的高店面成本。不可否认大店模式使得孩子王成功与万达之类的大型商业体捆绑,也趁势打入80后这批消费群体,但大店模式带来流量的同时,也造就了巨额成本压力。2018年-2020年,孩子王门店租金费用分别为4.82亿、5.46亿和5.92亿,逐年上涨,该项支出也是孩子王的第二大支出(第一为工资)。

相比于逐年上涨的房租成本,孩子王的单店营收则逐年下降,从2018年的2414.92万下降至2020年的1732.81万,门店收益坪效的下降则更为直观(需知悉,疫情对母婴用品的影响并不大),从2018的7855.05元/㎡下降至2020年的6878.73元/㎡。

不仅如此,孩子王的资产负债率也在行业内处于较高水平,2020年达68.36%,超行业均值近20%。

其次便是老生常谈的“营收单一”问题。

如果说此前单一营收为孩子王在那个母婴行业快速发展的时期,提供了企业发展的核心助推力,如今的营收单一,毫无疑问便是隐忧。

财报显示,2020年孩子王各项业务收入中,母婴商品占比达88.40%,这之中,仅奶粉的销售占比便达到了惊人的57.86%。在这个直播电商天天都是“全网最低价”的直播时代,传统线下零售的优势或许将被进一步降低,这对于孩子王来说,并不是一个好消息。

除此之外,目前的孩子王或许正在面临十几年前,日本阿卡佳所面对问题的升级版。

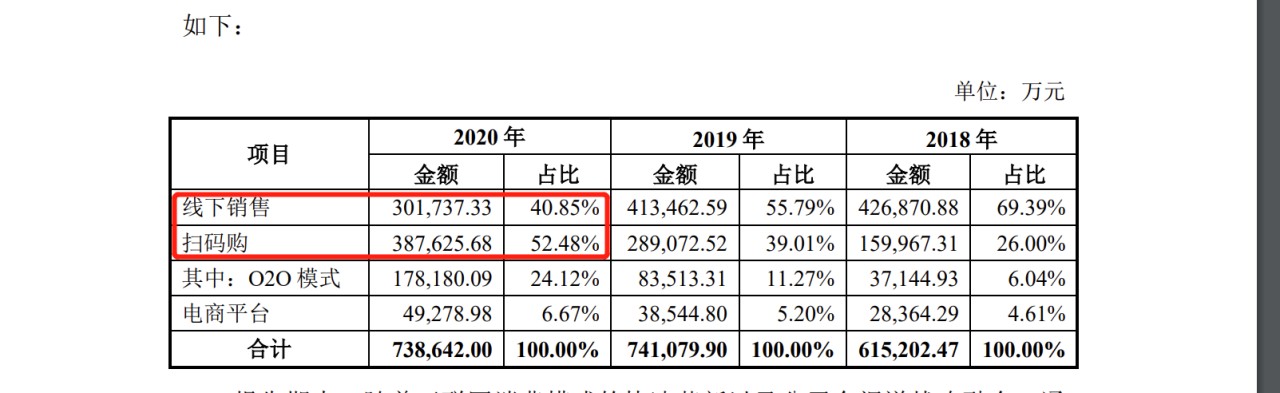

招股书显示,孩子王2020年的销售收入占比重,线下销售和扫码购两种形式便占全年占比的90%以上,此处需强调,所谓的扫码购业务,便是用户通过扫描商品条形码,此后可选择客户自提或门店直接配送到家,两种方式都需要顾客附近存在孩子王门店,整体仍可归于“线下”。

但面对全渠道销售的互联网时代,孩子王过于依靠线下销售终究不是一个长久之计,更何况,还有其他企业也对母婴市场虎视眈眈。

03 薛定谔的未来

一个行业的投资事件,客观上往往反映了一个行业的热门程度。2021年1-6月期间,国内母婴电商行业融资总额已超11亿。此外,艾媒咨询数据也显示,预计2024年国内母婴市场规模将增加至7.5万亿元。

孩子王此次上市所筹集的资金,也是用于零售终端建设、数字化平台建设、物流中心建设和补充流动资金。以便对抗日益激烈的市场环境。

乐友、门店数已达770家、爱婴岛的各类门店数量也达到了9000家以上,同在A股上市的爱婴室的直营店数量则接近300家,以多品类打法出名的BabyCare也在今年获得了7亿元的B轮投资,并开始转向线下门店,这些企业,毫无疑问都在进一步蚕食孩子王的市场。

在面对愈加激烈的市场竞争时,孩子王自身问题的频发也值得重视。

作为婴幼儿使用的母婴用品,无论是奶粉还是奶瓶杯等常用品,品质从来都是第一位。不过孩子王这些年来却频繁被消费者抱怨销售假冒伪劣产品。

在黑猫投诉平台、微博和知乎等平台搜索孩子王,都可发现类似消息,这类质量事件,对于收入主要依靠母婴产品的孩子王来说,无疑是极大的品牌信誉度打击。某网友更是直言“如果说早年的孩子王靠信誉拿下了母婴市场的大部分版图,那如今的孩子王则是因为信誉问题,开始被友商替代”。

更夸张的是,近三年孩子王收到行政处罚数量已达50起之多,其中数十项都是由于销售不合格商品。

这样的处境,一定程度上也是由于孩子王“商品中介”身份导致,其自营产品矩阵并不丰富,此次上市融资,或许有助于其未来发展自营业务进一步把控产品质量和提高利润,但市场留给孩子王的时间,是否支撑得起“王”的梦想,尚不得而知。

参考文献:

《孩子王上市背后的舍弃、开启和隐藏》——蓝媒汇财经

《孩子王,上市没有实现愿望》——BT财经

《拆解孩子王:充满矛盾的母婴零售之王》——张希伦@增长黑盒

《4800万会员、市值超200亿,母婴巨头「孩子王」只是“表面风光”?》——新博弈

《万字拆解孩子王:充满矛盾的母婴零售之王》——AngryAlan@增长黑盒

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。