作者|狮刀

作者|狮刀

编辑|信陵

题图|图虫

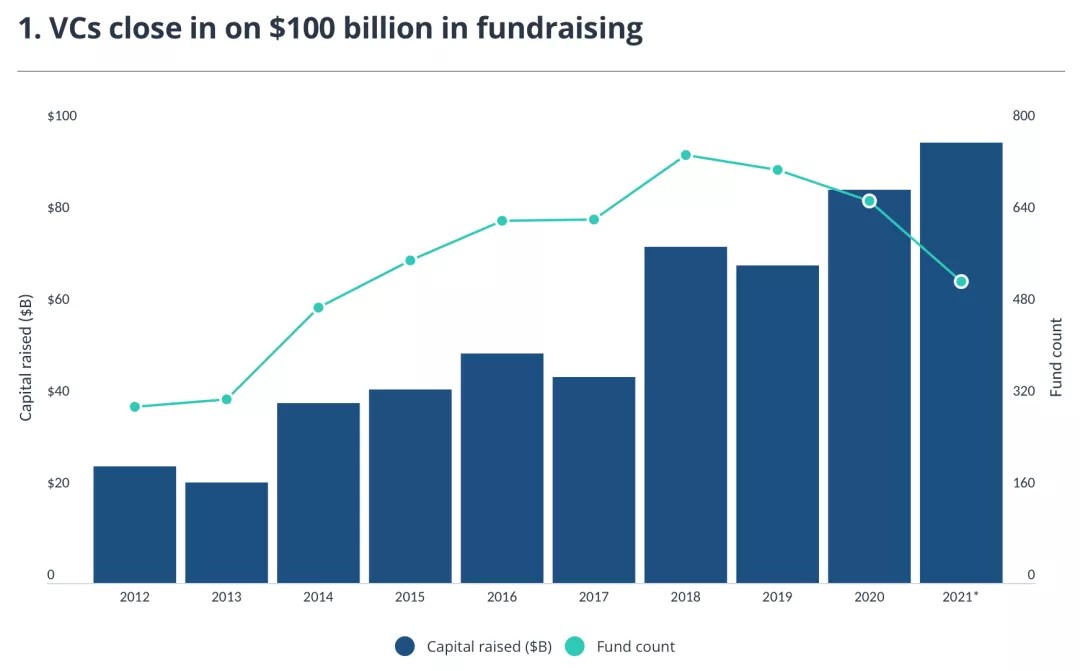

全世界创投业这两年最大的变化是什么?一个毋庸置疑的答案就是资金供给泛滥。根据Pitchbook数据,截止2021年Q3,全美一级市场共募资960亿美金,已经超越了2020年全年的记录(858亿美金)。

图片来源:crunchbase

大量非传统资金的持续涌入,让VC这个小众的资产类别告别“另类”,成为主流,但同时也给传统VC带来了巨大的挑战。

重压之下,红杉给出了自己的解决方案。这个方案不是颠覆性的,因为它放弃了VC界传统的10年周期制度,代之以不设存续期的常青基金。红杉资本也将同时更名为红杉基金(The Sequoia Fund)。

红杉资本合伙人Roelof Botha说,传统的VC模式已经过时,红杉和创业公司的关系不应该随着基金存续期的到来而结束,红杉应该参与被投公司上市之后的回报。

这意味着,红杉抛弃了以退出为目标这一VC最成功的商业模式,革了自己的命。

虽然红杉的方案目前只覆盖在美国和欧洲的投资,暂不涉及在中国和印度业务。但鉴于红杉在行业的示范效应,我们有必要更多了解常青基金,它会不会是未来创投的新玩法,以及什么样的基金适合设立常青基金?

常青基金是什么?

常青基金(Evergreen Fund)就像其名字一样,意味着在公司发展的每个阶段都能够提供资金,就像常青树一样一年四季不落叶。

它的资金结构比较特殊——LP多半具备捐赠性质,他们专注于长期价值投资的策略,以基金分红的形式获得回报,而不追求基金到期后的一次性退出;GP团队本身的出资比例往往比较高,占了整个资金基础的8%左右(一般只有1-2%)。

相比较普通的基金,常青基金最大的特点在于没有固定存续期,因此GP没有募资压力,可以专注于投资本身。

“在退出这一端,常青基金由于期限长,所以选择更多,完全可以从商业本身角度考虑,比如是继续持有现有公司股份好,还是退出投到收益更高的项目中。”一名投资人告诉创业邦。

什么样的“钱”适合用常青基金的方式投资呢?

在国外,往往家族基金、学校基金、退休基金、主权基金等会设为常青基金,因为他们更注重资金的持久性,而不是短期的超额收益。

最有名的常青基金当属诺贝尔奖基金了。1901年,诺贝尔留下的遗产一共有3323万瑞典克朗,其中3100万成立了诺贝尔基金会。120年过去了,诺贝尔奖基金会不仅能每年源源不断地发奖金,其资产净值更是屡创新高。根据其2020年的数据,资产净值达18亿克朗,约为2亿美金。

红杉也是这么想的。宣布设立常青基金之后,11月1日,在世界知名科学家论坛开幕式上,红杉中国即宣布向世界知名科学家协会独家捐赠5亿元人民币,设立“世界知名科学家协会奖”。沈南鹏对本次捐赠提到的形容词则是“永久、永续”。

那么什么样的GP适合当常青基金的管理人?

知名者如泛大西洋投资General Atlantic。这家成立于1980年的公司以深度的专业知识和独特的资本结构使其成为专注、耐心的长期投资者。

2020年靠云计算独角兽Snowflake一飞冲天的IPO而一炮走红的老牌风投SHV(Sutter Hill Ventures)也属于常青基金。

总结来说,常青基金的优势是能专注“长期主义”的投资方式,没有退出的压力,因此可以更久地持有优质资产。

创业是个九死一生的过程,对于投资人来说,尤其是早期投资自己来说,其portfolio往往遵循“二八法则”,也就是基金的大多数收益是由少数极具潜力的公司提供的。

但是受限于存续期的原因,大多数投资机构无法在被投企业上市后长期持有股份,从而导致基金无法享受企业在上市后创造的更大价值,从而无法为LP创造更大的回报,这无异于杀了“下金蛋的鸡”。

另一方面,投资机构的压力也会转嫁到初创公司身上,让公司在时机不成熟的时候过早上市或者保持营收的高增长,也会导致公司“动作变形”,形同于揠苗助长。

什么样的GP

适合成为“时间的朋友”?

“都知道常青基金好,我也想做常青基金,但是LP不信我啊。”一名投资人告诉创业邦,对于常青基金而言,LP和GP的利益高度一致。

对于LP而言,他们信任GP能够帮自己赚到长线收益;对于GP而言,他们相信LP不会意外退出。项目公司的估值是常青基金的主要挑战,LP过早退出可能会导致常青基金迅速枯萎,甚至一次性清盘。

蜂巧资本创始合伙人屠铮则表示,VC/PE能否设立常青基金,主要决定因素有两个:第一,资金的属性是否可以做到长期或超长期,并且具有高信任度;第二,投资阶段是否为中早期,并且能否能紧密伴随企业成长,对企业基本面在上市前甚至上市后有更精准的预判。

“符合以上两点可以考虑尝试做常青基金,海外一直都有,国内由于资金属性,人民币基金不论是机构还是个人目前很难做到常青。”屠铮告诉创业邦,但有些新一代企业家或家办开始慢慢接受常青基金的理念,在蜂巧资本的LP中,有些企业创始人个人或家办表示有出资设立常青基金的想法。

而对于当下的国内环境而言,或许政府引导基金可以率先尝试常青基金的模式。

随着科技创新成为中国发展的关键任务,为其备足资金“弹药”至关重要。全国政协委员、中信资本控股有限公司董事长兼首席执行官张懿宸曾在2021年两会访谈中建议,中国的政府引导基金可借鉴国外常青基金模式,将引导基金转型为“常青引导基金”。

他表示,由于常青基金没有固定存续期和投资期限,引导基金可尽量分散出资时间,避免投资过于集中,受一段时间内资本市场波动影响。基金可以持续投资,也有利于创投行业长期稳定发展,同时支持各级政府实现长期产业发展规划目标。

是常青,更是创新

红杉此举设立常青基金,或许和这两年PE-VC化和VC-PE化现象有关。

随着热钱涌入,好资产难筛,行业竞争也愈发激烈:VC希望能更久地持久好不容易投中的优秀公司;PE希望能够更早锁定有潜力的早期项目,赚取更高的超额回报。

“内卷”之下,VC/PE在尝试不断创新。

有投资逻辑的创新。

比如今年十月,比尔·盖茨在SOSV气候技术峰会的采访中说,未来对于气候的投资回报将与最大的科技公司的产出相当。由此,盖茨会通过参投风险投资基金“突破能源”(Breakthrough Energy Ventures)投资包括SSOV在内的气候技术相关领域企业。

还有专门支持退伍军人创业的基金。总部在弗吉尼亚的Hivers and Strivers把自己描述为一家“专注于投资有美国军校(U.S. Military Academies)背景创业公司的天使投资机构”。

也有基金架构的创新。

比如作为常青基金,红杉并没有“照抄”过去的既有架构,而是也设计了改善LP流动性的机制。红杉基金将是一支流动投资组合的开放基金,由红杉精选的常青公司的公开市场头寸组成,红杉基金将相应地分配资金到一系列封闭式子基金(Sub-Fund)中,这些子基金将在一级市场上对初创企业从成立到上市的每个阶段进行风险投资。

这种设计能让LP更容易调整承诺资本,其开放性和灵活性使许多LP更加放心。退出需要评估当时投资组合的估值。

红杉美国合伙人Roelof Botha在公开信里说,作为投资科技创新的行业,风险投资自身却鲜有创新。自20世纪70年代以来,风险投资机构都严格遵守为期10年的基金存续期,“当芯片越变越小,软件都已‘上云’的年代,风投行业却还在用软盘一样古老的模式运行”。

其实,不管基金的期限常青与否,最重要的是对待投资的态度。红杉通过常青基金让LP们看到了它的态度,正如在其Twitter所说:“耐心是一种美德,更是一门好生意。”

图片来源:Sequoia Twitter

本文为创业邦原创,未经授权不得转载,否则创业邦将保留向其追究法律责任的权利。如需转载或有任何疑问,请联系editor@cyzone.cn。