图源:摄图网

编者按:本文来源微信公众号 熔财经(ID:Rong-Cj),作者:Kinki,创业邦经授权转载。

“双11”“双12”纷纷降下帷幕,但却让人记住了去年头部主播直播间的惊人销售额。“双11”预售当天,李佳琦、薇娅两者的直播间共实现了超190亿元的销售,而美妆个护的势头更猛,仅开卖一个小时,多个品牌天猫的预售业绩就超过了2020年全天。

虽然美妆个护赛道仍然非常火热,但我们从产品的销售榜单中,还是可以嗅出一丝丝变化,在今年李佳琦的直播间中,其销量最高的十款产品中,有9款都是护肤品,而在去年其双11直播间中,销量最高的是花西子的一款彩妆产品。

不仅在直播间,2020年大红的完美日记、花西子等国潮化妆品,去年的声量也有所消退,从美妆走向个护,市场的风口为什么变了?

国潮化妆个护市场,资本开始转向

近一两年,美妆个护无疑是一个飞速成长的潜力市场,头豹研究所数据显示,2015年-2021年中国美妆个护市场规模持续增长,预计将以平均9.5%的年复合增长率成长,在2024年市场规模将超6000亿元。

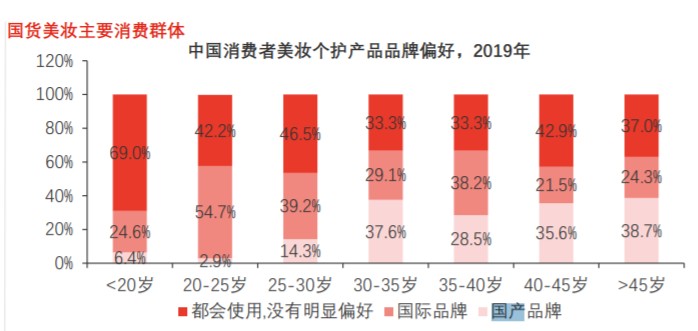

而市场持续扩容的背后,国货品牌的关注度也在日渐提高,甚至在部分年龄段的增速已经远超国外品牌。

而国货品牌崛起的一个重要原因,是由于85后、90后及Z世代人群在美妆个护市场中占比越来越重,约占80%左右。

而以Z世代为主的年轻消费群体,在他们的个人及消费价值观中,“悦己、颜值、社交、新奇”等标签比品牌知名度更为重要,这也是他们倾向选择国货品牌的原因,能否带来自我身份认同正逐渐成为新消费人群选择品牌的标准。

也正因为如此,由完美日记成功演绎的“爆款+种草”推广方式能在Z世代中引起较大的水花,他们更易接受以KOL为核心的品牌营销与心智占领。

但完美日记背后的逸仙电商,上市不够一年,其总市值就蒸发了近100亿美元,再将时间线往前推,以爆款眼影出圈的橘朵传出创始人“套现离场”的新闻。

据招商证券数据显示,2021年三季度美妆品类在淘宝的线上销售呈明显下滑趋势,从细分类目看,降温最为明显的也是这两年爆发式增长的新锐彩妆品牌,其中,小奥汀连续三月GMV跌幅均超过60%,完美日记也连续三个月同比下滑。

仅一年的时间,为什么国潮美妆便从蓬勃发展走向低调离场,是消费人群变了,还是消费者喜好变了?《熔财经》认为有内外两重因素。

先看外因。国潮美妆产品声量的下降,并非“爆款+种草+直播”这套打法失灵,而是国产品牌投入到线上推广的资源在减少,而国际大牌也学会了这套打法,当大家站在差不多的起点时,资金实力的差异就显现出来了。

以“双11”这一重要电商节点为例,早期国货品牌依靠在“双11”的大力优惠政策吸引消费者,牢牢占据着“双11”美妆排行榜榜首,但近年来,随着国际品牌越发重视国内市场,它们的促销力度也在加大。

相反的是,国货品牌却退出了这场“价格内卷”,将重点放在了可以帮助品牌持续发展的研发力、产品力上,从数量上看,能够站上“双11”销售榜单的国货品牌是在减少,但部分头部国货品牌,却也因为专注提高品牌力,而在细分品类榜单中获得不错的成绩。

以花西子为例,即使其“双11”扣价为正品的8.8折情况下,仍有多个明星单品占据天猫细分品类榜单TOP1、TOP2。

此外,国际品牌在也在复制“爆品+种草”的推广套路,它们在小红书等社交平台上的投入,也在加大。

据运营研究社报道,仅近30天,以雅诗兰黛为主的5 个美妆品牌在小红书的投放金额就达500w+,雅诗兰黛甚至投放了2037万元(数据为平台预估),而以上几个品牌,均为国际美妆品牌。

当“爆款+种草+直播”成为常规打法,事实上,几乎所有品牌都能复制出来,也正因为如此,流量的成本被推高了,但转化率却难以保证,PARKLU研究平台数据显示,18-20年,中腰部KOL和头部KOL的价格平均涨幅超过18%,且美妆等细分领域涨幅甚至远高于此。

对资金的渴求在增加,但美妆的融资规模却在缩小,19-20年国内彩妆品牌的Pre-A、A轮融资均以数千万元起步,但在2021年1-7月美妆个护市场的55起投融资事件中,投资金额在千万级及以下的达到27件,占总数量的49.09%,规模体量都不大。

相较于处于红海的美妆市场,反而个护市场的增长空间还更被看好,去年上半年个人护理类的投融资达到36起,占总量的66%。

所以,国产美妆“从盛至衰”的本质,还是在于过度依赖“网红打法”,当短暂的消费热潮过去,缺乏品牌积淀的网红品牌就很容易被下一个品牌所取代,过渡依赖单一线上渠道,容易遭到反噬。

而再看内因。则在于美妆和个护产品的消费周期差异。对大多数女性而言,护肤品、洗护产品等属于每日高频消费单品,而化妆品则属于可选消费单品,不管你上不上街,总要洗澡洗发护肤,但化妆则更个性化得多。

有数据显示,个护产品的生命周期是12个月,而美妆的生命周期是24个月,虽然针对不同消费者会有差异,但彩妆的生命周期无疑会更长。

从彩妆到个护,细分需求越来越被重视

可见,在常规的“爆款推广”下,谁都有可能出圈,但决定谁能出圈后坚持更久的,则还是要回归到产品本质,功能细分和产品内涵会是关键。

从美妆到个护,在天猫双十一护肤品牌销售额TOP10中(双11当天),除了国际品牌之外,仅有薇诺娜、珀莱雅两款国货品牌上榜。

薇诺娜是一款主打过敏肌肤修复的护肤品,在“皮肤学级护肤品”这个细分品类中,其市场占有率甚至一度超过了知名的国外药妆品牌雅漾、理肤泉,去年其净利润为5亿元,而同期的完美日记却亏损27亿。

因此,《熔财经》认为在未来能够持续成长的品牌,均需要对消费者需求有更精准的了解,赛道需要细分再细分,我们不妨从国产的美妆个护品牌中,找一些启示。

和完美日记一样,POLYVOLY同样是近年新晋的国货品牌,专注于个护系列,2020年12月,POLYVOLY拿下了数千万元的B+轮融资,而从2020年年底开始,实则上资本的寒冬已经开启,POLYVOLY还能拿下这样巨额的融资,跟垂直且细分的赛道也有一定关系。

近年,消费者对洗护方面的要求,早已不满足于传统洗发水 “一揽子”的解决方案,单纯去屑、保湿、滋润几个简单的功能点,似乎已是上一代产品的印记。

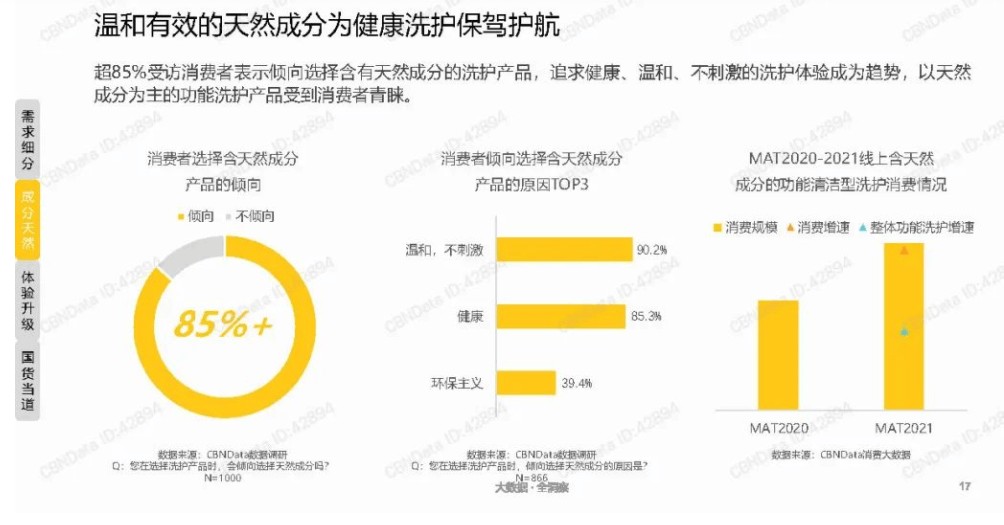

随着Z世代消费者的崛起,高消费的新锐白领和精致妈妈对清洁的需求更为多元化,清洁的同时需要满足肌肤呵护、舒缓敏感等要求,“成分天然、温和、不刺激”成为关键字。

图片来源:《2021功能洗护消费趋势洞察报告》

结合这样的背景,POLYVOLY旗下的三谷洗护,主打温和配方、取材自然、无食用色素/无固色剂非常符合当下的洗护产品“天然健康”的趋势。此外,三谷还根据国内市场趋势细化用户需求,比如针对头皮敏感、头发干枯和刚刚染发后需要固色的人群推出产品。

当然,在细分需求确认之后,品牌还需要进一步围绕其核心人群来进行产品设计,以“宇宙+卫星”的组合,来确保品牌和产品的调性,跟消费者的调性保持一致。

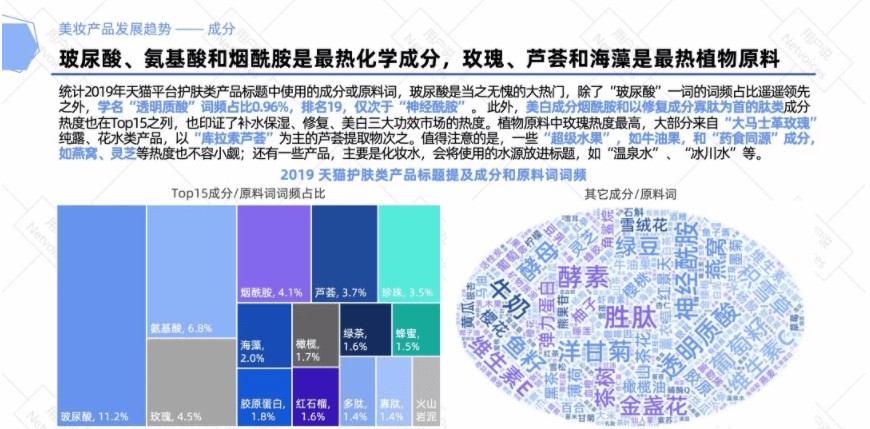

以功效为例,由于Z世代消费者普遍教育水平高,且成长于信息流通环境,全英文或生僻的产品成分说明对他们来说并不难拆解,这也是“成分党”的由来。

针对“成分党”,不少个护品牌均推出了具有特定成分的产品,比如曾宣传由奥运冠军李小鹏作为其合伙人的植观,同样主打天然、健康,产品添加了百里香、金盏花等植物成分,是一款无硅油成分的氨基酸洗护,在2017年该品牌推出时,“无硅油”概念区别于传统大品牌洗护的硅油洗护,被普遍认为可减少脱发、瘙痒等头皮问题。

还有上文曾提到的阿道夫,同样以天然植物成分作为主打,添加了苦参、何首乌等中药成分,强调滋养头皮,让头皮保持年轻状态,头发更健康。

在社交平台上搜索“国产 洗发水”等关键字,不少用户推荐的产品,都能找到特别的“成分”,比如氨基酸、植物精华、精油、生姜等中药成分等

此外,在产品的包装和调香方面,大部分品牌都会在加入更“网红”的元素,比白茶香味、白桃香味等,或者在设计上更迎合年轻消费者的品味。

当然,越是细分需求的产品,其价格往往也不会太便宜,三谷在线上的销售价格为一百元左右,《熔财经》认为,三谷的定价也做了细分需求的考虑。

目前来看,我国美妆个护的高端市场仍由国际知名品牌所占据,排名前三的欧莱雅、雅诗兰黛和路易威登占了约40% 的市场份额,仅阿道夫和贝泰妮(薇诺娜母公司)能挤入高端市场前十市占中。

所以,国产美妆个护品牌,实际上是受困于中低端市场的,在中国三线及以下城市的下沉市场,国产平价美妆的消费者渗透率超过九成,因此,国货个护选择反向选择向高端发展,也是有针对性地挑选更年轻,且时尚前卫的目标消费者。

国产个护要在国际品牌的包围下找到生存之地,就必须更细致洞察消费者的细分需求,但要在一众主打“健康、天然”的产品中突围而出,如何构建品牌的护城河还是非常关键。

成长中的国产个护品牌,该如何构建护城河?

但在激烈的市场竞争中,不管多么细分的赛道,都有机会被其它品牌所复制,那么对新兴品牌来说,企业护城河到底该怎么打造?

我们从营销方式、渠道和供应链三点来考虑。

先看营销方式。目前大多数国产品牌的快速增长均是始于“爆款+种草”的推广套路,通过大力铺开小红书、抖音、直播等主流网络渠道推广,结合邀请知名主播和明星KOL代言,进一步打开年轻消费群市场。

以三谷为例,根据@用户说了数据显示,在19-20年间,三谷进行了上述主流网络渠道的推广之后,其全网销量出现了明显的爬坡式增长。

但上文也曾提过,完美日记在过去两年带火了“爆款+种草+直播”的推广套路之后,流量的费用便水涨船高,转化率却每况越下,即便是完美日记自己,在今年上半年,全网销量也都下降了10%。

而且,随着种草日记的增多,一些产品的负面评价也难免增多,以三谷为例,社交平台上的曝光增多之后,围绕品牌的一系列争议也在与日俱增。

再者,“爆款+种草”的套路在不同品牌的重复使用下,其效果也有可能减弱,据凯度消费者指数显示,当前美妆市场是一个新品层出的市场,但新品的存活率非常低,爆品率甚至只有0.24%。

因此,对其它品牌来说,完美日记快速爆发的套路,可以学习,却无法轻易复制,如果品牌只专注“打造爆款”的推广方式,很快也会受制于高昂的营销推广费用。

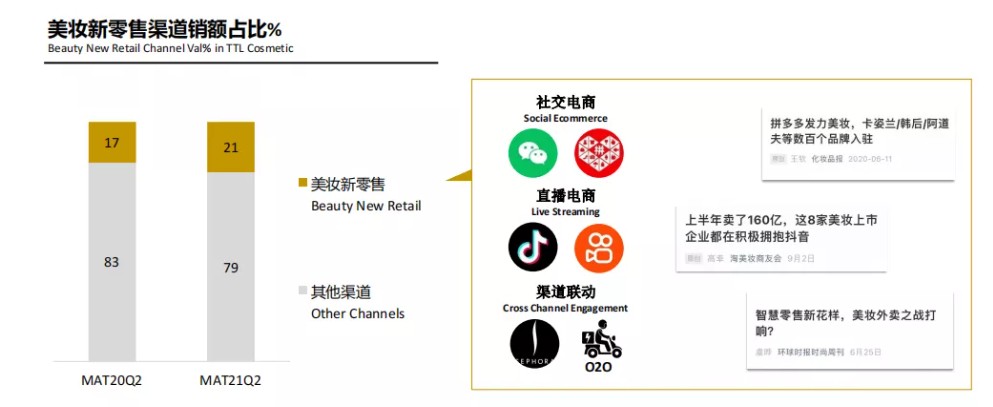

线上单腿走路的模式,并非品牌持续发展的最佳选择,因此,线下渠道作为营销的补充,或也是其它品牌避免成为第二个“完美日记”的关键。

线下渠道仍是美妆产品销售的重要阵地。凯度消费者指数显示,截至2021年二季度,美妆新零售渠道占美妆全渠道销售的21%,美妆品牌8成以上的销售,仍是在线上电商以外发生的。

在上文中提到的几个品牌中,跻身高端品牌十强的阿道夫,其线下渠道最为强势,线下收入约占整体营收的70%左右,包括CS、KA渠道,而植观则几乎没有线下渠道。

而从阿道夫可以在美妆个护市占中留有一定份额这点来看,线下渠道对品牌的助力非常重要。三谷品牌负责人表示,其线上线下的销售占比为8:2,但品牌的目标是最终达成线上线下占比达到1:1,这才是良性状态。

参考头部国货品牌完美日记和花西子,前者还在亏钱开线下旗舰店,而后者似乎放弃了线下渠道打法,但单腿走路的结果,是两者今年的销量增长均开始放缓。

但新兴品牌的线下布局,在参考传统快消品的基础上,则或还需要加入一些新的思路。以传统的CS渠道为例,通常指化妆品店、日化店、精品店等,如屈臣氏、丝芙兰等。但现在,美妆店渠道也发生了变化,年轻人更青睐如KKV、调色师这样的精品集合店。

美妆集合店调色师就是抓住年轻人胃口的经典案例,门店整体空间更偏体验式,其80%以上的消费者人群在14到35岁之间,和目前大多国货品牌立足于打造年轻人喜爱事物的定位是一致的,选择这样的渠道加入,或能创造一加一大于二的效果。

目前调色师的进驻品牌除了欧莱雅集团、资生堂集团等国际品牌外,还有Mistine、橘朵、姿色、卡婷等国内品牌,国内品牌占比约为4成。

渠道可以为品牌提供一定高度的护城河,然而供应链才是最为重要的核心。目前国货品牌最让人担忧的,便是其产品代工方式,这一点让投资者对其未来增长难有信心,产品的可替代性太强。

目前国内美妆个护行业仍以纯代工模式为主,但部分头部品牌也会自建研发中心,以花西子为例,其全新的综合研发中心在去年8月正式投入使用,整合了研发、产品、质量检测等团队的研发力量,集产品研发、质量检验和CMF等多功能于一体。

目前,花西子所拥有的专利数量,比统计中其他知名国货彩妆品牌专利的总和还多,分别被应用到了花西子的蜜粉、眉粉笔、蚕丝蜜粉饼、傣族印象系列等数十款产品中,持续完善花西子的“东方彩妆研发生态体系”。

新锐国货美妆品牌FUNNY ELVES也拥有自有研发实验室和国际供应链,配方师来自国际一线品牌,原料选择从美国、日本等国家进口。

对如今的许多新锐品牌来说,轻型运营才是最能发挥人效和带来收益的路径,但“以快打慢”的结果往往容易导致产品质量不如预期,在社交平台上,一些新锐美妆品牌的质量投诉帖,也并不少见。

而选择自建工厂或联合代工,虽然减慢了发展的速度,但却可以让品牌借助科研端建立技术壁垒。

POLYVOLY选择自建工厂后,其创始人表示企业能更有效保证外在颜色、活性物、香味等方面的稳定性,甚至包括产品入水后的旋转速度&方向、泡泡大小等都能得到控制,而一般的OEM工厂基本只会提供1-2套配方。

在《熔财经》看来,三谷,和大部分的国产新兴个护品牌,将来或都难以避免一同陷入“流量之争”,毕竟相对国际品牌,我们在品牌积累、资金实力上都还有不少差距。

但假如能在渠道和供应链上和其它国产品牌做出区别,以今年美妆行业的数据来看,超过5000亿元的美化个护市场,洗护产品能占1800亿元,将近1/3。洗护市场在加速,谁先铺开渠道,立住产品,这就是品牌未来的“竞争力”。

市场变天了,不妨收起“快流量”的打法,静下心来做产品吧。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。