编者按:本文来自微信公众号 奇偶派(ID:jioupai),作者:叶子,编辑:钊 ,创业邦经授权发布。

时至今日,钻石已经成为证明爱情的信物,也成为了结婚时首选的首饰,但天然钻石的价格仍然十分昂贵。那有没有一种方式,在满足日益增长的钻石需求的同时,又可以控制价格呢?

于是,培育钻石它来了。

那么,培育钻石还是钻石吗?从市场角度看,培育钻石行业的需求与供给情况如何?当前国内的培育钻石公司发展咋样?本文将研究和解答这些问题。

01 实验室里“种”出来的“真”钻石

首先,我们需要明确,培育钻石,是实验室里“种”出来的“真”钻石。

培育钻石是指在实验室或工厂中,通过人工创造形成条件,通过特定流程与技术制造出来的。而天然钻石则形成于地表下超过100公里深处,在地幔中的高温高压环境中结晶形成。两者形成地点、形成时间不同,但形成过程、构成物质大致相同。

培育钻石是人工模拟天然结晶过程及条件培育的真钻石,不同于仿钻类型的莫桑石与锆石,其外观、化学成分和晶体结构与天然钻石完全相同,在硬度値、导热性、热胀性、电阻率、可压缩性等方面,两者表现也几乎完全一致,就像天然的冰与冰箱中的冰一般,是同种产品。

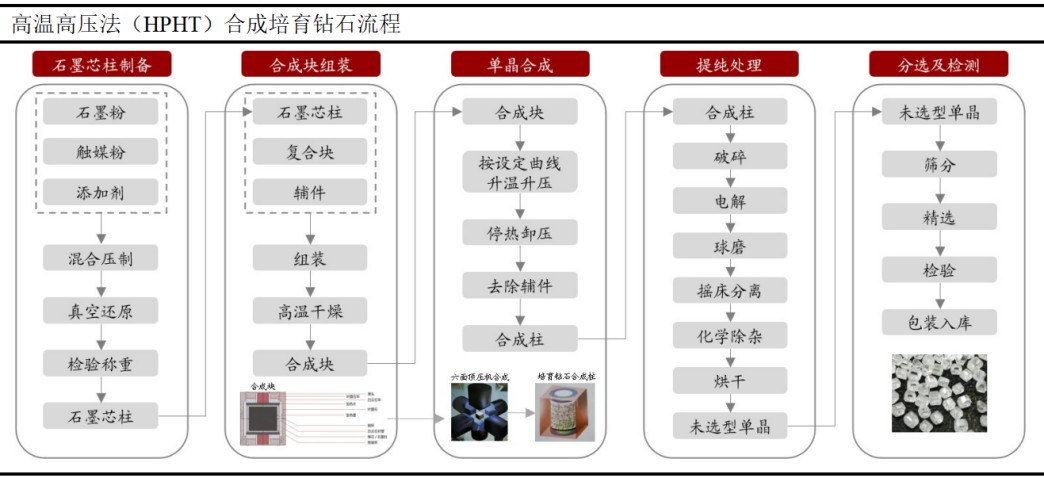

当前,培育钻石,两类生产方法长期共存。全球人造钻石行业主要有高温高压法和化学气相沉积法两大类生产方法。两种方法采用了不同的原理和技术,主要应用领域也各有侧重。

高温高压法为国内主流,合成技术突出世界。

高温高压法从上世纪五十年代开始工业化应用,通过模拟天然钻石的生长环境来培育钻石,其合成原理是石墨粉在超高温、高压的反应仓内,经过金属触媒粉的催化,在晶种上结晶,以形成钻石。

高温高压法下合成的钻石主要为颗粒状单晶,具有合成速度快、单次产量高的优点,有着较好的经济性。但受限于高压设备的结构设计,目前合成出的钻石尺寸较小,一定程度上限制了其在在功能性材料方面的应用,但预计未来会有所突破。

根据贝恩咨询报告,全球50%-60%的培育钻石是采用高温高压技术生产的,在HPHT培育钻石的生产上,中国占据主导地位,几乎垄断全球HPHT法生产。

资料来源:力量钻石招股书

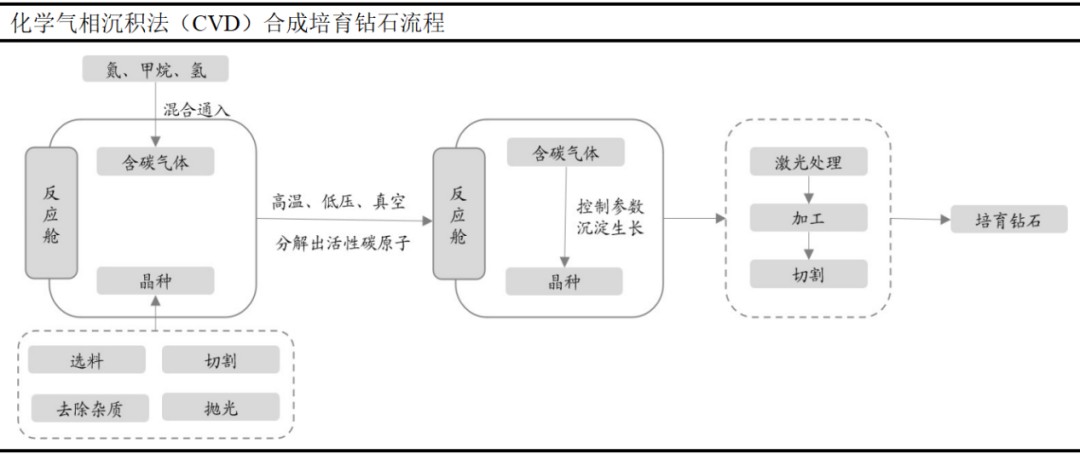

海外则多采用化学气相沉积法培育钻石。

化学气相沉积法是在高温、低压的真空环境下,激发气体中的活性碳原子,通过控制其生长条件使活性碳原子均匀地沉积到天然钻石薄片上,形成钻石。

因化学气相沉积法所处环境为真空环境,所以其培育出的钻石纯度很高,还可以通过增加、改变环境中的气体来改善钻石的颜色。但因其工艺和生产成本的限制,化学气相沉积法只适合生产3.5克拉以上的培育钻石毛坯。

资料来源:培育钻石网

工业领域使用的金刚石多为单晶,而化学气相沉积法无法合成小颗粒单晶,无法满足工业需求;消费领域使用的钻石则对纯净度、质量有一定的要求,而高温高压法产出的钻石为小克拉钻石,且纯净度不足,也无法满足消费需求。

当然,两种方法差异明显,侧重于不同类型的产品,不构成替代关系,将长期共存发展。

目前,从整个钻石产业链来看,中印美三国分别主导产业链上中下游。

中国、印度、美国分别主导培育钻石生产、加工、零售市场,产业链呈现微笑曲线形态。有数据显示,上游天然及培育钻石生产毛利率超过50%,中游加工依赖大量人力,毛利率约10%,下游零售品牌溢价加成毛利率约40%。

资料来源:培育钻石网

1、上游——中国是世界上最大的培育钻石生产国。

根据《2020-2021全球钻石行业报告》,全球培育钻石毛坯总量达720万克拉,中国产量为300万克拉,占比41.67%,而印度、美国钻石毛坯产量分别为150万克拉、100万克拉,均无法与中国相提并论,我国在上游毛坯钻石生产环节贡献最大。

从生产工艺上来看,全球HTHP和CVD生产的培育钻石产量各占一半,而我国侧重于HPHT法培育钻石,集中了全球HPHT法培育钻石产量的90%,是世界上提供最多培育钻石的国家。

资料来源:贝恩咨询,万联证券研究所

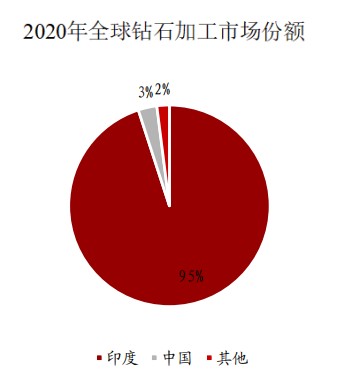

2、中游——印度占据加工环节超90%的份额。

中游加工环节主要从事切割、打磨、抛光等需要大量劳动力的环节,印度则凭借其丰富廉价劳动力优势成为全球核心的钻石加工国和成品钻出口国。根据贝恩咨询数据,印度2020年加工钻石份额高达95%,被誉为“世界钻石加工厂”。

资料来源:贝恩咨询,万联证券研究所

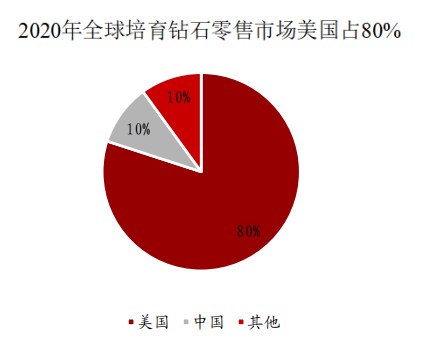

3、下游——零售市场集中在美国,中国市场潜力巨大。

数据显示,美国市场占据了全球培育钻石约80%的销售量,培育钻石市场规模遥遥突出,有八成消费者知晓培育钻石,六成消费者了解其与天然钻石的区别,并愿意购买培育钻石。

资料来源:贝恩咨询,万联证券研究所

我国虽为 全球第二大市场,但市场占有率、知名度与美国差距很大,属于还未开辟的“蓝海”。 伴随着众多珠宝商布局零售环节、创建钻石品牌,我国消费者对培育钻石的认知也在逐步提升。 有望充分挖掘培育钻石的市场价值,快速提升钻石零售率。

02 培育钻石需求持续增长

由于低渗透、高增长、行业自身驱动三重因素的共同作用,培育钻石行业需求持续增长。

首先,当前,培育钻石行业渗透率低。

2021年全球培育钻石产量900万克拉,相比于天然钻石1.16亿克拉显得微不足道,产量渗透率仅为7%。而2021年全球钻石饰品消费840亿美元,培育钻石饰品消费44亿美元,产值渗透率仅占5%。

其次,培育钻石市场高速增长。

2022年第一季度,印度培育钻石原石进口额同比增长105%,行业景气度持续增长。同时,伴随着设备的迭代更新与技术的持续推进,人们更多地选择培育钻石。预计到2025年培育钻石产量将达到2930万克拉,年复合增速高达32%。

再次,低价格、新消费、消费者教育共促需求增长。

当前,培育钻石直击价格痛点,物美价廉成为优势。

伴随技术的升级,培育钻石价格持续降低,生产成本和零售价逐年下降。根据贝恩咨询数据,培育钻石/天然钻石裸钻平均批发价从2017年的55%下降至2021年的14%,平均零售价也仅为天然钻石裸钻的30%。

培育钻石以低廉价格快速打入了消费市场,受众规模快速扩大,同时珠宝商瞄准了那些对“亮闪闪”有需求却又囊中羞涩的年轻群体,并将培育钻石进一步推向具有增长潜力的时尚类别。

同时,Z世代的强烈“悦己”需求,也带动了整体钻石需求。

悦己消费已成为购买钻石的首要理由。调查显示,“悦己消费”位居中美两国消费者购买钻石的原因之首,在中国这一比例更是高达46%,超过传统的婚恋意义需求。

随着居民生活水平提升以及疫情后居民改善生活品质意愿增强,培育钻石由于其高性价比、时尚潮流以及可定制的优势完美契合了悦己消费者的需求。未来随着钻石悦己消费频次以及培育钻石渗透率的提升,培育钻终端消费市场有望进一步扩大。

加之传统珠宝商和新锐品牌纷纷入局,加速推进消费者教育。

培育钻石在进入消费领域之前,主要用于工业生产,生产企业多重视质量和技术,忽视了品牌文化的重要性。而2018年戴比尔斯宣布进军培育钻石领域,则正式拉开了培育钻石消费用的大幕,除戴比尔斯外,施华洛世奇、Diamond Foundry等珠宝商也相继宣布开展培育钻石消费业务。

中国市场上,初创新锐品牌与传统珠宝品牌也在积极探索。2020年7月,小白光品牌成立,开启培育钻石中国品牌元年;2021年8月,豫园推出培育钻石品牌露璨LUSANT,成为率先入局培育钻石领域的国内珠宝巨头;曼卡龙、潮宏基等老牌珠宝商也纷纷推出培育钻石子品牌积极试水。

03 钻石供给缺口大

除了需求端的增长,在供给端,天然钻石供给持续不足,也只有培育钻石有望弥补需求缺口。

数据显示,天然钻石产量自2017年便持续下降,2020年受疫情影响降至1.11亿克拉,2021年,天然钻石产量虽有所反弹,但仍比疫情前水平低20%。

据贝恩咨询预计,虽然2023-2030年天然钻石的需求规模增速小于供给规模增速为,但到2030年以后,钻石需求仍在继续扩大,而天然钻石产量却会逐步下降。天然钻石未来将长期处于供不应求状态,而培育钻石产量正在不断提升,有望填补供需缺口。

而在培育钻石产业链上,设备、技术和厂家决策这三重因素,也钳制了培育钻石快速扩产。

首先,设备供给紧张,培育钻石短期难以扩产。

中国超硬材料网数据显示,目前全国约有10000台六面顶压机,其中生产培育钻石的六面顶压机约有3000台。近年来下游需求十分旺盛,而上游压机设备供给数量有限,产能扩张受限。

其次,压机大型化成为趋势,但短期难以替代。

合成压机是生产金刚石单晶和培育钻石的核心装备,一般情况下,六面顶压机合成腔体越大,人造金刚石合成的产量也越高,近期国内主流的六面顶压机的油缸直径逐步增加,合成腔体也相应扩大。

大腔体压机不仅能够提高金刚石单晶单产、有效降低生产成本,而且有利于金刚石单晶的合成效果和质量提高,但设备的升级难度较大,短期内产能无法大幅扩张。

不同质量产品价差变大,促进技术迭代加速。

技术的提升有助于提高钻石品质,推动价格增加。根据力量钻石招股说明书数据显示,培育钻石品级越高,销售均价越高。以2020年度为例,特等品培育钻石、一等品培育钻石、其他品级培育钻石销售价格分别为792.67元/克拉、533.79元/克拉和129.15元/克拉,特等品单价显著高于普通产品,且优质产品销售占比逐年上升。

优质钻石价格走高,反向促进了技术进步。高端产品量价齐升,大幅挤压了低端钻石的盈利空间,为保证盈利,只有技术迭代一条路可行。在不经意间完成了优胜劣汰,让厂商们“卷”了起来,也变相提高了行业门槛,增加了扩产难度。

再次,厂商生产决策,也抑制了培育钻石的扩产节奏。

贝恩数据显示,2020年中型和大型天然毛坯钻石占总产量约25%,但产值接近70%–80%,很明显中大型培育钻石价值更高。同理,培育钻石厂商会根据不同克拉钻石的市场价差、产量和利润决定生产策略,选择盈利最高的生产路线和产量。钻石厂商“趋利”的行为也压制了培育钻石的产量。

除上述因素外,培育钻石上游的工艺壁垒是一套完整的生产流程,实现实验室阶段生产难度并不高,但要实现工业化生产,则对公司设备、技术的要求大大提高,新进产能很难在短时间达到稳定规模化生产高质量产品。加之天然钻石产量的下降与企业对培育钻石生产政策的动态调整,共同决定了钻石将长期处于供不应求的状况。

04 三家争霸

培育钻石行业中,中兵红箭、黄河旋风、力量钻石三家行业龙头供应商,供应了我国超75%钻石原石。三家企业各有优势,逐鹿中国培育钻石市场。

1、中兵红箭:超硬材料行业龙头企业,技术突出,实力强劲

中兵红箭旗下全资子公司中南钻石主导产品工业金刚石产销量及市场占有率连续多年稳居世界首位,年销售量超过50亿克拉,中南钻石在大尺寸产品方面占据技术优势地位,目前已可以稳定生产30克拉以内的大尺寸高温高压法宝石级培育金刚石单晶,能批量供应3克拉以上高品质高温高压法宝石级培育金刚石产品。

受益于超硬材料行业景气度持续高企,中兵红箭工业用金刚石及培育钻石处于产销两旺阶段,超硬材料业务毛利率居所有业务首位,2017-2021年超硬材料毛利率从22.8%逐年上升至43.5%。且目前估值很低,未来因业务结构改变可能带来的空间极大。

2、黄河旋风:最早从事超硬材料规模生产的企业,品种齐全、产业链完整

黄河旋风作为全国超硬材料行业第一家上市的民营企业,主要产品包括培育钻石、工业金刚石及微粉三大产品体系,质量稳定、品种齐全。近年来公司持续加大对培育钻石的投入,先后完成了了1-20克拉高品级无色及彩色培育钻石合成技术开发,并顺利进行产业化,培育钻石高端产品销量占国内市场50%以上。

公司超硬材料产品的增长趋势牢牢咬住了行业大势,2017-2021年,超硬材料业务毛利率从34.83%提升至45.14%。并在剥离亏损子公司,重新聚焦主业后,营收情况快速反转,利润有望加速释放。

3、力量钻石:行业新秀后来居上

力量钻石是一家专业从事人造金刚石产品研发、生产和销售的高新技术企业。与老牌生产商不同,力量钻石起步较晚,但得益于持续的技术研发、丰富的经验积累,公司逐步从行业的追随者成长为领导者。也正是因为起步较晚,力量钻石的业务更加聚焦,主要产品包括金刚石单晶、金刚石微粉和培育钻石三大产品体系。

截至2021年末,已经批量化生产2-10克拉的大颗粒高品级培育钻石,处于实验室技术研究阶段的大颗粒培育钻石可达到30克拉。相比于中兵红箭与黄河旋风,力量钻石作为最纯粹的培育钻石标的,有望享受培育钻石市场份额快速上涨带来的红利,业绩弹性巨大。

05 写在最后

“钻石恒久远,一颗永流传”。

几百年来,钻石被视作坚不可摧的信物用以表达爱情的忠贞和婚姻的永固的观念深入人心,但钻石昂贵的价格令人望而却步。而随着科技的进步,培育钻石横空出世,让钻石不再是普通人可望而不可即的奢侈品,成就了我们的“克拉自由”。

从市场情况看,培育钻石的需求持续增长,而供给却并不充足。

当前,国内主要的培育钻石企业中兵红箭、黄河旋风、力量钻石三足鼎立,供应了我国超75%钻石原石。成就人们“克拉自由”的市场潜力,也给这些厂商留下了巨大的市场空间。

参考资料 :

1.《培育钻石,低渗透率,原石龙头成长空间大》,浙商证券;

2.《培育钻石闪耀新赛道,渗透率提升空间广阔》,万联证券;

3.《培育展示产销两旺,市场发展乘风而起》,洞见研报;

4.《培育钻石行业深度报告:受益于全球C端崛起》,未来智库;

5.《培育钻石行业分析:核心问题深度拆解》,东吴证券;

6.《炒作、造假、盲目扩张,培育钻石成就了谁的「克拉自由」?》,36氪。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。