编者按:本文来自微信公众号 “懒熊体育”(ID:lanxiongsports),作者:彭锦,创业邦经授权发布。

体育界终于意识到,没有粉丝,他们什么也不是。

科技是第一生产力,这个道理在体育产业里也不例外。

3月20日,通过对2022年全球范围内体育科技行业发生的风险投资、私募股权和上市公司交易进行考察,一家总部位于纽约、专门从事科技并购的投资银行Drake Star发布《2022年全球体育科技市场报告》。

此报告从体育科技涉及到的多个方面着手,如粉丝体验及参与、媒体转播、数据分析、可穿戴设备及性能增强、数据分析、赞助及场地、电竞、范特西及博彩等,最终选择并购、融资及资金募集这三个方面来总结分析过去一年的市场表现。

根据报告,体育科技行业在2022年产生了1014笔交易,交易价值高达900亿美元,其中,235宗并购交易涉及金额超过780亿美元,是2021年的6倍以上;另有740轮融资发生,融资总额达到90亿美元;同时,以锐盛投资(Ares Management)和红鸟资本(Redbird Capital)为主的投资公司,募集到了超过50亿美元资金,将在未来用于体育科技领域投资。

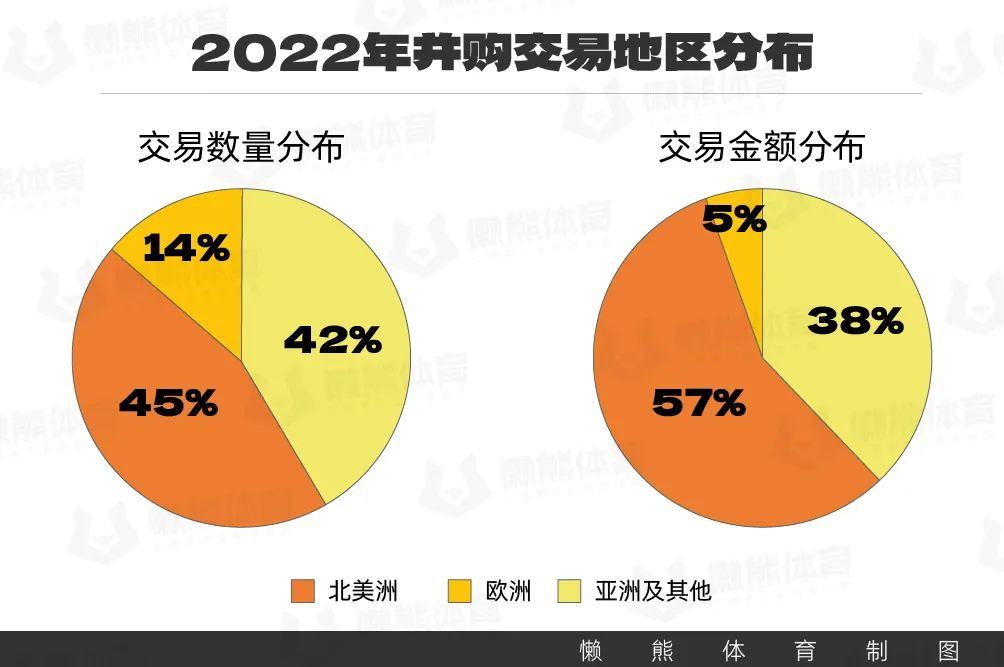

2021年,全球体育科技行业产生了223次并购交易,交易价值为119亿,这个数字于2022年攀升到783亿美元,这与微软以687亿美元收购动视暴雪密切相关。如果剔除微软收购动视暴雪这笔巨额交易,北美及欧洲市场依然是全球并购交易最活跃的地区,相比之下,亚非拉及大洋洲参与的并购交易价值仅占5%左右,这说明北美及欧洲体育行业的发达程度远远超过其他地区。

▲数据来源:Global Sports Tech Report 2022

所有参与并购的公司当中,英国体育博彩和游戏公司Entain完成了总价值21亿美元的5宗收购案,在数额和数量上都是突出者。不过,单次交易价值最高的却是沙特阿拉伯主权财富基金PIF旗下的Savvy Games Group,他们以11亿美元收购电竞巨头ESL Gaming。Savvy Games Group自从在2021 年 9 月筹集了约380亿美元,就致力于投资和开发创新的游戏技术和产品,试图增强中东和北非地区在全球游戏行业的影响力。

尽管交易数量占比从2021年的92%下滑到80%,战略性并购仍然是主要的并购方式。较为典型的是《纽约时报》收购The Athletic,5.5亿美元收购价是后者营收规模的8.5倍。The Athletic聚焦北美四大联盟等主要体育赛事的深入报道和分析,做付费订阅,在年轻观众中有一定影响力。此次收购对《纽约时报》来说也具有战略意义,旨在扩充其在体育新闻市场的能量。

另外值得注意的公司还有索尼。2022年,索尼接连收购3D模拟平台开发商Beyond Sports、电竞技术平台Repeat.gg。被索尼收购后,Beyond Sports与NHL合作完成了首次体育比赛的动画化直播。这是利用AI自动化生成技术,实现更广泛触及青少年观众,提升粉丝观赛体验的一次重要尝试。

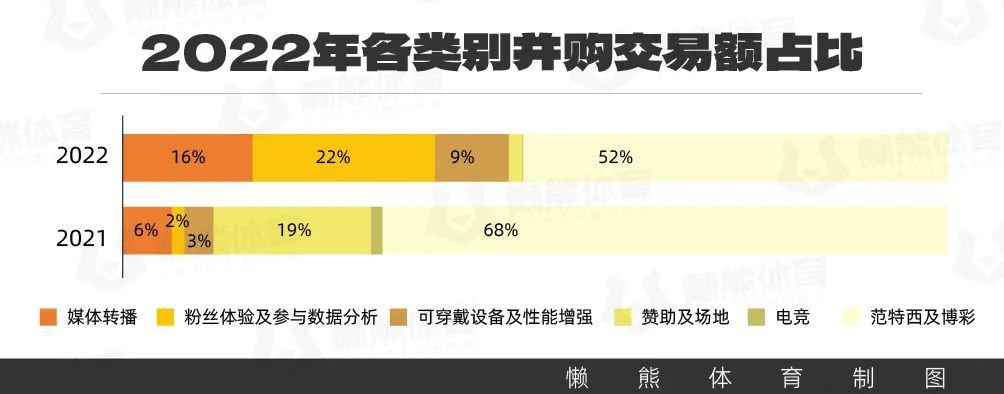

而“粉丝体验及参与”,是2022年体育科技行业中,资本重点关注的热门领域。2022年,“粉丝体验及参与”领域并购交易成交量是2021年的10倍以上,成交总额占比从2%跃升至22%。Drake Star体育科技交易团队负责人Mohit Pareek对美国媒体Business Insider表示,这个类别有望在2023年“爆炸”,人工智能和大型科技公司将会扮演极为重要的角色。其中,通过生成式AI创建更多内容、创造新的流媒体体验,以扩大观众规模和球迷参与度的尝试会越来越多。

▲微软收购动视暴雪数据未统计入上图。数据来源:Global Sports Tech Report 2022

SportsTechX出具的另一份体育科技年度报告中指出,体育界在世界性的新冠大流行背景下,终于意识到没有粉丝,他们将什么也不是。

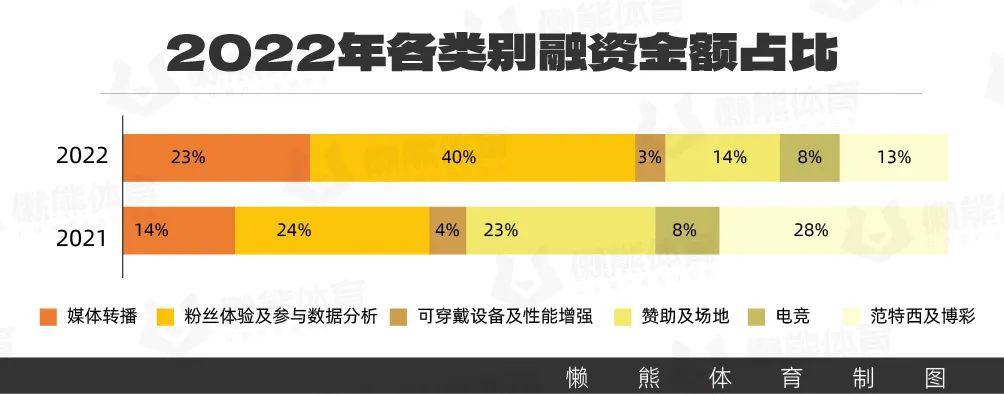

如果2021年是体育科技行业的突破年,那2022年就是“粉丝年”,60%的资金投入到了以球迷为中心的解决方案中。更好的粉丝体验、更多的粉丝话语权、更广泛接触年轻观众等事项成为创业公司、大企业或者体育组织重点讨论的话题。

Business Insider的分析认为,投资者看中的是体育行业媒体转播权益价值的飙升、数字化变革带来的新收入流以及博彩合法化等因素。然而在上述趋势下,粉丝体验及参与相关项目获得了更多融资,2022年,高达40%的资金流向了该领域。这个数字在2021年仅为24%。其中,体育电商巨头、坐拥数百个联赛和品牌授权商品经营权的Fanatics,在3月和12月分别完成15亿和7亿的融资。元宇宙体育初创公司LootMogul,同样获得2亿美元投资承诺。

2022年4月,德国足球资讯平台ONE FOOTBALL获得3亿美元融资,根据SportsPro的报道,该平台创始人兼CEO Lucas Cranach表示这笔资金将主要用于创造全新的球迷体验和商业模式,包括推动Web 3.0技术在足球中的大规模采用。9月底,ONE FOOTBALL还收购了足球社区Gloria,以寻求增加其女子足球内容和女性观众。

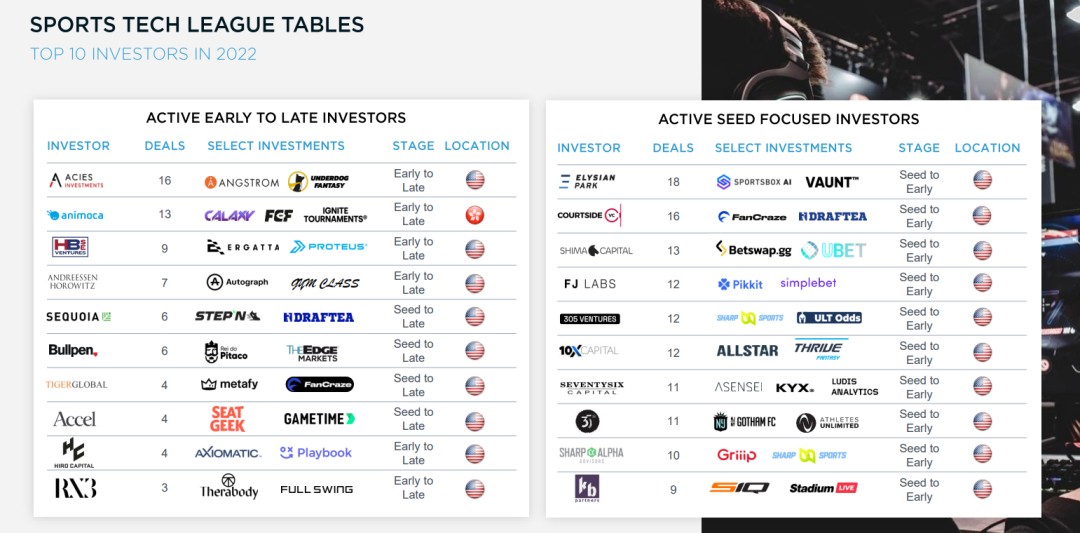

报告显示,2022年全球体育科技行业融资额约为90亿,相比2021年的107亿美元有所下降。740多项融资交易中,超过1亿的融资有19笔,超过5亿的融资有9笔。最活跃的风险投资公司名单几乎被美国公司霸榜,其中包括一年内进行了16笔投资的亚盛(ACIES Investments),以及洛杉矶道奇队老板Mark Walter创建、完成了18次种子轮投资的私募股权投资公司Elysian Park Ventures。在报告统计的聚焦从早期到后期投资、聚焦种子期投资两个榜单中,香港投资公司Animoca是唯一上榜的非美国公司。

▲图片来源:Global Sports Tech Report 2022

过去一年,体育科技领域的投资公司及买家募集了超过50亿美元的新资本,这也许会在未来一年引发更多收购交易。

最大一笔交易发生在2022年9月15日。当天,投资管理公司锐盛投资(Ares Management)宣布筹集了37亿美元的专项资金,用于投资体育联盟、球队和球队相关的特许经营权、以及媒体和娱乐公司。

另一家进行巨额筹款的公司是红鸟资本。2022年6月1日,红鸟资本与埃利奥特集团就收购AC米兰俱乐部达成最终协议,仅仅半个赛季后,美国老板便已经给球迷留下极度抠门的印象。不过比起经营球队的抠抠搜搜,红鸟资本和阿联酋私营投资公司 International Media Investments 合作创建Redbird IMI时却出手不凡——这个初始资本额高达10亿美元的合资投资工具,拉来CNN前首席执行官Jeff Zucker担任CEO,将作用于投资大型媒体和体育内容资产。

NBA同样在2022年成立了一个全新的私募股权部门NBA Equity。NBA将NBA Equity定位为战略投资公司,用来投资种子轮以外,处于早期和成长期的的体育科技初创公司。目前,NBA Equity投资的企业包括社交媒体用户数据分析公司Videocites、消费者数据公司StellarAlgo等。

除NBA之外,投资界另一个值得关注的名字是梅西,他在2022年成立了一家专注于体育、技术和媒体领域的全球投资公司Play Time。据雅虎财经报道,Play Time成立伊始便接连投资Matchday、AC Momento两家初创公司,前者开发足球游戏,后者则涉足球衣拍卖业务。

2023年,随着投资者着眼于体育行业的增长潜力,巨额投资将会流入体育科技公司,这可能会导致行业内发生大量公司整合。此报告预计,Entain、Fanatics、Flutter、DAZN、Sony等大型战略企业将保持高度收购,而私募股权公司支持的平台(如 Kore、TGI、Hudl等)将继续执行他们的买入重建战略并寻找协同目标。

报告认为,这也会导致体育科技公司寻求更多融资。2022年对上市公司来说是平静的一年,市场和估值将在2023年下半年恢复,一些早有准备的体育科技公司预计将寻求IPO、或者SPAC上市。

不过,报告负责人Pareek在和体育财经媒体Sportico记者Brendan Coffey通话中表示,规模较大的后期风险投资交易和私募股权交易在2022年下半年显著放缓,投资者越来越不愿意按先前的估值承诺投资5000万美元或更多的跟进资金。许多寻求资本支持的公司选择跳过筹集资金,而不是以低于前几轮的估值接受投资。但与此同时,全年种子和早期风险投资的交易量却稳且强劲,部分原因是初创投资的低美元价值(low dollar-value)可以使该领域免受更大市场波动的过多影响。

Pareek同时告诉Sportico,尽管2023年开局谨慎,以体育科技为重点的投资公司在过去一年里筹集了很多资金,这些资金都将在今年部署完成。他以早早筹集了约380亿美元Savvy Games Group为例——这家公司在2023年2月16日,宣布以18亿人民币投资来自中国的电竞公司英雄体育VSPO。Pareek认为,该公司未来还会促成几笔大额电竞和范特西游戏并购交易。

欧洲体育科技风险投资公司Indigo Sports Tech创始人兼CEO Petr Zhukov持有相同的观点,他在SportsTechX的年度报告中提到,随着创业公司融资越来越困难,估值下降,预计多个行业将出现积极的整合。拥有更强 VC投资支持和充足干火药(Dry Powder)的公司将在数据分析、数字媒体和营销、智能场馆和其他相对狭窄的市场中收购规模较小、实力较弱的同行。

Petr Zhukov指出,目前还没有一个通用人工智能解决方案,可以帮助职业俱乐部进行球探决策、战术、伤病预防和其他关键事项的处理,也还没有看到智能运动可穿戴设备中的独角兽出现,在他看来,2023年,将会有2-3家突出的初创公司成为这一领域的领导者。谁会最终脱颖而出?所有人都拭目以待。

本文(含图片)为合作媒体授权创业邦转载,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。