编者按:本文来自微信公众号 深眸财经(ID:chutou0325),作者:张未,创业邦经授权发布。

雅迪的王座如坐针毡。

掀起价格战、冲击高端天花板、在新国标过渡期抢位置,这是近期两轮电动车企业们为换增量而做的事情。

雅迪也不例外。

布局九年高端化之路的雅迪,比起产品,更让人印象深刻的不过是他的slogan“中国高端电动车”。

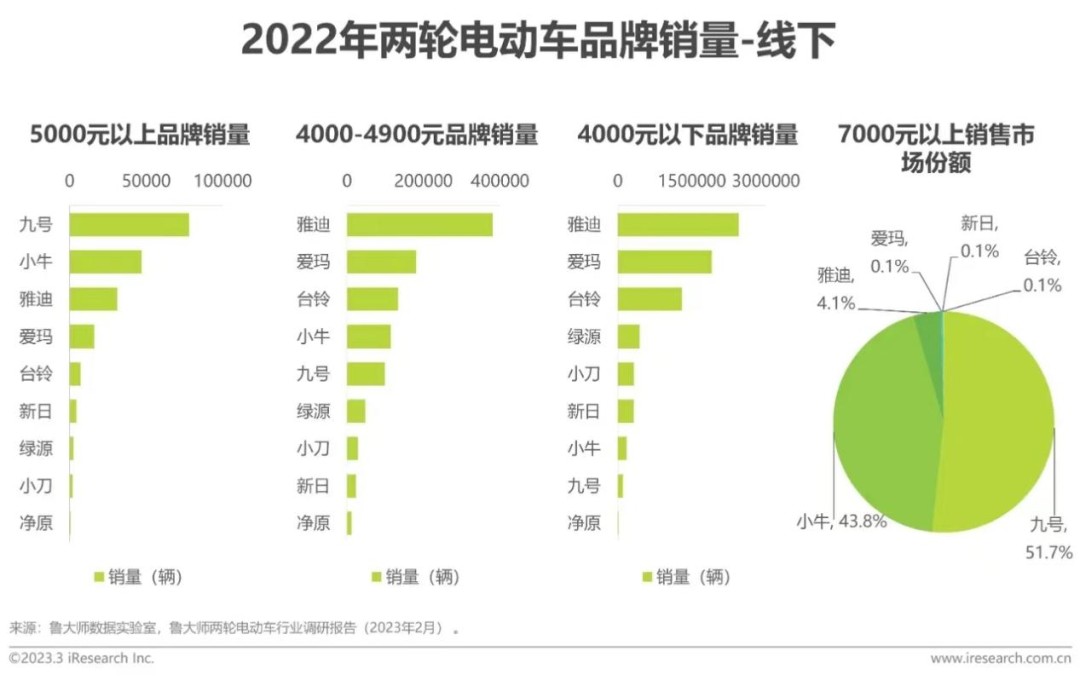

从实绩上来说,雅迪的成绩并不称得上好。据鲁大师数据实验室统计,2022年5000元以上两轮电动车,线下效率的第一名属于小牛电动;《2023年中国两轮电动车行业白皮书显示》,7000元以上价位的两轮电动车市场份额,雅迪仅占4.1%,九号和小牛两家就占据了95.5%的市场份额。

雅迪的高端路的不如意,与两轮电动车行业的尴尬局面脱不了关系。

一方面两轮电动车作为一个普世致用的消费品,在消费者心中价格天花板不高,另一方面,早期的价格战将“中低端”心智植入消费者心智。

当然,高端化只是一方面,雅迪的窘境不止于此。

雅迪的发展路径充满了矛盾,在喊出高端化的同时,用价格战加剧中低端内卷,导致行业内高端产品生态恶化;想走比亚迪的路线,却只走了一半,在关键的智能化方面没有太大动作。

从雅迪“左手扩产能,右手抓转型”近年的发展路线中,我们可以观察几个问题:雅迪近年的转型路走到何方了?雅迪出现有哪些问题待解决?在两轮电动车行业增速逐渐放缓,即将进入存量时代的过渡期,雅迪的路又该怎么走?

扩产能的后遗症

渠道的布局是雅迪登上两轮电动车之王浓墨重彩的一笔。

最显著的变化,来自雅迪激增的线下门店数量。从2019年4月新国标颁布实施后,雅迪门店的数量从1.2万家激增到了2022年的3.2万家。同期,排名第二的爱玛全国终端门店数量也就超过2万个。

渠道优势,加上低价高配的策略,使得雅迪在2016年后奋起直追,据国海证券研究所数据显示,从2018年到2021年,雅迪的市场占有率从16.3%提升至27.9%,而爱玛的市占率仅从14.0%提升至16.8%。

渠道的布局,使得雅迪迅速下沉,抢占了大量市场。与此同时,质量存疑、口碑分化,成为雅迪高速扩张后难以痊愈的伤疤。

雅迪门店能快速遍布大街小巷的原因在于,采取“特许经营权”的策略,加盟相对简单,只需支付固定费用即可开店。据雅迪线下经销商透露,许多门店实际并未受到雅迪方的“专业培训”。

雅迪短时间内的扩张,使得门店管理系统化程度不足,销售乱象屡屡发生。比如,用户在线上渠道购入,在线下门店售后却引起“争议”,无法得到应得的保障。

查看雅迪近十条的黑猫投诉数据,其中6条是质量问题、2条是售后问题,还有1条线上线下渠道的价格不对等的问题。

据报道,雅迪的几家经销商也因销售违规车辆受到行政处罚,并公布质量监测结果。2015年至2019年,北京、上海、广东、浙江等14个省市工商部门对雅迪部分经销商的限速、制动性能、车辆质量等问题进行过处罚。

增量时代竞速,存量时代比好。雅迪作为传统电动厂商,在下沉扩张的同时,更应该把关好产品。根据艾瑞咨询发布的《2022年中国两轮电动车行业白皮书》显示,消费者购买两轮电动车首要关注的因素,依旧是电池和续航,占比达到了60.9%;其次关注的是,动力和质量方面。

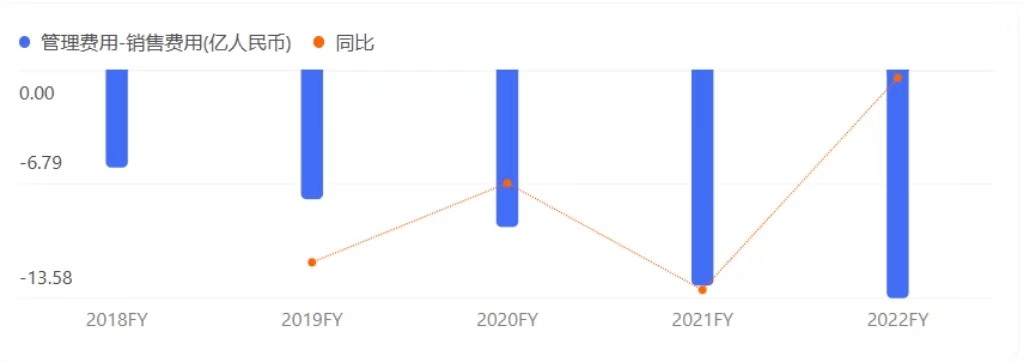

降价、渠道双管齐下的同时,雅迪营销也没有落下。从2018年到2022年,雅迪同期营销费用率分别为5.87%、6.43%、4.83%、4.76%、4.37%;爱玛财报同期销售费用率分别为4.49%,4.10%,3.09%,3.58%,2.82%。对比来看,雅迪确实是下了“重工夫”。

包括世界杯这种国民度较高的大型体育营销场景,雅迪也没有落下,从2018年俄罗斯世界杯到2022年卡塔尔世界杯,连续两届雅迪都是赞助商。

只是,雅迪营销的边界掌握得并不好,导致时常有品牌形象受损的事件发生。

雅迪电商不仅因涉嫌“所售电动摩托车的电池与实际不符”,涉嫌虚假宣传被处以罚款,其母公司 还因违反不正当竞争行为被天津高院处罚 。

江苏大猴电子商务有限公司 由雅迪科技集团有限公司 全资持股

转型坎坷路

高端化是雅迪主要的转型路,也是第一条路。

从结果来看,雅迪的高端路不顺,一定程度上也是“作茧自缚”。

在做高端这件事情上,雅迪面临了两个不同的阶段。

在最初的阶段,也就是2014年,当时爱玛还是行业老大,雅迪提出了高端化。在彼时的背景里,智能化还未流传于市场之中,两轮电动车的高端化,主要是硬件上的升级,从续航、用户体验、产品设计上迭代升级。

进入新能源时代后,两轮电动车的高端化转向智能化,雅迪推出了一些高端子品牌试水,如价格探上万元的VFLY,此时雅迪高端线智能化的表现在于,锂电池的换新和智能屏的应用。

从升级方向来说,雅迪的高端化进程遵循着行业的发展进程,但为何多年的高端化进程,反而市占不如小牛、九号呢?

价格战雅迪高端化进程的阻拦,也筑高了行业迈入高端化的门槛。

“行业主要竞争对手更擅长销售和价格战、雅迪一直疲于应付、资源消耗大,结果也不理想。”这句话出自发力高端化以前的雅迪董事长—董经贵。

发力高端化以后的雅迪,也以其人之道还治其人之身,开启了价格战。

2016年,刚上市的雅迪为了提高市占率、扩充产能,主动掀起了价格战,开始给旗下产品降价,高价低配的策略让爱玛落于下风,雅迪随后几年的销量、市占持续上涨,最终超过了爱玛成为新一代的行业老大。

雅迪掀起的价格战,则搅乱了两轮电动车高端化的进程。2013年,雅迪喊出所有车型直降400元的口号;2016年港交所上市后,雅迪进行了所有车型降价30%的促销活动;2020年,雅迪旗下欧睿、莱昂、冠能等大举降价10%~30%。

在好几年高配低价的策略中,不仅加剧了行业中低端产品的竞争,也把电动车高配低价的消费观念植入消费者的心中,致使整个行业高端化受阻。

价格战的反噬,也体现在财报方面。

今年的成绩单,并不值得雅迪开心。根据财报,2022年雅迪营收同比增长15.17%,为2017年以来最低营收增速;总销量仅同比增长1.06%,为2018年以来最低销量增速;经营活动产生现金净额为30.78亿元,同比减少16.64%。

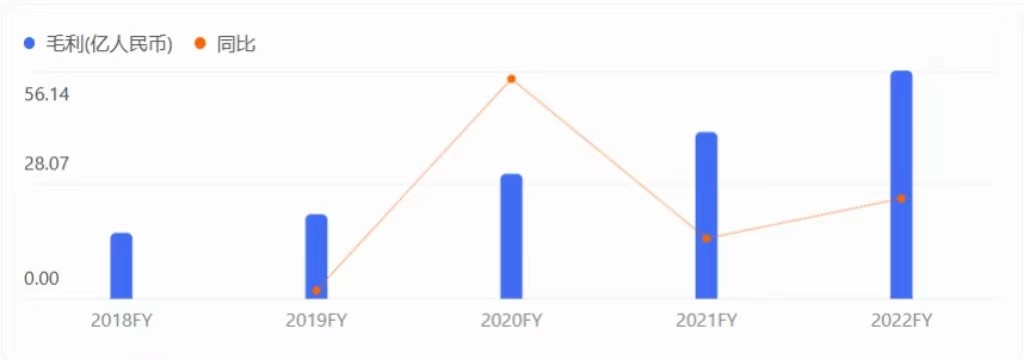

最直观的就是,雅迪的毛利率远低于同行。2019年~2022年,雅迪的毛利率分别为,17.4%、15.9%、15.2%、18.1%,小牛电动毛利分别为,23.4%、22.9%、21.9%、21.1%,对比来看,冲击高端化的几年里,雅迪的毛利率也并未得到明显提升。

不难看出,这些年雅迪的高端化转型,不仅受制于行业的发展,也与价格战、恶意竞争的环境息息相关。

另一条路,则是雅迪的出海路。

去年,雅迪正式提出“全球倍增战略”。其董事长董经贵公开表示:“未来,雅迪最起码要占领35%的市场,三分天下有其一。”

雅迪从2004年就已开始销往欧洲,到2019年在越南北江建设了海外生产基地,进军东南亚市场,随后开始全方位布局海外市场。

从当前收入来看,雅迪的实力和“三分天下有其中一”的野心还不完全匹配。雅迪财报表示,超过90%的收入与经营利润来自在中国销售电动两轮车,这说明雅迪的海外收入不到总收入的10%。

把目光望向同行,海外市场里小牛电动比雅迪更为顺利,财报显示,2022年小牛电动海外市场的收入同比增长了50%,海外收入占到了总收入的17.3%。

下半场,从卷技术开始

两轮电动车的王座已迭代几任,从新日到爱玛,到如今的继任的雅迪,两轮电动车行业格局未定。

新国标后行业将进入高质量发展的新阶段,“价值竞争”将成为企业竞争的主旋律,而高端化、智能化是企业比拼的方向之一。

虽然两轮电动车的高端产品暂时难以成为市场主流,但是,从行业发展趋势来看,高端化是企业的主动比拼方向。

当然,这里指的高端化不等于高价产品,而是产品的升级迭代,也就是两轮电动车核心硬件的升级,比如电池、电机的研发。

在电池方向,小牛电动成立之初的招牌便是“智能+锂电”,现已升级至第7代NIU EnergyAI动力锂电系统,已形成自身的核心优势。

在电机方面,绿源开发出基于绿源专利冷却液的液冷电机,将液冷技术应用于电机上,电机效率超90%。

作为较传统的两轮电动车厂商,雅迪选择“比亚迪式路线”,采取自研核心部件,整合产业链的模式。比如,雅迪自研了TTFAR电机。

为了提高技术壁垒,雅迪还开始布局钠离子电池。3月17日,雅迪与旗下 华宇新能源 科技公司宣布,成立了以钠离子电池为主要业务的华宇钠电公司,并发布华宇第一代钠离子电池“极钠1号”及其配套两轮实车S9。

智能化的比拼对手,主要来自小牛电动、九号两位新势力。

九号公司将智能化作为核心卖点、小牛则是“锂电+智能”,不过九号、小牛的产品受欢迎售价区间较高,和雅迪的主要售价区间不一致。据《2023年两轮电动车行业白皮书》显示,小牛、九号的受欢迎价格区间在5000元以上,雅迪则是在5000元以下。

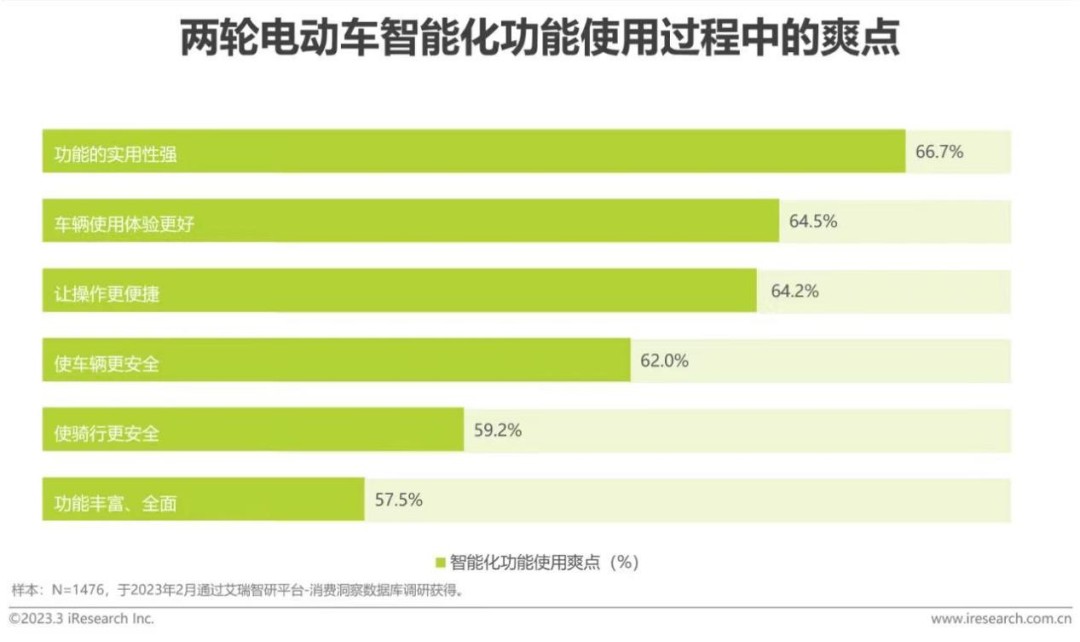

值得注意的是,多数支撑智能化功能的产品并不高端。例如小牛、九号、雅迪、台铃等企业3500元以上的产品,通常就会加入智能化支持。这说明,随着技术不断成熟,中低端产品也能接入、提高智能化水平,增强产品竞争力。

要想使中低端产品提高智能化水平,降成本必不可少,也就是要提高企业的研发水平,整合产业链,形成价格优势。

从研发水平来看,从2019年到2022年,雅迪研发投入分别为3.86亿元、6.05亿元、10.33亿元和11.06亿元,占营业收入比重分别为3.23%、3.13%、3.13%和3.56%。

同期九号公司的研发费用率为6.19%、7.66%、5.51%、5.75%。

留给雅迪踌躇的时间不多了,小牛、九号在前堵路,身后爱玛露出獠牙紧追不舍,新日、绿源更是虎视眈眈。

存量时代,不是一味追求速度的时代。

拼价格,拼销量,是增量时代的解题方法之一,但质量做到口碑代代传,才是存量时代永恒不变的正解。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。