编者按:本文来自微信公众号 远川研究所(ID:YuanChuanInstitution),作者:胡晓琪,创业邦经授权转载。

在K型复苏成为全球经济关键词的当下,消费行业的竞争格局正在被改写。

三年间,LVMH股价几乎翻倍,市值一度超过5000亿美元,其业绩更是一骑绝尘,仅今年上半年就同比增长了17%。

相比之下,曾经和LVMH并驾齐驱的开云就没那么幸运了。开云的股价三年只上涨了36%,今年上半年的业绩仅增长了2%。

在美妆行业也是如此。过去一年,欧莱雅创造了十年来销售额与增长率的新纪录,全年销售2786亿人民币,每天净赚超过1个亿。

而同为“贵妇之选”的雅诗兰黛却深陷增长乏力的泥沼:连续四个季度业绩下滑,今年一季度,营收下跌了12%,净利润更是暴跌了72%。

运动鞋服行业则迎来了新旧势力的更迭:安踏连续超越adidas、Nike,坐上了中国市场的头把交椅。曾经的老大哥们被高企的库存拖累,成了奥莱和直播间的常客。

LVMH、欧莱雅、安踏,纷纷成了业界模范生,尽管它们所处的行业和发展阶段不尽相同,但至少可以总结出一点共性:在动荡的环境和激烈的竞争前,它们的优势恰恰在于多打一。

1+N的胜利

短短三年里,LVMH远远甩开了开云、历峰,将奢侈品之战从三足鼎立直接拉到了终局,靠的就是它远比对手要更强大的品牌矩阵。

2021年,LVMH斥资158亿美元拿下了Tiffany,补足了珠宝领域的最后一块拼图。自此,LVMH的品牌矩阵已趋于完备——时装皮具部门有LV、Dior、Celine等众多赚钱大户,香化部门有Dior,精品零售部门有丝芙兰、DFS,酒水部门有酪悦香槟和轩尼诗干邑,珠宝业务有宝格丽、Tiffany。

每当市场变幻,LVMH都能拿出一张对应的王牌:当旅游消费失速,酒类和精品零售部门受挫严重,旗下的时装皮具以及手表珠宝部门,通过涨价策略把握高奢消费实现逆势增长。

到了2023年,奢侈品手袋的需求逐渐降温,但受益于国际旅游的复苏,拥有丝芙兰、DFS的精品零售部门在Q3实现了26%的增长,稳住了LVMH的整体业绩。

和LVMH类似,欧莱雅的创纪录增长,也得归功于它的品牌矩阵。

通过收购,欧莱雅手握30多个品牌,横跨护肤、彩妆、香水、护发等领域,覆盖了从高档到平价的各种梯度。截至去年,就有8个品牌挺进了10亿欧元俱乐部[1]。

2008年金融危机后消费萎靡,欧莱雅靠着一众平价彩妆线来支撑业绩;几年前,中国市场被讲平替故事的新国货占领,欧莱雅又将重心转向高端线,高档化妆品部门同比增长21%,成为第一大营收部门。

相较之下,雅诗兰黛能够扛起收入的核心品牌太少,只能孤注一掷地在免税渠道打折卖货,因此造成的库存危机也让它乱了阵脚。

多品牌矩阵是公认的穿越周期的秘诀,其道理不难理解——不同的品牌有各自不同的价格带和使用场景,能够覆盖不同的消费群体,面对此消彼长的消费需求变化,更加游刃有余。

在奢侈品行业,品牌背后是迥异的风格和故事,有人喜欢LV的老钱风,也有人喜欢CELINE的简约;美妆行业里,主打大众平价的欧莱雅,和贵妇最爱的修丽可,面向的是完全不同的消费者。

而在运动鞋服领域,传统巨头的市场份额正在被细分市场的新品牌们蚕食。面对细分垂类的强势崛起,Nike、adidas们优势难存。

像是lululemon这样来势汹汹的新玩家让老大哥们措手不及:过去五年,它连续以CAGR超20%的速度飞速增长,营收突破80亿美元,市值超500亿美元,挤下了adidas成为全球第二[2]。

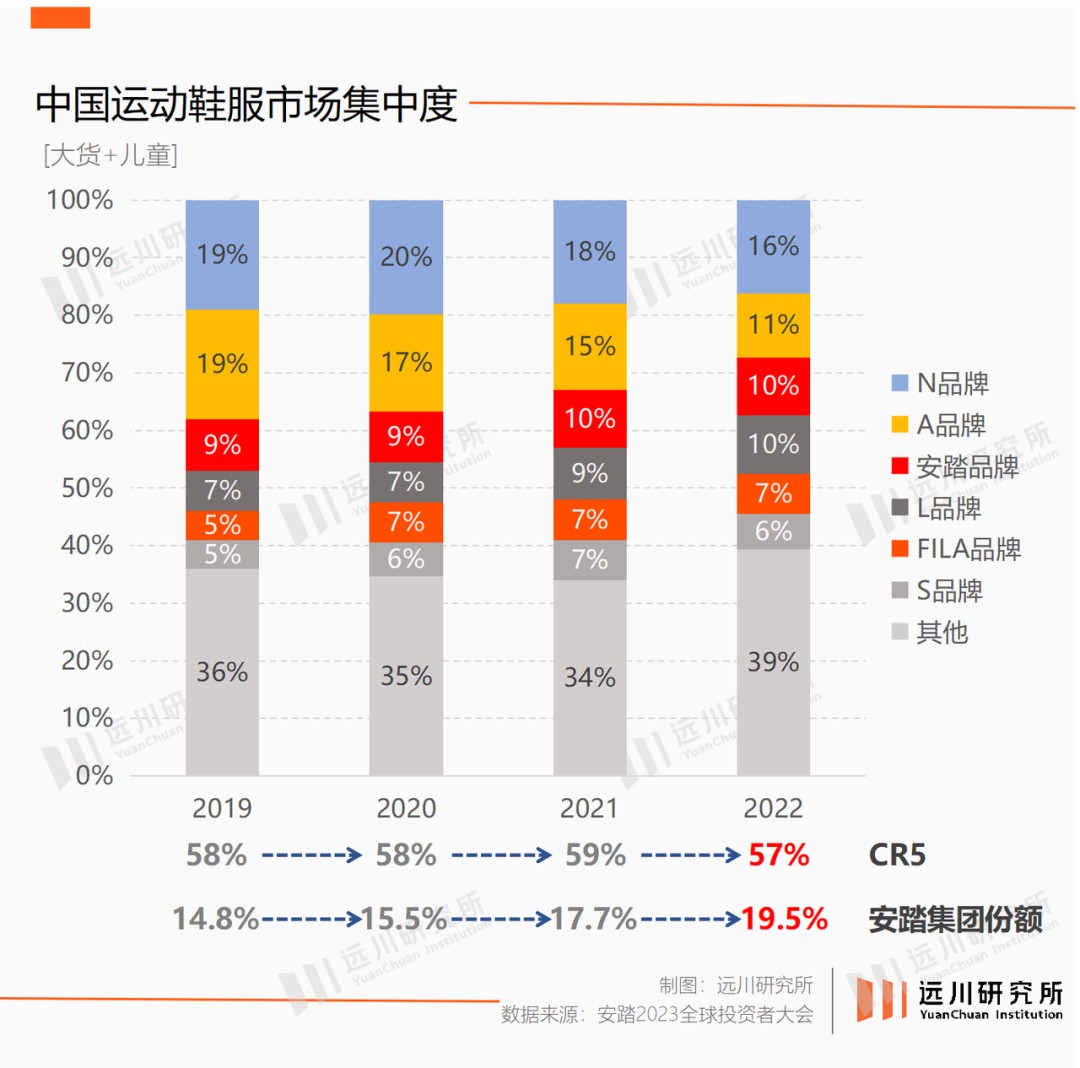

中国市场也面临着相似的冲击。伴随着户外、跑步、瑜伽、滑雪等各个细分品牌的崛起,行业集中度进一步下降,CR5从2019年的58%,降至如今的57%。

“大公司”的话语权看似越来越弱,安踏却活成了一个例外:2019年至2022年,安踏在中国运动鞋服行业的市占率从14.8%提升到了19.5%。连续超过adidas和Nike,成为了中国市场的第一名。

安踏逆天改命并非偶然,伏笔早在十年前就已埋下——2013年FILA扭亏之后,安踏通过“快、狠、准”的收购扩充旗下的品牌矩阵,并全面推广DTC的渠道模式,正在成长为一家“零售直营的多品牌管理公司” [3]。

品牌复印机

LVMH的老板阿诺特曾将LVMH的成功总结为,“规模经济才是我们成功的基础”[4]。让阿诺特实现这一规模的秘诀说来非常简单:越买越大,越大越买。

在经济萧条时砸钱抄底接盘,收购后大刀阔斧地改革,LVMH的并购整合之术堪称业界教科书。

2017年,LVMH斥资65亿欧元将觊觎已久的Dior全部收入囊中。有了Dior和LV这两张王牌,LVMH的时装皮具部门成为了令人生畏的存在:一个季度就能爆卖100亿欧元,等于爱马仕全年的营收[1]。

到了2021年,LVMH买入Tiffany,则是看中了Tiffany在美国奢侈珠宝市场的巨大优势。收购后的Tiffany不仅成为了集团继LV之外的又一个涨价主力,还推动了美国成为LVMH表现最好的单一市场,LVMH在财报里都忍不住感谢Tiffany的创纪录水平。

反观开云集团,在收并购上则要谨慎得多。自2010年以来,LVMH花了300多亿欧元用于大型奢侈品交易,而开云集团仅花了约20亿欧元。

如今开云仅剩Gucci撑门面,但这显然不够用。2019年之后,再次陷入审美疲劳的Gucci增长乏力,连带着开云整体业绩平平[5]。

安踏在中国市场连续超越adidas和Nike,并远远地甩开了其它国产品牌,也首先得益于会“买”。

自2009年起,安踏陆续买下了FILA、迪桑特、可隆和亚玛芬,借此搭建起了一个国际化的品牌矩阵。

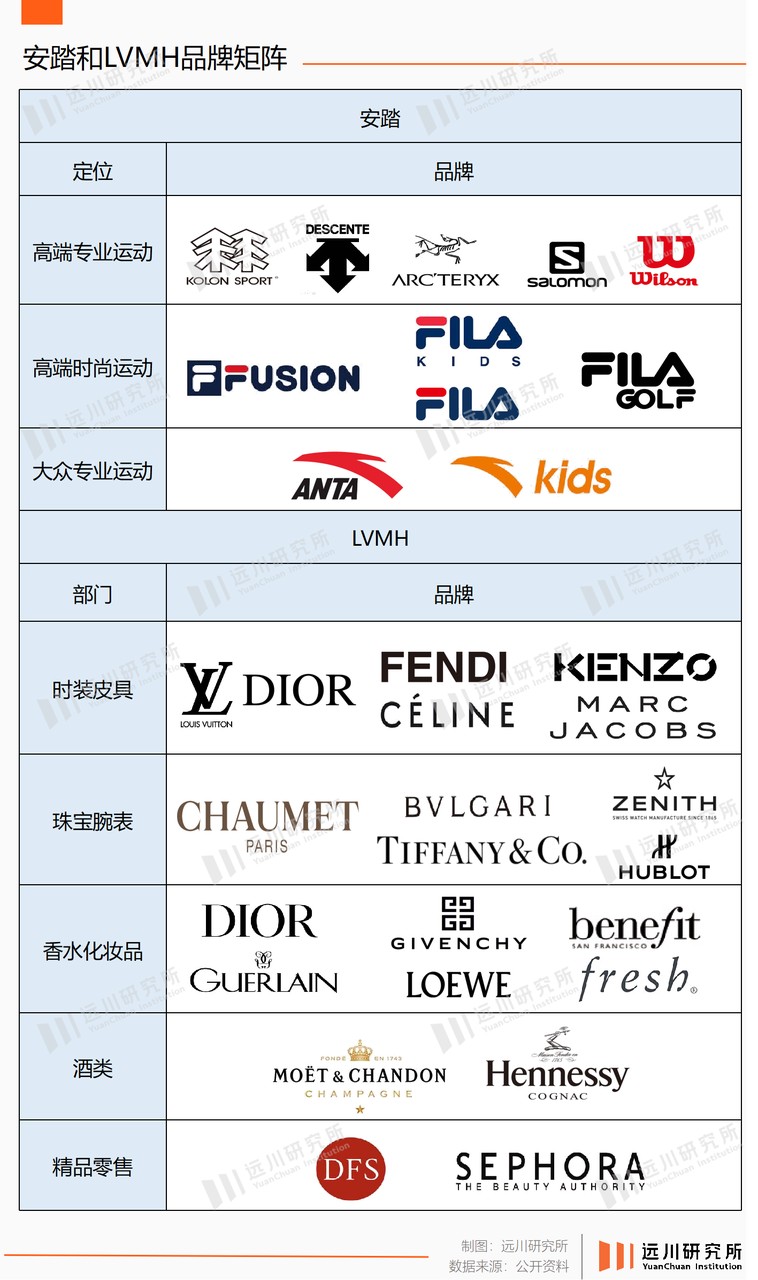

如今,安踏集团的各个品牌由高到低覆盖了不同的价格梯度和消费场景:大众运动领域有安踏,时尚运动有FILA,高端专业领域则有始祖鸟、迪桑特、可隆等众多国际品牌。

安踏的这种策略看似和LVMH极为相似,实则却有着完全不同的逻辑。

LVMH是以“奢侈”之名横跨多个赛道,从时装皮具、珠宝腕表、香化、酒类到精品零售,全方位地占领有钱人的生活。

此外,财大气粗的LVMH收购的品牌大多已是赛道头部,例如Dior、宝格丽、Tiffany、丝芙兰,它们都拥有不可复制的品牌遗产或渠道优势。

由于奢侈品的光环可以迁移,彼此间的声量也有加成作用。LVMH借由多点开花的收购策略,逐渐演变成了一个无边界的奢侈品帝国,在上中下游皆可起到协同。

例如在上游供应链端,LVMH收购Loro Piana而来全球知名羊毛制作工厂可以为LV、Dior做嫁衣;而在奢侈品最为仰仗的渠道及营销端,享有更大声量和光环的LVMH有能力将旗下小品牌塞进更好的渠道,集团内的设计师资源也能共通。

而安踏“多品牌”战略的前提是“单聚焦”,聚焦于运动鞋服及配件这个大赛道内,用一个内部差异化定位,外部互为协同的品牌组合来覆盖细分垂类。相较于LVMH的收购标的,安踏看中的品牌在下手时相对体量更小,面临的风险和不确定性更强,也更考验收购方的品牌运营能力。

于LVMH而言,买对品牌,就等于成功了一半。但对于安踏来说,买下品牌,可能只是一个开始。

如果回到安踏买入FILA、迪桑特、可隆的时间点,甚至会发现,这些品牌在当初到底是不是“对”的品牌,都难以下结论。

例如在2009年安踏买下FILA中国业务时,FILA在中国的门店只有50家,亏损3218万;2016年,安踏拿下日本功能性运动品牌迪桑特时,它在中国的门店屈指可数。收购韩国高端户外品牌可隆的情况也是类似,对于大多数中国消费者来说,它们不过是众多运动品牌里的others。

即便早已享誉国际的亚玛芬体育,它在渠道、营销和组织上偏保守,在中国知名度不高,增长乏力。被安踏收购前,始祖鸟只是一个专业户外圈内的小众品牌,它在中国卖货仰仗于经销商渠道,许多店铺的年销售额仅有两三百万元[7]。

安踏需要回答那个最关键的问题:跨人群跨场景跨消费层级跨细分赛道的品牌并购,到底会不会消化不良?

青出于蓝

“多品牌、集团化”已成为奢侈品、美妆日化等行业公认的秘诀,但在运动鞋服领域里,这并不是一个现成的,经过市场验证的标准答案。

在安踏之前,唯一可参考的案例几乎只有Nike。不同于adidas旗下所有的品牌都是三叶草或三条杠,Nike将主品牌定位为一个专业运动品牌,在每一个细分市场直接收购成熟的品牌,纳入自己的产品线。

比如Nike曾在1994年收购冰球品牌Bauer,又在2002年收购极限运动设备品牌Hurley,将体育版图布局到了曲棍球、冰球、极限运动等细分运动市场。2003年,Nike拿出3.05亿美元抄底濒临破产的Converse,弥补了Nike在休闲鞋市场的空白[8]。

只不过,由于品牌定位冲突、Nike跨领域运营经验不足,以及部分细分市场增速缓慢等原因。这些收购而来的品牌表现并不及预期,最后只得惨淡收场。

2008年,Nike以2亿美元卖出Bauer;2012年又接连卖出Umbro和Cole Haan。Nike策略调整,转而聚焦于核心品牌。

放在十年前,这种战略性收缩倒也无可厚非。但在今天看来,细分垂类的缺失,恰恰成了Nike在应对市场变化时的掣肘。

近些年异军突起的新品牌们,无一不是通过绑定某一项运动,在消费者心中形成“品牌=运动”的认知。比如越野领域的Salomon、网球领域的Wilson、滑雪领域的Burton和Atomic、瑜伽领域的Lululemon等。

而Nike只剩下Nike和Converse。尽管它在lululemon带火了瑜伽裤之后也跟进了相关品类的开发,但效果平平,无力抵挡大批女性用户加速投向lululemon的怀抱。

作为后来者的安踏,却凭借一个需求全覆盖的品牌组合,在专业运动、运动时尚和户外的“热点轮换”中持续加速,加入了行业的领跑者阵容。

表面上看,安踏堪称“择时高手”,每一步都能精准地踩中时代风潮。但事实却是,买下品牌,只是获得那个“1”,至于后面是100、还是1000,则全凭运作的本事。

FILA起死回生,从亏损到实现200多亿营收,跻身中国市场前五大品牌,安踏对其进行的渠道改革,是至关重要的一步。

为了贴合FILA的高端定位,安踏一改当时运动品牌通用的批发模式,花了三年,把门店从经销商手上一家家回收过来,改为直营。FILA不仅因此躲过了2012年的库存危机,更实现了三年扭亏为盈。

亚玛芬的翻身之仗和FILA类似。安踏先是回收了所有经销商手上的奥莱渠道和线上店铺经营权,全部货品改由总部统一配置,然后拓展线下渠道的直营店铺,做DTC转型[9]。其DTC渠道占比从10%提升到了35%。

在被安踏收购之前,很多始祖鸟店铺的年销售额仅有两三百万元。到了2021年,始祖鸟直营店的平均店效扶摇直上,来到了2000万/年[10]。

接棒始祖鸟开启新一轮户外风潮的萨洛蒙也是如此。

它本是诞生于1947年的法国户外品牌,但在70多年的时间里,它的名气都只限于滑雪、越野跑等户外人群。

被安踏接手之后,凭借一双XT-6鞋款成功“破圈”,如今国内各大商场争相邀请它来开店,小红书上“一鞋难求”的帖子比比皆是。

在收购亚玛芬之初,安踏便提出了“五年五个10亿欧元”的目标,即始祖鸟、Salomon和Wilson三个品牌打造成“10亿欧元”品牌,另外分别通过中国市场和直营模式实现10亿欧元的收益。目前来看,实现这个目标并不是难事。

尾声

为什么安踏总是能打胜仗?

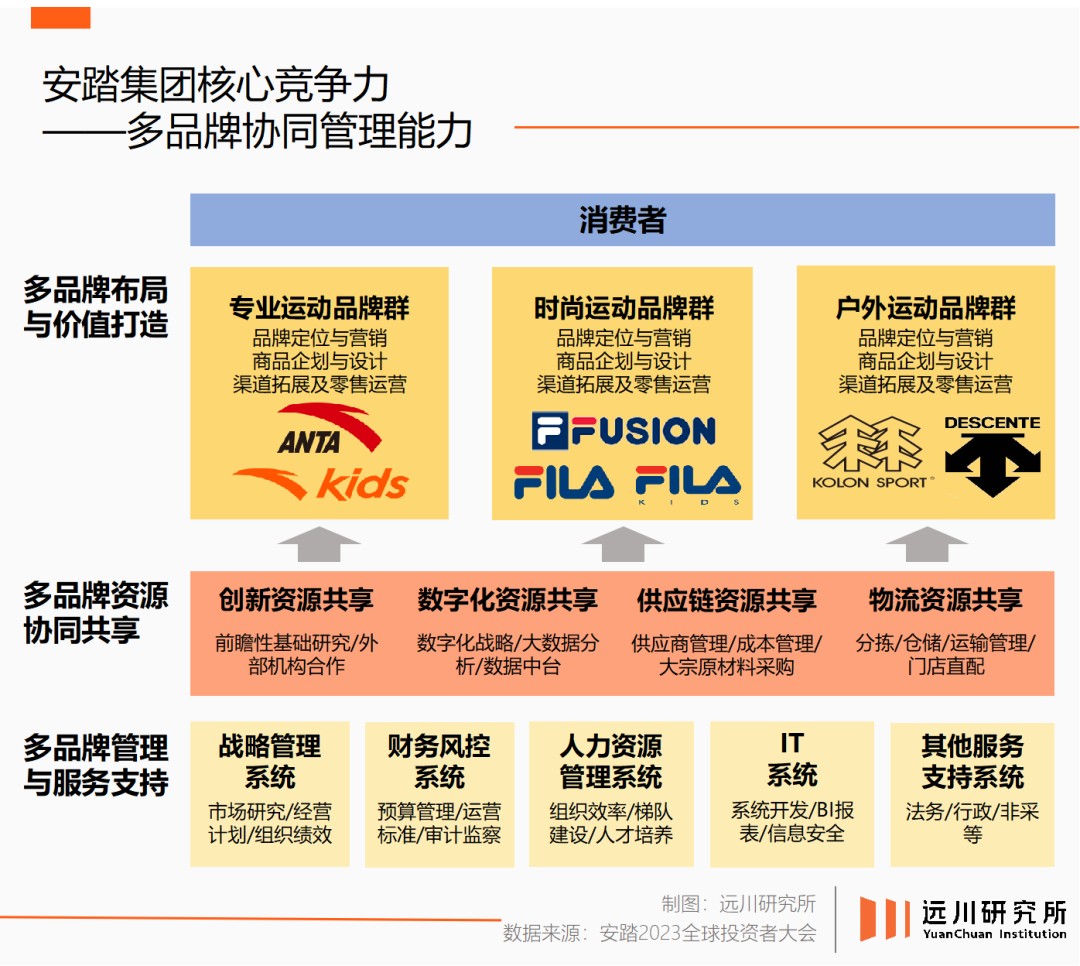

原因在于它已经从过往的经验里,沉淀出了三大核心竞争力:多品牌的协同管理能力,多品牌零售运营能力,以及全球化资源整合能力。

安踏公司分成了品牌和中台两部分,用五大中台去赋能三大品牌群。对于安踏品牌组合里的新品牌来说,不管本身处于什么样的发展阶段,通过中台,集团层面可以在原料采购、供应链管控、零售选址、物流仓储、运营标准、IT系统开发乃至人才培养等全方位地进行赋能。

迪桑特和可隆就是如此。迪桑特聚焦于铁人三项、滑雪、高尔夫这三大专业运动,可隆则主打高品质户外,它们从供应链、设计到企划,都整合了集团的全球资源。安踏接手后,迪桑特的自产比例从13%提高到了2021年的90%[11]。

基于这三大核心竞争力,安踏正在蜕变成一家国际化的“多品牌管理+直营零售型”公司,运动品牌的“品牌推手”。

前不久,安踏瞄准中高端女性市场,收购了国产新品牌MAIA ACTIVE。创立7年来,MAIA以lululemon所定义的“Super Girls”群体为目标受众,手握爆品“腰精裤”,在一二线城市的高端商圈已开出39家门店。

尽管已是国内女性运动市场的头部品牌,MAIA也面临着和一众新消费品牌相似的尴尬——它们从线上起家,乘着消费升级的东风,备受资本青睐,迅速走过了从0到1的品牌历程,但也很快地陷入增长瓶颈。

MAIA在2019年开出首店、营收破亿,截至去年营收过5亿[12]。对现阶段的MAIA来说,10亿营收是一个门槛,要想突破,就必须在品牌运营、零售渠道拓展和供应链管理能力上进阶。

而这恰恰是安踏所擅长的能力。在安踏收购迪桑特之后,它在中国的发展犹如坐上了火箭:2019年扭亏,2020年销售破10亿,2022年突破30亿。

仅今年上半年,迪桑特和可隆组成的“其他品牌”为安踏贡献了32亿营收,占比10.9%,同比大幅增长77.6%。按计划,它们将在未来三年里成为安踏集团的第三个百亿品牌。

在连赢了好几回之后,安踏无须再回应质疑了。

参考资料:

[1]LVMH、开云、雅诗兰黛、欧莱雅、安踏财报

[2]lululemon全年营收81亿美元,中国市场三年涨五成领跑全球 界面新闻

[3]独家:安踏出手!丁世忠或数千万美元收购户外品牌Sprandi 懒熊体育

[4]The Luxury Wars. Nymag

[5]深度: Gucci正在“变老” 时尚头条网

[6]安踏的资本收购启示录 节点财经

[7] 始祖鸟「鸟总」:从200万到亿元店,我的底气是什么?中欧EMBA

[8]探秘体育用品巨头Nike的成长路径,西南证券

[9]从“阿迪弃子”到“安踏希望”,始祖鸟的户外顶奢4重关 刀法研究所

[10] 安踏体育分析报告:始祖鸟,顶奢户外品牌,安踏增长新驱动力 中信证券

[11]安踏丁世忠:企业家要有无条件的乐观主义 青腾课堂

[12]上海女生卖瑜伽服,2500亿安踏出手了 21世纪商业评论

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。