编者按:本文来自微信公众号 长桥海豚投研(ID:haituntouyan),作者:海豚君创业邦经授权转载。

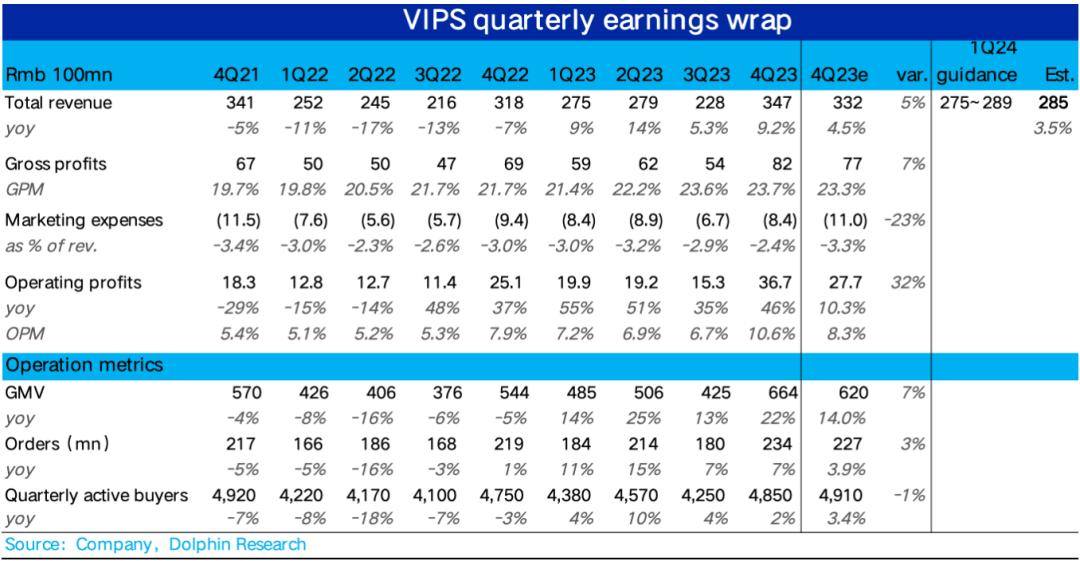

北京时间2月28日美股盘前,唯品会 发榜 了2023年第四季度财报,概括来看本次业绩全面的好于预期,GMV、营收、利润等关键指标都有不错的表现,详细要点如下:

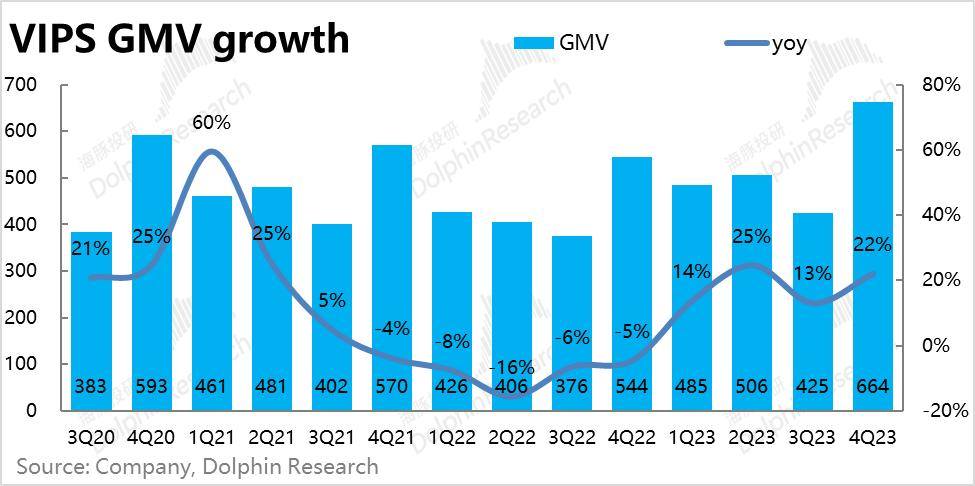

1、客单价提升助力GMV强劲增长:唯品会GMV增长相当亮眼,达664亿元,同比增速达22%,远超市场预期的620亿和14%左右的增速。也远高于国内线上零售大盘在四季度7.3%的增长。一方面,去年四季度服饰和化妆品等唯品会的优势品类基数较低;另一方面,今年春节期间部分地区的寒潮促进了冬衣销售也是利好因素。

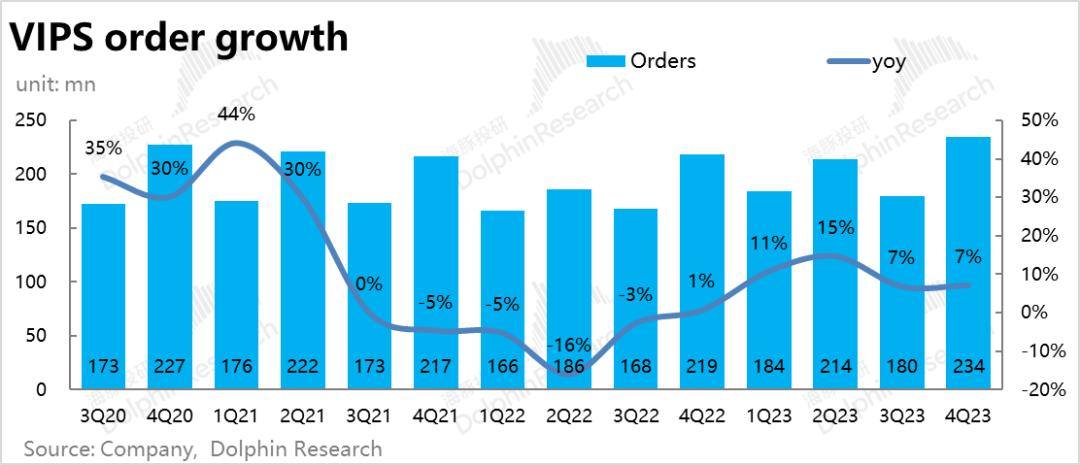

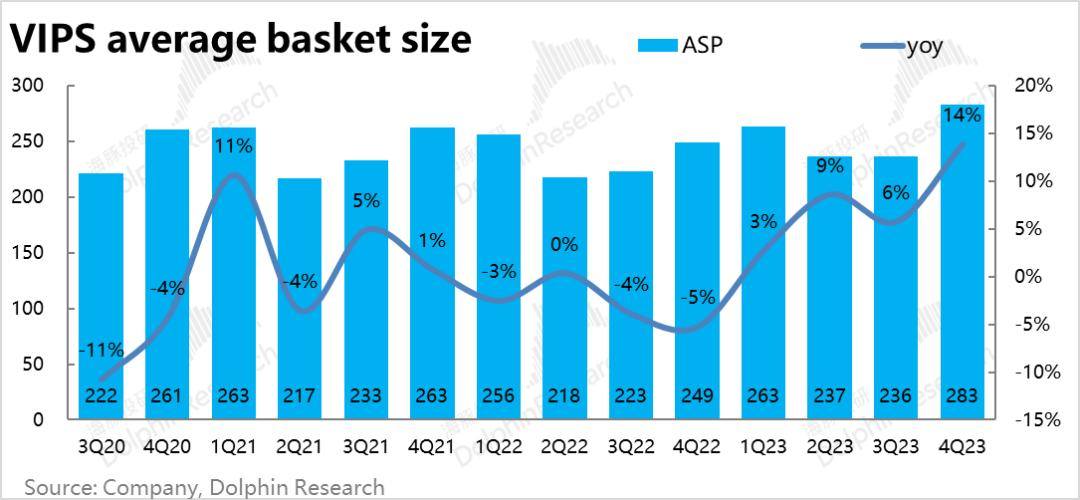

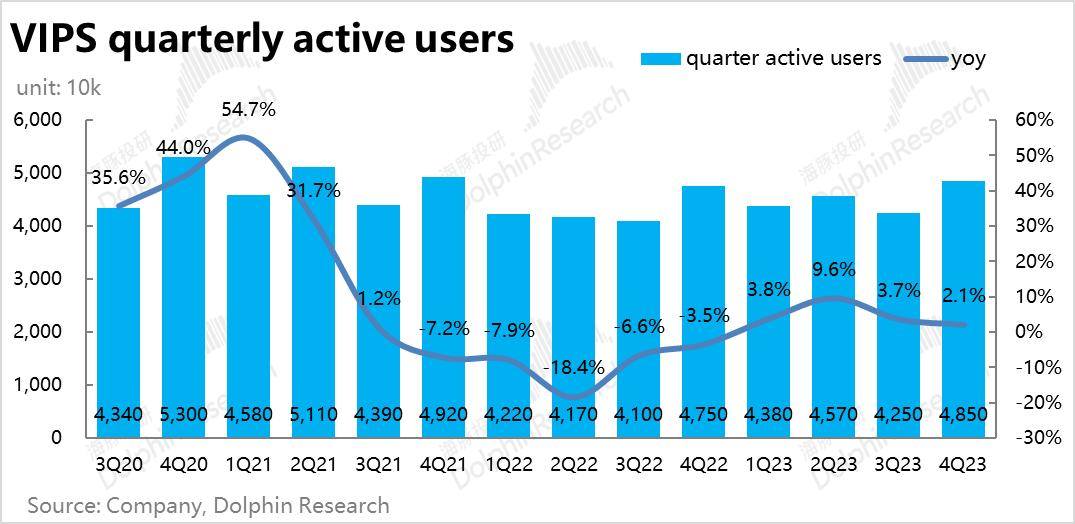

价量拆分来看,四季度公司的订单量增长了7%,而客单价为283元,相比去年则整整提升了14%。由此可见,本季主要是价的提升促进了GMV的增长。高客单价的羽绒服等冬衣天寒畅销是已提及的原因。另外,从整体活跃用户仅增长2%,而SVIP增长13%也可看出,高消费力的忠诚用户占比提升也可能是原因之一,

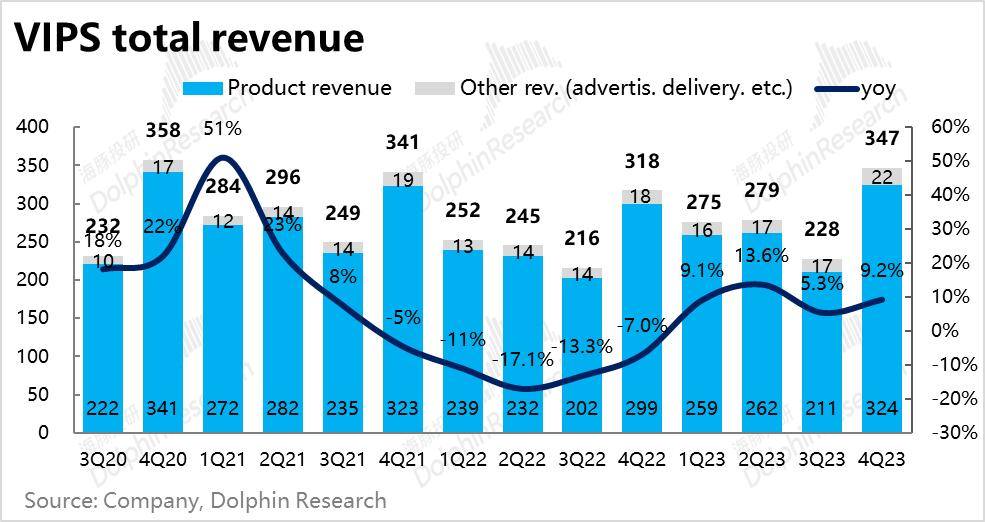

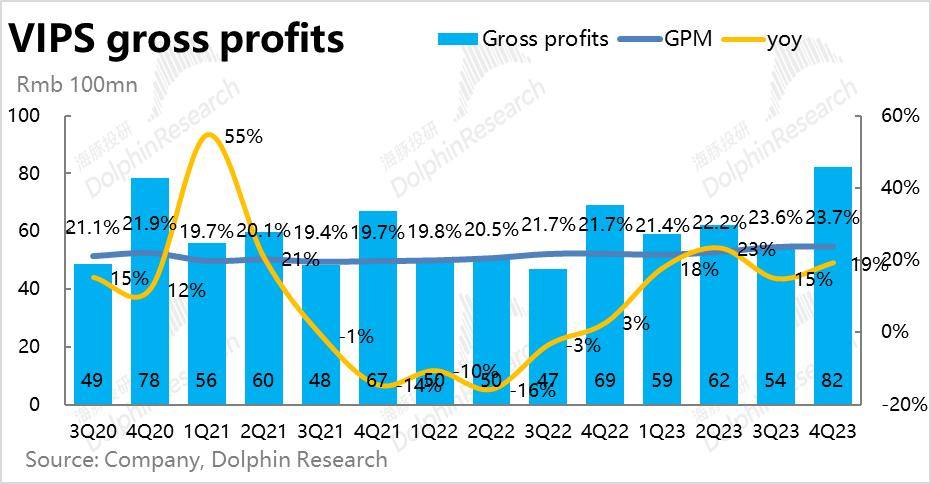

2、营收、毛利增长同样不错:营收角度,本季为347亿元,同比增长了9%,虽然和GMV的增速有较大的gap,但仍是高于预期5%。至于导致gap的原因,主要是因为退货率较高(30%以上,部分和SVIP更好的退换货政策有关)。不过相对的,因为客单价的走高,本季公司的毛利润82亿,同比增长19%,和GMV增速就没多大gap了。毛利率为23.7%,同比提升了2pct,表现不俗。

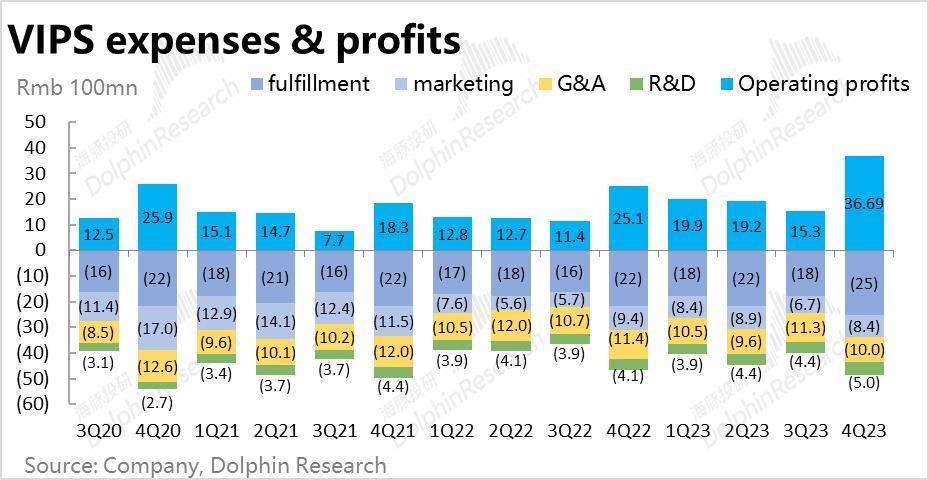

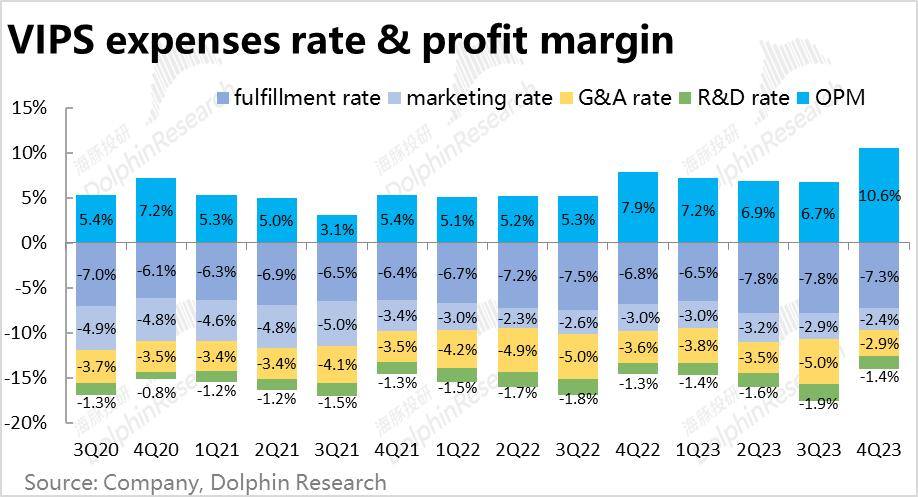

3、经营费率同样下滑,共同促进利润提升:不仅是毛利率有不小的提升,费用层面,除了因去年同期存有下单但无法发货的情况,导致履约费用率相比去年同期增长了约0.5pct,是本季唯一明显增长的费用外。营销费用率则同比大幅下降了20%到2.4%,实际支出8.4亿明显低于市场预期的11亿。而研发费用率,同样在营收的规模效应下同比减少了0.7pct,同样有明显下滑。

结合来看,毛利端贡献了2pct的利润率提升,实际毛利润比预期高出5亿,而营销和研发费用率合计也减少了 1.2pct,最终经营利润率同比提升2.7pct,实际经营利润36.7亿,大幅高出预期9亿。可见控费和毛利改善对利润的提升做出了同等举足轻重的贡献。

4、展望24年一季度,公司指引营收在275~289亿之间,同比增长在0%~5%之间,市场预期的285亿在指引区间内。算是缓慢但稳健的增长。

此外,在股东回报上,四季度内公司回购了$340万的股份,在股价已不明显低估的情况下,回购力度并不算大。但同时,公司首次宣布了每ADR$0.43的股息,相当于2.3%的股息率(基于盘前价)。总体上,虽不如先前一年豪掷10亿美金的回购力度,但在业绩和股价已大幅改善后,还算可以接受的股东回报。

海豚投研观点:

虽然年前寒潮有利冬衣销售是已知的利好,但本季唯品会实际交付的业绩仍旧是扎实的全面超出了预期,特别是在增长明显修复的情况下,费用并未扩张反而是继续收缩的(占收入比重的角度),促使利润大幅提升。这一点在严重内卷的电商行业内可谓难能可见,值得赞许的表现。也体现了公司“小而美”和“闷声发财”的特点。

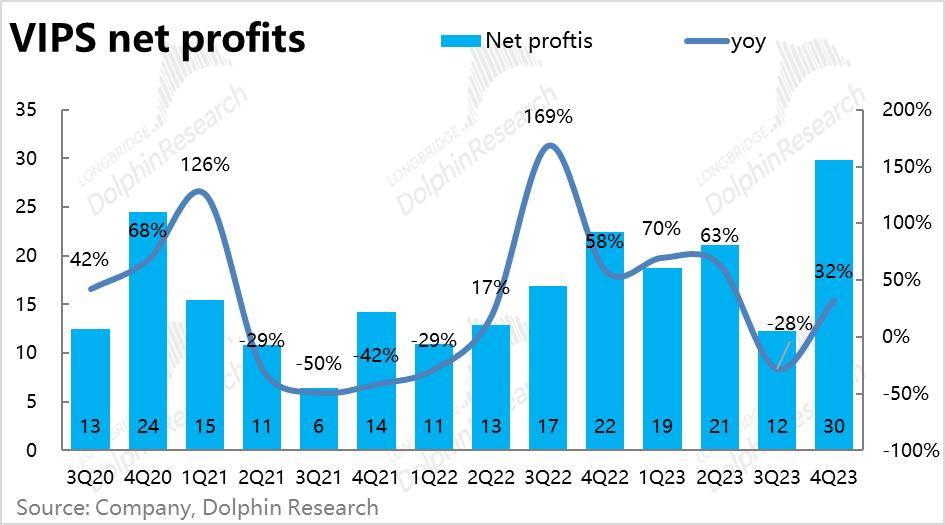

从估值的角度,今年唯品会共实现了82亿的净利润,2024年实现90~100左右的净利润是一个可以期待并完成的目标,那么盘前的价格对应24年的PE在7x~8x之间,再考虑到账上$36亿多的净现金,唯品会是一个能提供不错的估值性价比和股东回报的标的。

不过相比先前和电商同行,7x~8x的PE也不能算是特别明显的低估了,后续是否能继续提供可观的回购或股息也会是市场关注的重点(本季度并非特别的慷慨)。

以下为财报详细情况

一、高客单价驱动GMV双位数增长

本季度唯品会GMV增长相当亮眼,达664亿元,同比增速达22%,远超市场预期的620亿和14%左右的增速。同时也远高于国内线上零售大盘在四季度7.3%的增长。海豚投研认为,一方面去年四季度期的特殊情况下,服饰和化妆品等唯品会优势品类基数较低,另一方面今年春节期间部分地区的寒潮也促进了冬衣的销售。

价量拆分来看,四季度公司的订单量增长了7%,虽同样略好于预期,但绝对增速并没那么惊人,由此也可看出本季GMV的高速增速是主要由客单价提高驱动的。

具体来看,本季度客单价为283元,相比去年整整提升了14%。海豚投研认为,天寒导致羽绒服等高客单价冬衣销售较好可能是主要原因之一 。

而在用户数据上,四季度唯品会的季度活跃用户却仅同比增长了2.1%,净增约100万,是本季财报中唯一不及预期的主要指标。不过SVIP用户则是增长了13%,结合客单价大增,我们可以合理猜测本季是高频次和高消费力的核心用户驱动了唯品会本季度强劲的增长。

二、营收、毛利同样强于预期

由于SVIP用户更好的退换服务,和因此而来更高的退货率(据公司指引30%以上),本季实际总营收为347亿元,同比增长了9%,导致和 GMV 20%以上的增速产生了不小的gap。不过实际营收也仍是高出预期5%。

细分来看,自营的商品销售收入增长了8%,而广告等服务性收入增速则达21%,仍保持着想当不俗的增长。

毛利上,本季公司实现毛利润82亿,同比增长了19%,而毛利率为23.7%,同比提升了2pct,有不俗的提升。结合上文,海豚投研认为明显提高的客单价、比重提升的广告收入、以前可能的折扣率减少等共同促进了毛利的走高。

三、经营费率继续下降,对利润同样贡献不小

费用角度,由于本季实际交付的订单量更多(去年同期存在用户下单,但无法发货的情况),唯品会的履约费用率相比去年同期增长了约0.5pct到7.3%,是本季唯一费用率同比增加的。

至于营销费用率则同比大幅下降了20%到2.4%,实际支出8.4亿明显低于市场预期的11亿。而研发费用率同样在营收的规模效应下同比减少了0.7pct,同样有明显下滑。

管理费用率相对稳定在1.4%,比去年同期略微提高了0.1pct,在利润明显提升的情况下也属合理。

总的来看,本季毛利率同比提升约2pct,实际毛利润比预期高出5亿,而营销和研发费用率合计也减少了 1.2pct。尽管履约费用略有提高,最终的经营利润率仍是提高了2.7pct,实现经营利润36.7亿,高出预期约9亿。由此可见毛利的改善和费用的减少都对利润提升做出了不小的贡献。

而算上利息和投资等非经营性收入,并剔除税费后,公司本季的净利润为30亿。

本文(含图片)为合作媒体授权创业邦转载,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。