编者按:本文来自微信公众号 毒眸(ID:DomoreDumou),作者:汉卿 ,编辑:刘南豆,创业邦经授权转载。

时隔两年,喜马拉雅又一次冲击IPO了。

4月12日,国内最大的音频平台——喜马拉雅正式向港交所递交招股书,继续推进港交所上市进程。此次冲击港交所IPO,高盛、摩根士丹利和中金公司成为喜马拉雅的联席保荐人。

早在2021年9月和2022年3月,喜马拉雅就曾两次向港交所递交过招股书,但因超过了6个月的规定时间,其招股书文件显示失效。更早之前的2021年5月1日,喜马拉雅赴美递交 IPO 申请。不过因为各种原因,仅仅过了4个月,喜马拉雅便宣布不再推进在美国的IPO计划,从而转战港股。

这是喜马拉雅第四次冲击IPO。与前三次不同,此次喜马拉雅总算实现了盈利,但这些盈利是以裁员等降本增效为代价实现的。作为音频行业的龙头老大,喜马拉雅盈利困难的难题依然存在,整个行业也是前景光明,盈利困难。如今,借助AI工具,喜马拉雅能否走出盈利困境呢?

降本增效,总算盈利?

作为国内音频行业的独角兽企业,盈利是喜马拉雅上市最大的困难。不过,在4月12日提交的招股书中,喜马拉雅给出了盈利的明确答案。

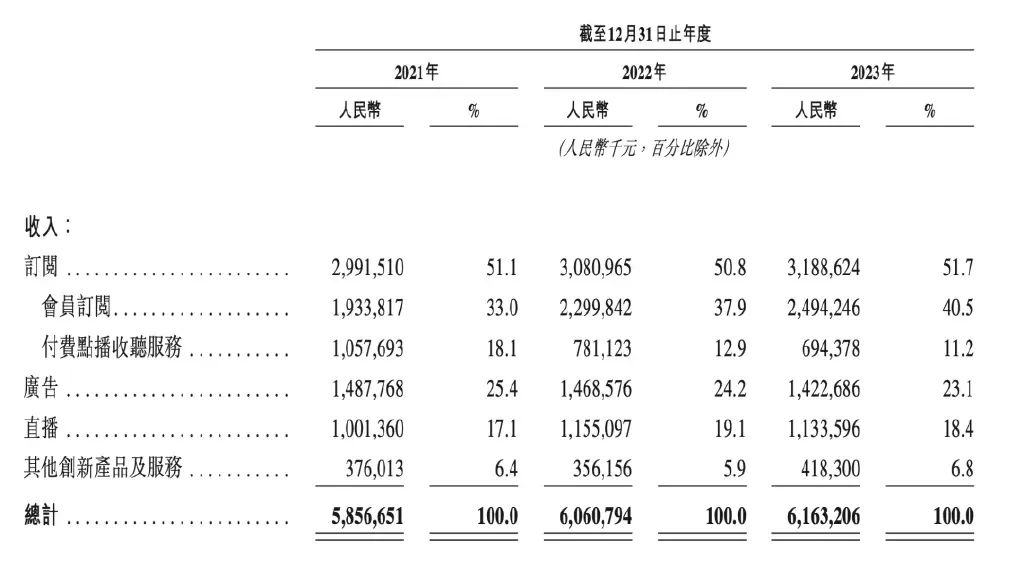

招股书显示,2023年喜马拉雅收入61.6亿元,其年内收益约37.36亿元,经调整收益为2.24亿元,已连续5个季度实现了正向盈利。

图源:喜马拉雅招股书

图源:喜马拉雅招股书

2012年成立之后,喜马拉雅共获得了12轮融资,涵盖境内天使轮至D轮,境外E1至E4轮,合计融资额近百亿元。“不差钱”的喜马拉雅,被盈利困境一直困扰着。

图源:喜马拉雅招股书

图源:喜马拉雅招股书

最近几年的财报数据来看,2019年至2021年,喜马拉雅的净亏损分别为19.25亿元、28.82亿元和51.06亿元。但转机出现在了2022年第四季度,喜马拉雅首次实现单季度的盈利,这也是喜马拉雅成立十年来的首次盈利。不过,整个2022年度依然是亏损,净利润为-2.96亿元。

似乎是2022年第四季度的盈利开了一个好头。到了2023年,喜马拉雅收入约为61.63亿元,年复合增长率为2.58%;毛利约为34.73亿元,年复合增长率为4.79%;经调整净利润为2.24亿元。毛利率维持在50%以上,净利率为60.62%。

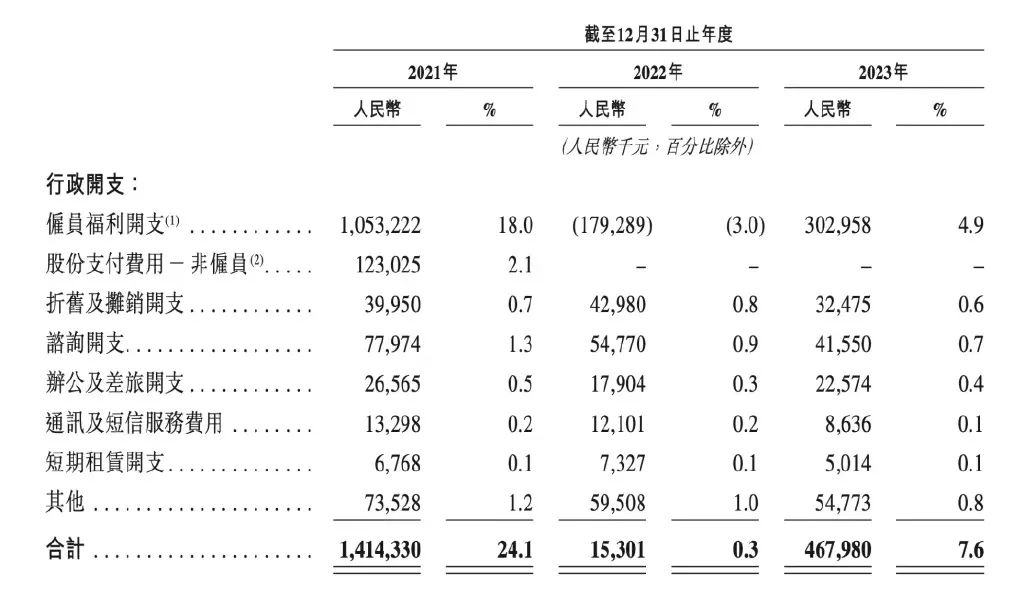

持续盈利的原因也不难想象和其它大部分互联网公司的答案一致:降本增效。

最重要的是降低运营成本。2021年至2023年,喜马拉雅销售及营销开支占总收入的百分比连续下降,2021年为44.9%,2022年降为34.9%,2023年为33.6%。研发开支占总收入的百分比由2021年的17.5%下降至2022年的15.4%,并进一步下降至2023年的15.1%,2023年其研发开支约为9.3亿元。

此外,值得一提的是,裁员也是喜马拉雅实现盈利的一个重要方式。除了股份支付费用的行政开支(主要包括雇员福利)占总收入的百分比由2021年的10.7%下降至2022年的9.2%及2023年的7%。

图源:喜马拉雅招股书

图源:喜马拉雅招股书

据媒体报道,从2022年开始,喜马拉雅就大规模开启裁员进程。但当时喜马拉雅对媒体回应称是正常的业务调整,并非是大规模裁员。据公开数据显示,喜马拉雅从2021年开始的裁员人数为1705人,裁员比例高达39.26%。互联网分析师张书乐在接受《华夏时报》记者采访时曾表示,“裁员是降本增效最简单粗暴的方式,但只能是临时策略。”

“具体盈利多少不那么重要。盈利这件事的意义本身很重要,这表明喜马拉雅可以不借外力自我造血。”2022年8月,喜马拉雅创始人兼CEO余建军曾在内部员工大会上这样说道,“希望能在2023年实现全年盈利,5年后,实现年收入200亿元、盈利40亿元。”

目前来看,2023年全年盈利的小目标已经实现,但今后能否持续,依然是一个问题。

音频行业前景光明,盈利困难?

随着移动互联网的普及和数字媒体消费习惯的形成,音频内容市场迎来了快速发展期。喜马拉雅凭借其在音频领域的深耕,占据了市场的有利位置,展现出巨大的成长潜力和市场前景。

锐观产业研究院发布的《2023-2028年中国在线音频行业投资规划及前景预测报告》显示,中国在线音频市场自2018年的40亿元增长至2023年的250亿元,预计到2028年将进一步增长至510亿元。

此外,物联网和车载在线音频市场的收入增长更为显著,从2018年的5860万元增长至2023年的10亿元,预计到2028年将达到25亿元。

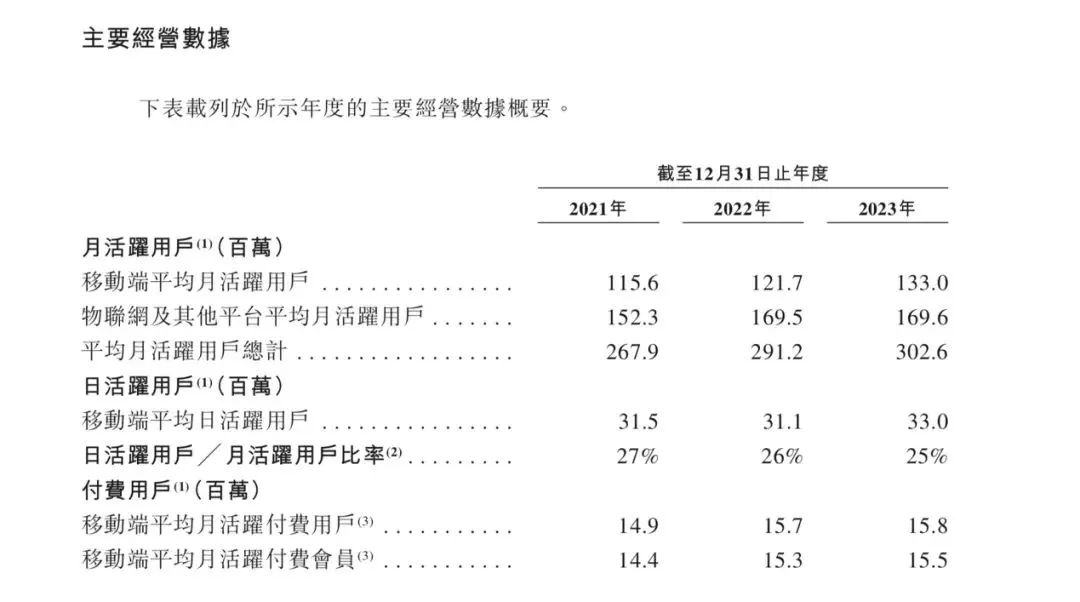

喜马拉雅的招股书显示,在2023年,喜马拉雅的平均月活跃用户达到3亿,包括1.33亿移动端平均月活跃用户和1.7亿通过物联网及其他第三方平台收听其音频内容的平均月活跃用户。同年,其移动端用户共花费17873亿分钟收听喜马拉雅音频内容,约占中国所有在线音频平台移动端收听总时长约60.5%。仅2023年国内在线音频收入而言,喜马拉雅就占据了接近25%的市场份额。

图源:喜马拉雅招股书

图源:喜马拉雅招股书

国内音频市场赛道蛋糕足够大,前景也被外界看好,这也是喜马拉雅能够不断拉到投资的重要原因。尽管市场大,但想要从中赚到钱并不容易。

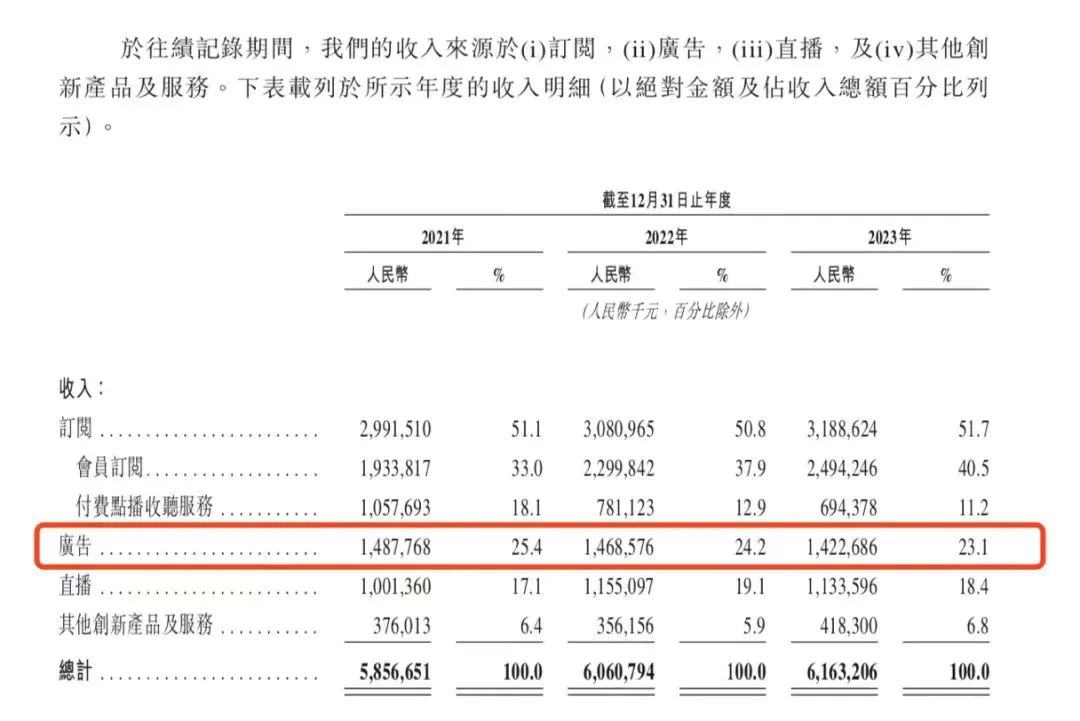

目前,喜马拉雅的收入渠道主要包括订阅、广告、直播以及其他创新产品和服务。

订阅收入,既是喜马拉雅的护城河,又是其收入增长的天花板。活跃用户数表现还算稳定。招股书显示,2021年-2023年,喜马拉雅平均月活跃用户数分别为2.67亿、2.91亿和3.02亿;移动端平均日活跃用户2021年3150万人,2023年为3026万人,和同行相比遥遥突出。

但用户付费率增长缓慢,2021年至2023年,喜马拉雅移动端平均月活跃付费用户分别约为1490万、1570万和1580万,增长明显放缓。2021年至2023年,其付费率分别为12.9%、12.9%和11.9%,后两年处于负增长状况。这也决定了占喜马拉雅决定性收入的订阅收入似乎已经看到了天花板。

除了订阅之外,喜马拉雅的第二大营收就是靠广告了。招股书显示,2021年-2023年,喜马拉雅广告收入分别为14.88亿元、14.69亿元和14.23亿元,占总收入的比例分别为25.4%、24.2%及23.1%。广告收入以及所占总收入的比重都呈现下降趋势,以目前国内广告行业品牌商预算有限的大环境来看,未来广告收入的继续增长似乎并不算乐观。

图源:喜马拉雅招股书

图源:喜马拉雅招股书

至于直播服务的收入,则主要来源于销售消耗性虚拟礼物及物品。于2019年、2020年及2021年,喜马拉雅的直播收入占总收入的比例分别为22.9%、 17.6%及17.1%。

值得一提的是,喜马拉雅不仅面临着蜻蜓 FM、荔枝等同行业公司的激烈竞争,而且字节跳动、腾讯和快手等公司也和喜马拉雅在物联网及车载设备等新兴场景方面争夺用户。此外,还有懒人听书、企鹅FM、掌阅听书、番茄畅听等听书类应用,以及网易云音乐、QQ音乐、酷我音乐等播客电台类产品作为其竞争对手。这些竞争对手中不乏实力雄厚的产品,喜马拉雅的护城河并不稳定。

特别是字节跳动旗下的番茄小说以及衍生的番茄畅听。番茄小说和番茄畅听,以“免费”+“看广告赚钱”的新模式杀入网文和听书市场,精准抓住了庞大的下沉市场用户,被称为“网文和长音频界的拼多多”。

据月狐数据报告,截止2023Q2,番茄小说以1.75亿MAU于在线阅读赛道遥遥突出,用户时长也位居第二位。据连线Insight报道,番茄畅听App的DAU已经达到数千万,短短3年,已经赶上喜马拉雅11年的努力。

图源:月狐数据《2023年移动广告流量白皮书》

图源:月狐数据《2023年移动广告流量白皮书》

而且随着喜马拉雅订阅会员数增长乏力,后期新会员的增长放在了传统的AM/FM市场上。不过随着新能源汽车厂商的崛起以及智能化程度的提高,华为、小米、腾讯等厂商,已经在这个市场上抢夺喜马拉雅的用户了。

内忧外患的交替下,继续盈利下去对喜马拉雅是一项艰难的挑战。

AI成了新抓手?

音频是AI最先突破的内容领域之一,也是目前走得最远的一个。各种短视频平台上不乏AI合成的歌手演唱,新出的Suno又将文生音乐的技术抬升到了一个新高度。

作为音频领域的龙头,喜马拉雅当然不会错过AI。

招股书披露,喜马拉雅十分重视AI等技术投入,2023年研发费用9.3亿,占总收入的15.1%,其技术和研发团队占员工总数44.3%。2023 年,AI赋能的自动内容过滤覆盖率从 2022年的25.7% 增至 41.8%,2023年12月,覆盖率达到72.2%,这大大提高了运营效率。

“募集资金将用于提升内容和赋能内容创作者,同时围绕下一代技术、AI及大数据能力,加强在线音频的营运效率。”招股书中如此表述。

实际场景中有哪些应用案例呢?比如,喜马拉雅用单田芳AI合成音所制作的TTS(语音合成)专辑总播放量破亿,这标志着喜马拉雅在现有的“UGC + PGC + PUGC”内容生态之外,已经通过AIGC技术实现了显著的用户增长。

图源:微博@喜马拉雅

图源:微博@喜马拉雅

不仅仅是单田芳的专辑,AI技术也被广泛被运用于新闻、小说、财经专辑等多种内容的制作中。喜马拉雅签约和制作了不同的TTS音色,来适配不同的内容、满足用户多样的需求。

此外,喜马拉雅旗下“珠峰实验室”以AI技术驱动有声读物的制作,建立了由535种合成声音组成的音色库,适配不同情景下人类的感受及情感。AI技术贯穿有声读物的预录制、录制、后期等全过程,相比于人工制作提效超50倍。利用AI技术开发“全景声”,并运用于众多优质的有声剧作品中,营造的3D影院展现出沉浸式空间环绕极致效果,极大提升了用户体验。

图源:微博@喜马拉雅

图源:微博@喜马拉雅

总得来说,喜马拉雅主要是将AI技术应用于产能的提升,暂时没有出现更多能给内容供给带来质变的创意性产出。因此AI的加入能否帮助喜马拉雅打开全新的商业模式和盈利空间,很难想象。作为“兵家必争之地”,AI也会让音频赛道的竞争变得更加激烈。

参考资料:

1.国际金融报:《喜马拉雅,再闯港交所》

2.连线Insight:《防御、变革、自救,喜马拉雅直面压力》

3.斑马消费:《喜马拉雅,独孤求败?》

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。