编者按:本文来自微信公众号国泰君安证券研究,作者国泰君安汽车团队,创业邦经授权转载。

2018年,中国乘用车在接近30年的快速增长后,遇到了第一个寒冬,全行业出现了销量负增长。

2019年,尽管政策暖风频吹,但行业依然余寒未散,全国乘用车销量继续下降了9.6%。

到了2020年,就在行业看到回暖希望之时,乘用车却因为其产业链的复杂和劳动力的相对密集,成为疫情下的重伤行业之一。

汽车行业是否已经见底,几乎成了年年叹年年的问题。但重复性的悲叹对未来的投资毫无帮助,也无法让我们看清寒冬下隐藏的机会。

国泰君安研究所推出的“下一个十年”专题研究系列,第三篇聚焦乘用车领域。

国泰君安汽车团队利用客观理性的数据和分析,对这一国民经济支柱产业的下一个十年做出了四个关键判断。

01

判断一:

“换挡期”无法阻挡

如果按照一辆车的使用周期为15年来看,不少人觉得中国汽车市场或许已经初步饱和。

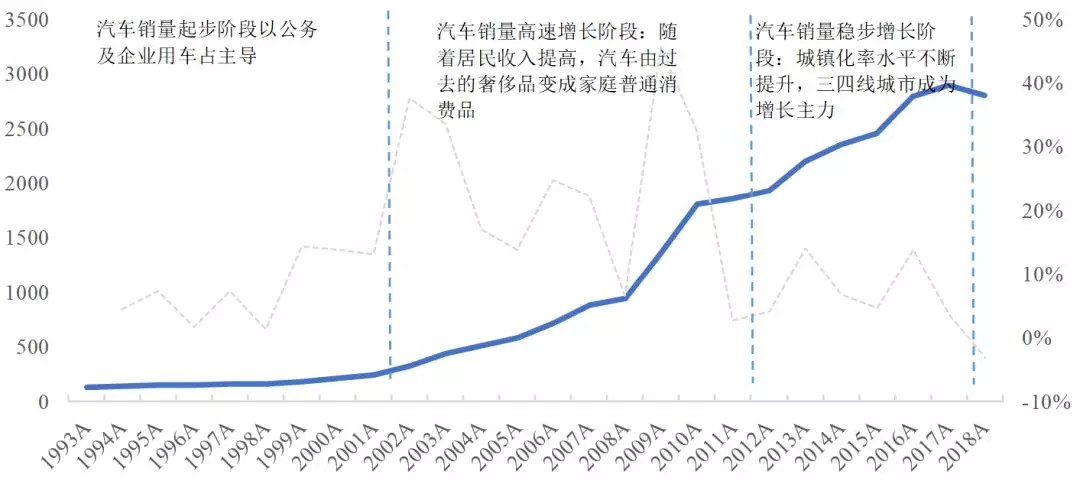

▼中国汽车销量经历了四个发展阶段(万辆)

数据来源:中汽协,国泰君安证券研究

备注:折线实线是汽车销量(左轴),折线虚线为销量增速(右轴)

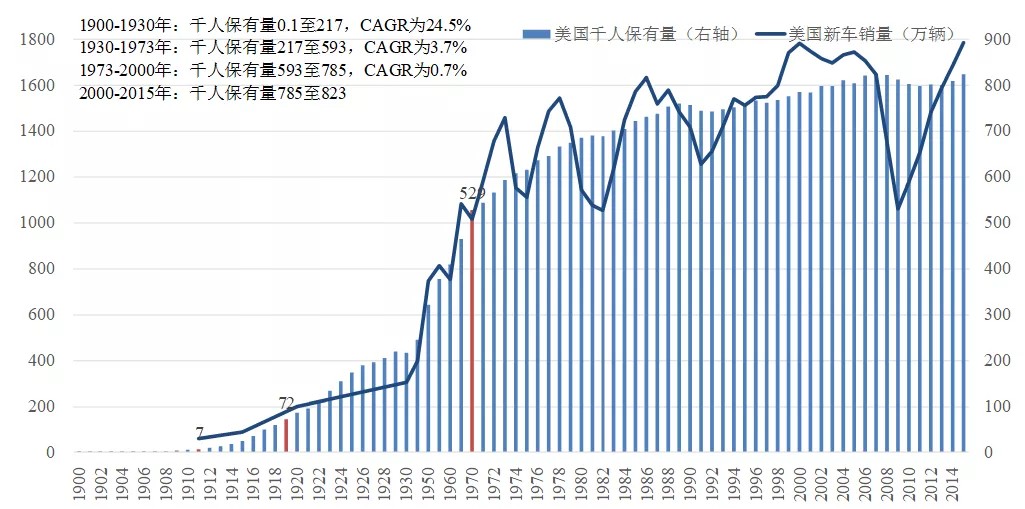

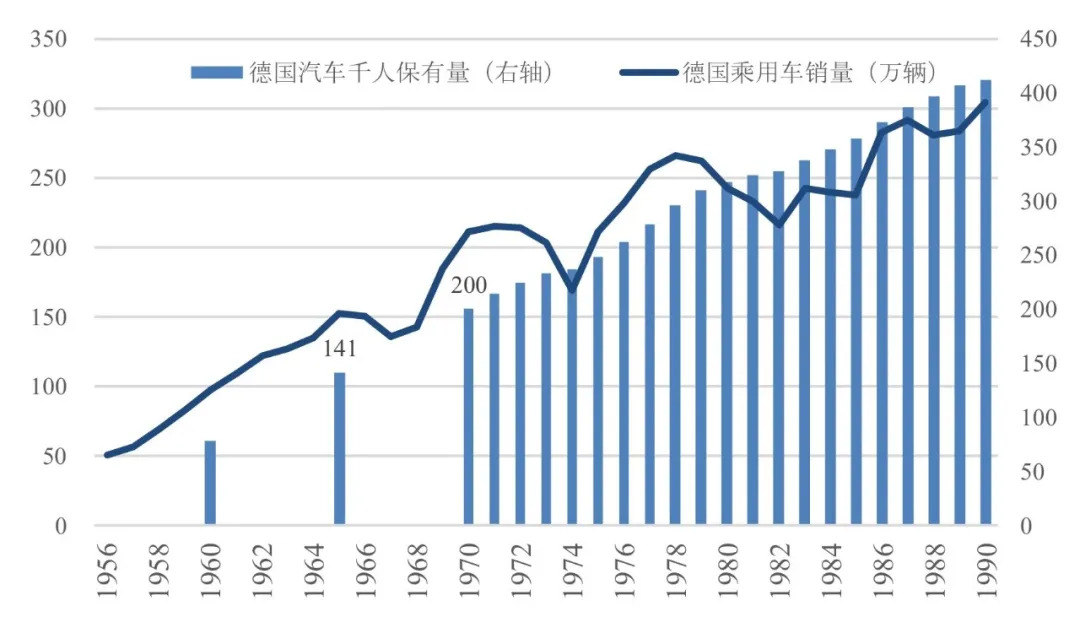

的确,从全球历史数据的研究可以发现,主要汽车消费强国在千人保有量达到150-200之后,都会出现增速换挡的现象。

▼美国汽车销量增速换档

发生在千人保有量超过200以后

数据来源:OICA,汽车工业协会,国泰君安证券研究

▼日本汽车销量增速换档

发生在千人保有量接近150

数据来源:OICA,汽车工业协会,国泰君安证券研究

▼德国汽车销量增速换档

发生在千人保有量超过140-200时

数据来源:OICA,汽车工业协会,国泰君安证券研究

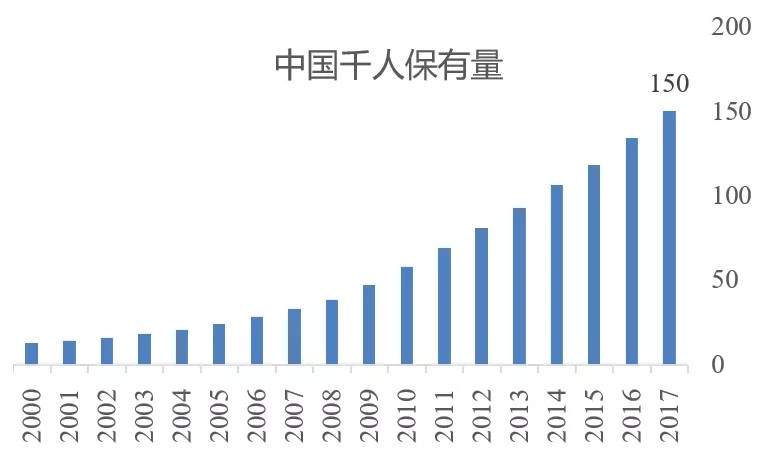

反观中国,类似的现象也正在发生——2017年,中国汽车千人保有量达到150辆。

换句话说,如果一个家庭以四老两中一小的七口之家来计算的话,那么现在相当于全国每个家庭都已经拥有一辆汽车了。

▼2017年

中国汽车千人保有量达到150

数据来源:中汽协,国泰君安证券研究

因此除非遇到有外力造成的汽车更新需求,或者居民购买能力再次大幅提高,汽车销量才有可能迎来下一轮的增长。

而在宏观环境向弱的条件下,一部分潜在的购车、替换需求,渐渐转向了性价比更高的二手车市场。

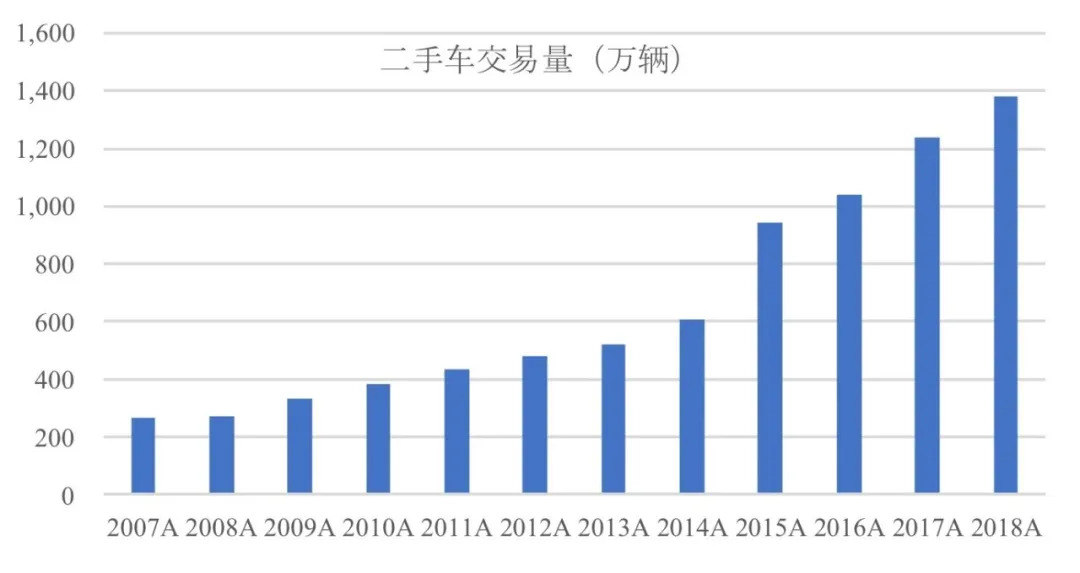

从下图可以看到,虽然2017年以来新车销售增速放缓甚至出现下滑,但二手车交易量仍保持了快速增长。

▼2016年以来中国二手车销量

维持了快速增长

数据来源:WIND,中汽协,国泰君安证券研究

因此,尽管还有很多潜力可以挖掘,但中国乘用车行业已经迎来换挡期是不争的事实。

02

判断二:

老年人才是未来的购车主力

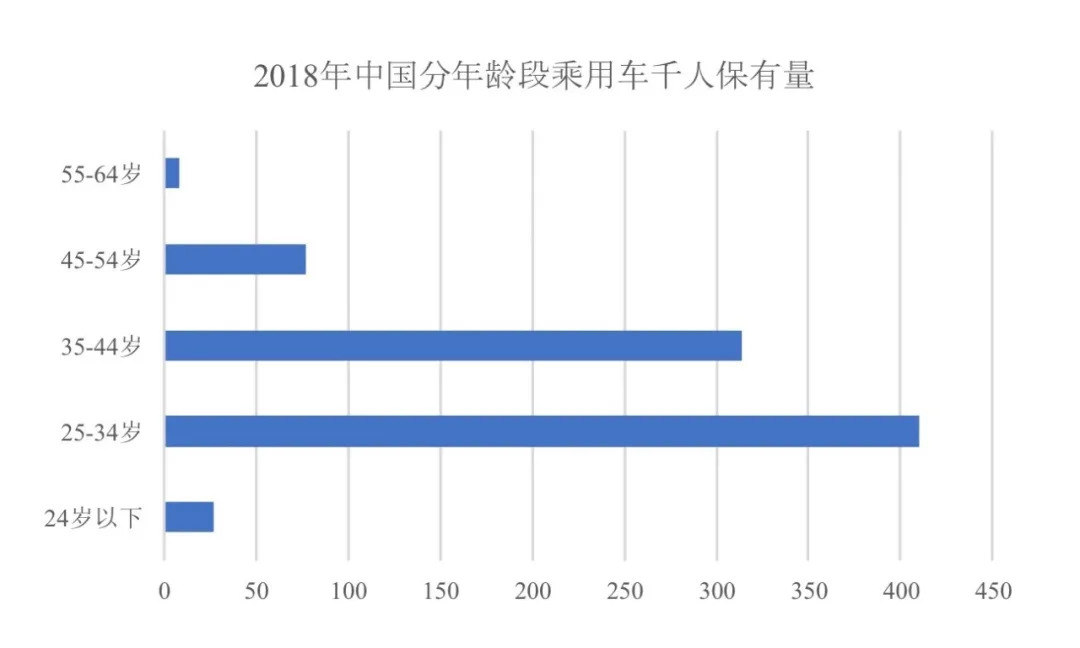

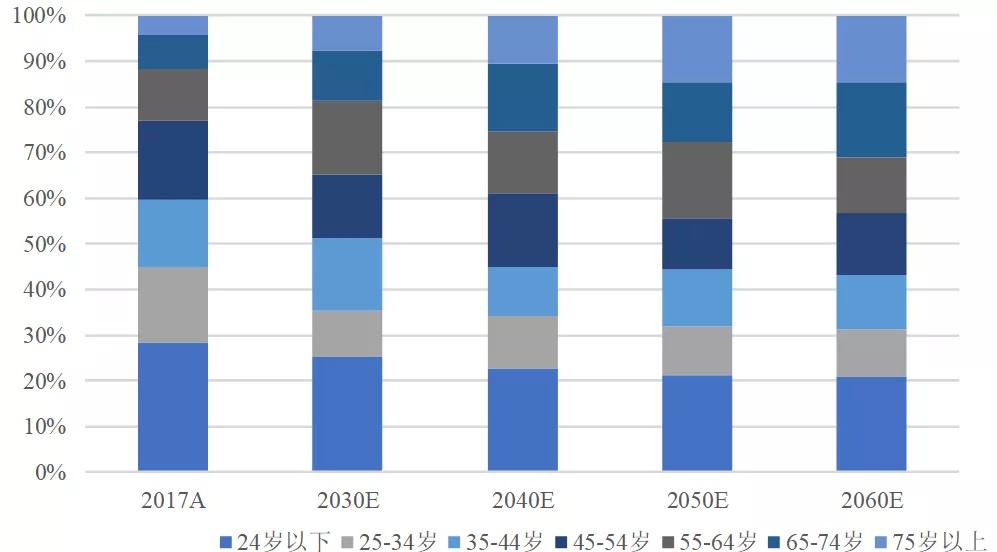

在中国,大部分乘用车的车主年龄在25-34岁以及35-44岁两个年龄段之间,千人保有量分别在300和400,已经达到了相对较高的水平。

而45岁以上人群仍处于较低水平,千人保有量不足100,尤其是55岁以上群体,千人保有量更是不足10。

▼2018年中国分年龄段乘用车千人保有量

数据来源:国家信息中心,国泰君安证券研究

对比欧美和日本的数据,我们可以得到一些有意思的结论。

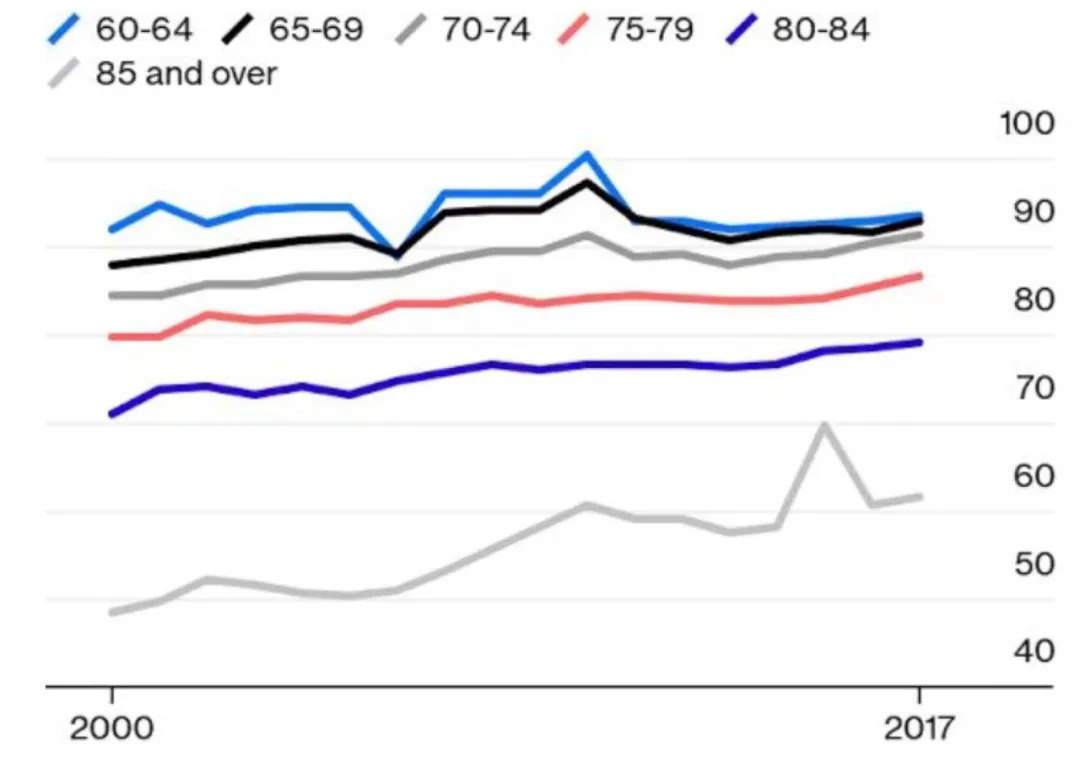

1、从欧美的数据来看,自己开车仍然是老年人群体出行的重要方式。

美国60岁以上老人的驾照持有比例保持在较高水平,而55岁以上的群体是美国乘用车新车购买的主力人群。

▼美国分年龄段

驾照持有比例(%)

数据来源:彭博

▼美国乘用车新车购买人群

年龄分布

数据来源:彭博,国泰君安证券研究

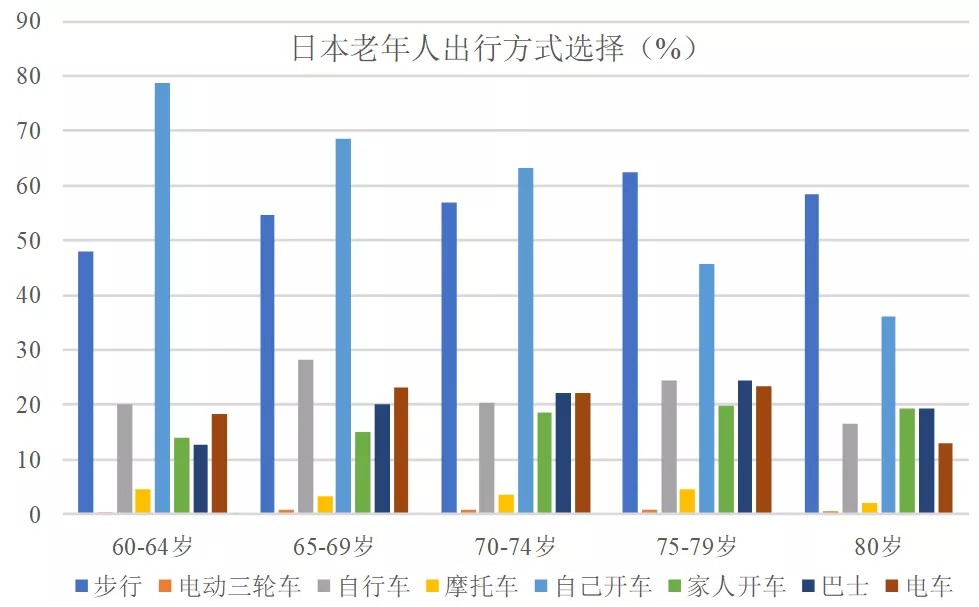

2、在日本,自己开车是60-74岁老人出行的最主要选择方式。

根据日本内阁府数据,开车和步行是日本老年人的主要出行方式。

分年龄段来看,对于60-64岁、65-69岁和70-74岁的群体来说,选择自己开车出行的比例都在60%以上,超过了步行方式。

而对于75-79岁和80岁以上老人来说,步行是其最主要的出行方式,选择自己开车比例也分别超过了40%和30%。

▼自己开车仍是日本老年人群体

主要的出行方式

数据来源:日本内阁府,国泰君安证券研究

因而我们判断,下一轮中国乘用车提升的主要驱动力,可能来自于45岁以上的人群。

▼2040年以后45岁以上人群的占比

预计将超过50%

数据来源:国家统计局,国泰君安证券研究

不过,这部分人群的千人保有量的提升并非来自目前处于这个年龄段的人群,因为现在的中老年人由于消费和生活习惯等原因,购买行为很难有大的改变。

而随着时间流逝,现在25-44岁人群的平移,才是未来乘用车市场的最大看点之一。

比如站在2018年看,25-34岁人群的千人保有量超过400,那么大概率到2038年,45-54岁人群的千人保有量也会超过400。

另一方面,2016年以来,虽然乘用车销量增速放缓,但中国汽车驾驶员的数量仍保持了快速增长,其中2018年尤为明显,汽车驾驶员数量从2017年的3.17亿人增长到2018年的3.69亿人。

这些路上的“新司机”,将是乘用车首购或者增长的潜在消费者。

▼中国汽车驾驶员数量

仍保持了快速增长

数据来源:国家统计局,国泰君安证券研究

因而我们判断,未来中国乘用车市场仍有翻倍的空间。预计到2050/2060年,千人汽车保有量将分别达到323和369。相对稳态后,中国乘用车的年销量将稳定在2500-3000万辆。

03

判断三:

新能源汽车是一条不得不走的路

说完了需求,接下来说说现在冰火两重天的乘用车供给局面。

2019年以来,通用、福特等传统车企相继发布裁员计划,并宣布关闭全球约12家工厂;而同样面临困境的菲亚特·克莱斯勒则被迫和法国汽车制造商PSA集团正式合并。

在传统车企忙着断臂求生的同时,曾经在破产边缘徘徊的特斯拉却发布了令人耳目一新的全球业绩——2019年全年交付36.7万辆电动车,同比增加50%,居全球首位。

显然,尽管曲折艰难,但新能源汽车仍然会成为未来十年一条不得不走的路。

除了遥遥突出的特斯拉之外,新的参与者还在源源不断的涌入。

# 欧系车企

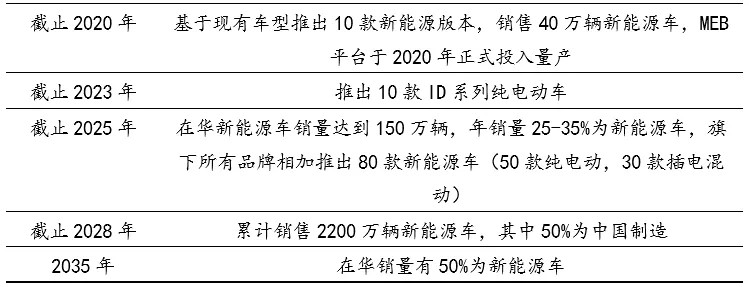

大众集团目前的初步目标是在2020年销售40万辆新能源车,远期目标是在2035年达到在华销量的50%以上为新能源车。

▼ 大众集团新能源车计划

数据来源:国泰君安证券研究

▼ 大众集团未来5年新能源车占比目标

数据来源:大众官网

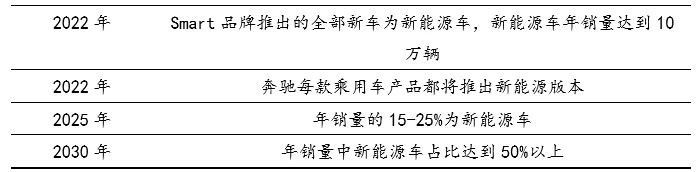

戴姆勒预计2020年起SMART品牌只推出新能源车,至2030年新能源车销量占集团销量50%以上。

▼ 戴姆勒新能源车计划

数据来源:国泰君安证券研究

奥迪预计到2025年将推出30款新能源车,其中20款为纯电动车,2025年新能源车年销量达到80万辆(占总销量的三分之一)。

宝马预计至2023年将推出25款新能源车,年销量的15-25%来自新能源汽车。

沃尔沃预计到2025年全球销量的一半将来自新能源汽车。

标致雪铁龙预计在2021年推出15款新能源车,2022年累计销售90万辆新能源汽车,在2025年实现全面电动化。

# 美系车企

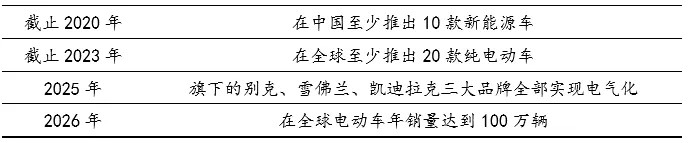

通用计划在2020年前在中国至少推出10款新能源车,到2026年全球新能源车年销量达到100万辆。

▼ 通用新能源车计划

数据来源:国泰君安证券研究

福特计划在2022年在欧洲新能源乘用车销量达到乘用车销量一半以上,在2030年电动化汽车占比达到三分之二以上。

▼ 福特新能源车计划

数据来源:国泰君安证券研究

# 日韩系车企

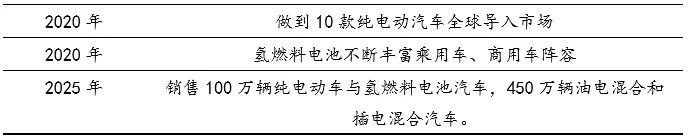

丰田预计到2020年销售150万辆电动化车,到2025年销售550万辆电动化汽车(其中纯电动车和氢燃料电池汽车100万辆,油电混动和插电混动450万辆)。

本田计划在2025年前推出20款以上电动化车型,到2030年电动化车型比例占到年销量的三分之二以上。

日产计划到2025年电动化汽车占销售的40%。

现代计划到2020年推出25款电动化汽车,到2025年推出38款(13款油电混动汽车,9款插电混动汽车,14款纯电动汽车,2款氢燃料电池汽车)

▼ 丰田新能源车计划

数据来源:国泰君安证券研究

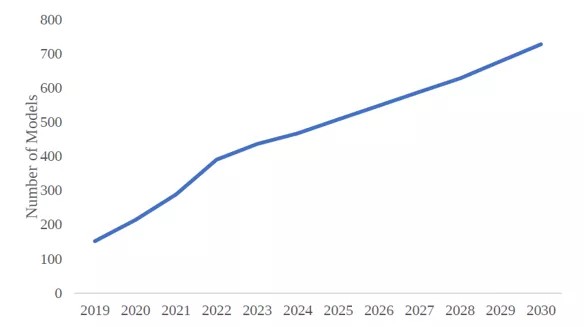

综上,根据主流车企目前的车型宣布情况,在2030年前他们将推出约700款电动车,同时多家车企计划在2025年新能源车销量占比超过10%。

▼ 主流车企将在2030年前推出700款电动车

数据来源:MJB&A

04

判断四:

中国新能源车企

将从先发优势进化为技术优势

幸运的是,中国在这场行业大洗牌中,已经占据了不错的先发优势。

2019年,全球新能源汽车销量前五位的车企分别为,特斯拉、比亚迪、北汽集团、上汽集团和宝马,中国占据三席。

▼ 2019年新能源车车企

销量排行榜(辆)

数据来源:EV Sales,国泰君安证券研究

和欧美品牌相比,中国新能源自主品牌汽车的优劣势也十分明显。

1、政府补贴力度大,但销量基本靠内销。

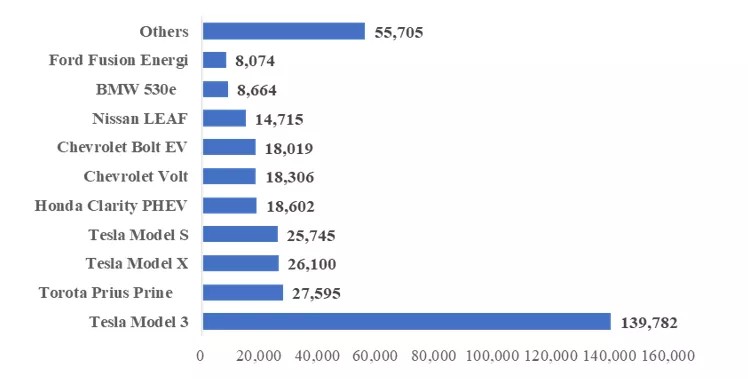

目前,美国、欧盟、日本市场畅销电动车型尚无一中国品牌。

▼ 2018年美国新能源车前十车型销量排行(辆)

数据来源:EV sales,国泰君安证券研究

2、产业链组装能力强,但核心元器件基本依赖进口。

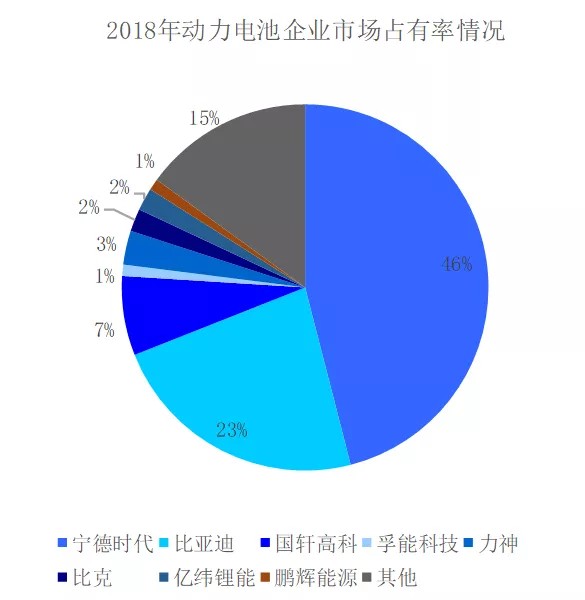

2019年6月21日,工信部宣布废止《汽车动力蓄电池行业规范条件》,“白名单”的废除使国内电池行业直面海外对手竞争。

▼ 中国电池企业将开始直面海外竞争对手

数据来源:高工锂电,国泰君安证券研究

2019年12月30日,受中国政府补助的特斯拉上海“中国工厂”实现整车交付,特斯拉投桃报李,宣布“2020年年底,Model 3所有零部件全面国产化”。

2020年2月10日,工信部对《新能源汽车生产企业及产品准入管理规定》(工信部第39号)进行修改,鼓励汽车代工。

种种政策迹象表明,面对急需补短板的中国新能源汽车产业,政府正在试图将先发优势转换为技术优势。

在之前的《中国为什么需要特斯拉?》报告中,我们曾经提及特斯拉对中国新能源产业链的重要作用。只有深入到国际最先进的产业链中不断学习,才能摆脱闭门造车的困境。

在《宁德时代、比亚迪们的下一个十年》中,我们曾经提到,在锂电池领域,中国企业是如何在日韩巨头的夹缝中一步步成长,最终具备了强大的国际竞争力。

而在《华为不造车》中,我们又分析了华为是如何在自动驾驶软件领域,正面向国际巨头谷歌、苹果、高通发起挑战。

边做边学,边走边看,在新能源汽车行业大变局的开端,中国车企、互联网公司、供应商企业选择集体出战、躬身入局,目标是在下一个十年,让中国的乘用车行业在全球产业链中冉冉升起。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。