编者按:本文来源创业邦专栏美股研究社。

蔚来,中国一家在美股上市的新势力造车企业,也在最近一两年的时间里站在了资本市场的风口浪尖。其创始人——李斌,成为新势力造车领域出现频次Top级的存在。

而李斌还有另外一面——易车的董事长,而让人诧异的是,蔚来和易车——两家与车紧密相关的公司却收获了资本市场截然不同的态度。这究竟是怎么回事呢?或许应该先从易车最新发布的2020财年二季度财报开始说起。

从这份财报的关键指标来看:

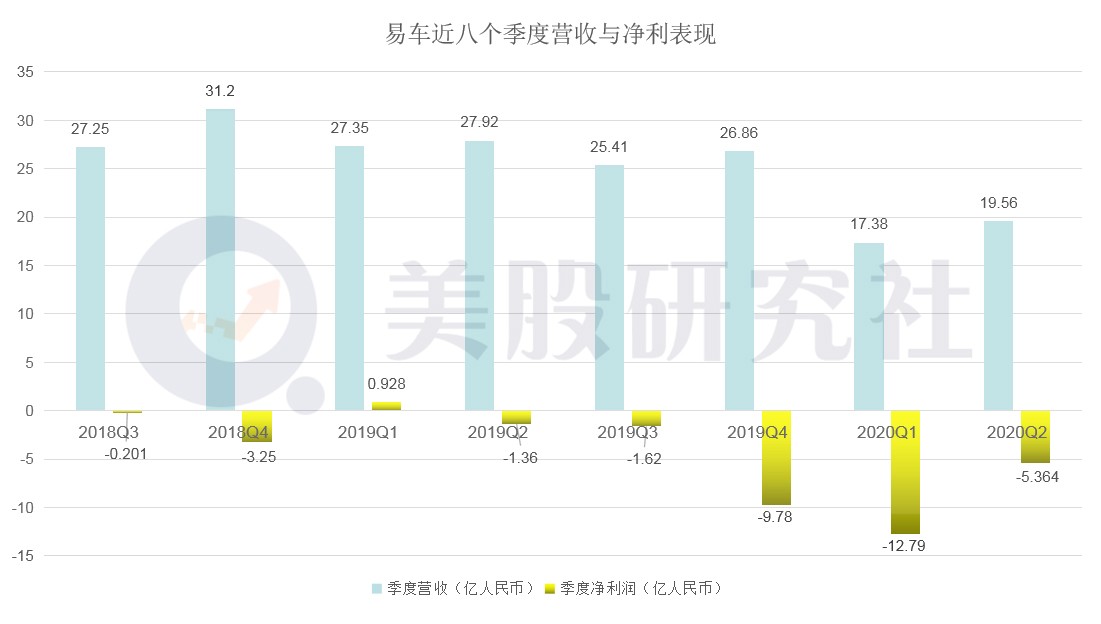

-二季度营业收入为19.56亿元人民币(约合2.769亿美元),低于3.06亿美元的此前预期,去年同期营业收入为27.92亿元人民币(约合3.951亿美元)。

-二季度净亏损为5.364亿元人民币(约合7590万美元),而上年同期净亏损1.362亿元人民币(约合1930万美元)。不按美国通用会计准则,净亏损为4.473亿元人民币(约合6330万美元),而上年同期净利润为2.16亿元人民币(约合3060万美元)。

-二季度毛利润为人民币13.03亿元人民币(约1.84亿美元),去年同期毛利润为人民币16.74亿元人民币(约2.37亿美元)。

易车交出的这份最新成绩单似乎不甚满意,季度营收同比大幅缩水,净利表现也差强人意。此前新闻披露易车将发生高管变动,被腾讯私有化也于今年六月得到官方印证。易车,将驶向何处

交易服务收入锐减,助贷业务疲软成主因

据财报数据显示:易车二季度交易服务业务营收为人民币7.376亿元人民币(约合1.044亿美元),而上年同期为人民币14.9亿元人民币(约合2.110亿美元),同比下降50.5%。

易鑫为易车的控股子公司,主要运营易车的汽车交易服务相关业务。二季度,易鑫核心业务当期新增收入,包括助贷业务和新增自营融资租赁交易收入,达到人民币2.55亿元,同比下降56.8%。

从汽车销量端来看,易鑫二季度共促成汽车融资交易量约6万9千台,同比下降49.9%。其中,易鑫助贷业务促成融资交易约5万3千台,同比下降20.8%,约占易鑫总融资交易量的76.9%。

(图源:百度图片)

可以看出,二季度的汽车融资交易量的走低严重冲击了易车的相关营收,与去年同期相比可谓直接“腰斩”。

究其缘由,易车公司首席执行官张序安在电话会议上表示:“第二季度,中国国内汽车行业仍然面临挑战,汽车零售销售低迷,经销商库存积压较高,特别是考虑到6月份在一些主要城市重新爆发的COVID-19疫情。”

从中国汽车协会公布的数据来看,2020年前7个月,中国汽车销量下降18%,至950万辆。行业大环境销量的不佳,无疑也拖垮了易车的汽车交易量。

不过,美股研究社认为,此前一季度行业整体状况的低迷似乎并不能为易车此次的营收腰斩开脱。数据也显示,在7月份,全国汽车销量达到167万辆,同比增长近9%,整体车市正在逐步回暖。

此外,同样在美股上市、聚焦于国内汽车金融领域的——汽车之家,在同样的市场环境下二季度实现了营收、净利双增长,其中消费贷GMV同比增长45%。在同行的对比下,易车该好好思考之后的发展道路了。

付费会员数小幅提升,提振广告订阅业务营收

交易服务营收业绩让投资者和资本市场不甚满意,广告和订阅服务业务营收或许能为易车稍稍“扳回一城”。

据二季度发布的财报数据显示,广告和订阅服务业务营收为人民币10.3亿元(约合1.455亿美元),而上年同期为人民币10.1亿元(约合1.424亿美元),同比上涨约2%。

虽然这一涨幅并不显眼,对提振易车的总收入收效甚微,但这似乎也成为这份财报中的最大亮点。易车在财报中解释道:付费订户基数在二季度略有增加,也推动订购业务收入的温和增长。

(图源:百度图片)

据美股研究社获悉,易车的广告订阅业务主要负责与行业意见领袖合作为汽车厂商客户提供定制化内容与服务,易车计划将这项服务产品化,推广至更多自媒体和汽车厂商客户,开发其长期推动易车增长的潜能。

而在会员业务方面,易车表示未来将持续吸引更多会员升级为豪华版服务。同时,随着国内巨大的二级经销商市场推出个性化服务,未来易车的经销商会员数量进一步扩大。

不过,易车积极布局深入发展广告订购业务的背后,是广告行业的整体回暖态势。据最新相关数据统计,二季度中国网络广告季度市场规模为1322.4亿元,相较于去年同期增长7.4%。而随着企业逐渐复工复产,广告行业的需求和运转在今年下半年都将得到一定程度的恢复。

从营收结构上来看,广告订阅服务是易车的最主要收入来源,二季度该业务营收占季度总营收的比值为52.7%,可以说是易车的营收“命根”。但和整体广告行业的同比增速来看,易车似乎并未搭上这趟“班车”。而在未来这一业务营收是否还能保持增长态势,美股研究社也表示存疑。

私有化已提上日程,回归能否成为“保命符”?

今年6月,易车宣布,已同意由中国游戏巨头腾讯为首的投资集团提出的11亿美元收购要约,该公司的股票估值为每股美国存托股16美元。该交易预计将于2020年下半年完成。截至本社发稿,易车没有提供其私有计划的最新情况。

其实,从最近在美上市的中国企业的动向来看,回国上市中概股似乎已成为大势所趋。此前,畅游、58同城等中概股纷纷实现了私有化。美股研究社认为,易车的退市计划与其自身的发展困境和不佳的市场环境脱离不了干系。

从上图可看出,易车在近两年绝大部分季度里都呈现亏损态势,在近三个季度亏损还持续扩大,与此同时,营收的增速整体而言也在下滑。

随着国内车市竞争加大以及自身发展战略等问题,尤其是在今年第一季度,受疫情影响,国内车市出现了短暂停滞,汽车产业板块整体承压,而汽车金融行业也受到波及。

一方面,汽车金融公司的放款量与汽车销量密切相关。随着一季度汽车销量的下滑,同期汽车金融公司贷款投放量也随之下降;而另一方面,疫情的长持续时间也为消费者收入带来了较高的不确定性,短期内推动了逾期风险的上升。

而从整体的美股市场来看,自今年3月发生首次熔断以来,至今已发生4次熔断,而随着疫情在美国境内的继续蔓延,未来美国股市也恐怕存在颇多震荡。退美股上A股,或许真的是“保命符”。

不过,即便能够成功“回流”,易车能否达到A股连续三年保持盈利的准入门槛,至少在目前看来难度颇高。易车选择在中概股私有化自然是想证明其实力,但打铁还需自身硬,否则又会成为中概股经久不衰的一出“闹剧”!

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。