编者按:本文来自微信公众号刺猬公社(ID:ciweigongshe),作者:星晖,编辑:园长,创业邦经授权发布。

2021年12月13日,雍禾医疗以15.8元/股的发行价登陆港交所。这家以植发业务闻名市场的公司,从此坐稳了“植发第一股”的宝座。

国家卫健委2019年的调查数据显示,我国脱发人数超2.5亿,平均每6人中就有1人脱发。 其中男性约1.63亿,女性约0.88亿,30岁前脱发的比例高达84%,比上一代人的脱发年龄提前了20年,呈现明显的低龄化趋势。

由商业规则铸成的钢铁丛林中,哪怕你躲开了地铁车厢的广告图,错过了电梯里的闪动大屏,也难免会在刷微博时猝不及防地中招,然后对着一颗脑袋的照片陡生焦虑……

即便如此,雍禾医疗的商业版图依然并不牢固。上市后的短短几十天内,它的股价就从顶点坠向低谷。截至2022年1月28日收盘,雍禾医疗的股价为10.3港元/股,和去年12月16日18.6港元/股的最高点相比,跌幅近46%,市值蒸发近50亿港元。

是什么给这门看似火热的生意浇了一盆冷水?

失去保护的“植发第一股”

雍禾的崛起,得益于中国植发市场的高速扩张。

根据弗若斯特沙利文的资料,2020年中国植发医疗服务市场规模达人民币134亿元,且预计将以复合年增长率18.9%的速度前进,于2030年增长至人民币756亿元。需求乐观的大背景下,2020年我国植发手术量约为51.6万例,市场渗透率仅为0.21%。

可以想见,中国毛发医疗服务市场的潜力何其庞大,雍禾这种头部选手无疑是大有可为的。

作为“植发第一股”,雍禾医疗在招股书中披露称,雍禾医疗在中国50个城市经营51家医疗机构,为中国最大及覆盖面最广的连锁植发医疗机构。于往绩记录期间,雍禾医疗新开设26家医疗机构,在中国的所有连锁植发医疗机构中规模实现最快增长,增速远超行业第二名。

根据弗若斯特沙利文的资料,在中国所有毛发医疗服务提供商中,按各种主要财务及运营指标计,包括2020年的总收入、于2020年末的注册医生人数、于2020年末的运营中医疗机构数量、以及2020年的就诊植发患者人数,雍禾医疗均排名第一。

资本市场的表现验证了各方的高度期待,雍禾医疗上市首日即收涨 5.06%,此后股价一度冲高至将近19港元。

然而事情很快出现转折,2022年1月5日,雍禾迎来了关键节点——告别“绿鞋”。

所谓"绿鞋机制”又称“绿鞋期权”,也就是超额配售选择权,是指发行人(即上市公司)授予承销商(通常是保荐人)的一项选择权,获此授权的主承销商可按同一发行价格超额发售不超过包销数额15%的股份。

简单来说,“绿鞋机制”的主要作用就是以弹性举措保护股价,防止新股股价在上市初期遭遇大幅波动,起到维稳效果。

雍禾医疗就享受了“绿鞋”的护持。2022年1月5日之前,其收盘价均大于或等于15.8港元/股的发行价。 具体来看,1月3日至1月5日这几天,收盘都与发行价持平,可见承销商始终有"保发"之意。

图源东方财富网

1月5日当天,雍禾医疗的盘后公告显示,有关全球发售稳定价格行动及稳定价格期已结束。联席全球协调人中金公司和摩根士丹利已于5日行使部分超额配股权,涉及合共712.45万股,占当初新股发行规模的7.5%左右。

在稳定价格期间,这两家联席全球协调人在市场上购入合共946.8万股,每股作价介乎15.16至15.8元;出售合共242.9万股,每股作价介乎17.6至19元。

自“绿鞋”终结的1月6日起,雍禾医疗迅速显露出颓势。其股价在之后数个交易日内接连下行,跌幅一度达到20%以上。

失去保护的雍禾不得不直面市场审视,被压抑的隐忧情绪以激进姿态集中爆发。

植发生意真赚钱吗?

熟悉医疗服务行业的人想必都听过这样一句俗语 :"金眼、银牙、铜骨头"。

所谓“金”“银”“铜”,分别对应着不同领域的盈利能力。纵观各上市公司的季度报告,眼科和牙科的金贵程度毋庸置疑。眼科龙头爱尔眼科在2021年前三季度的销售毛利率为52.31%,牙科龙头通策医疗前三季度的销售毛利率为47.96%。

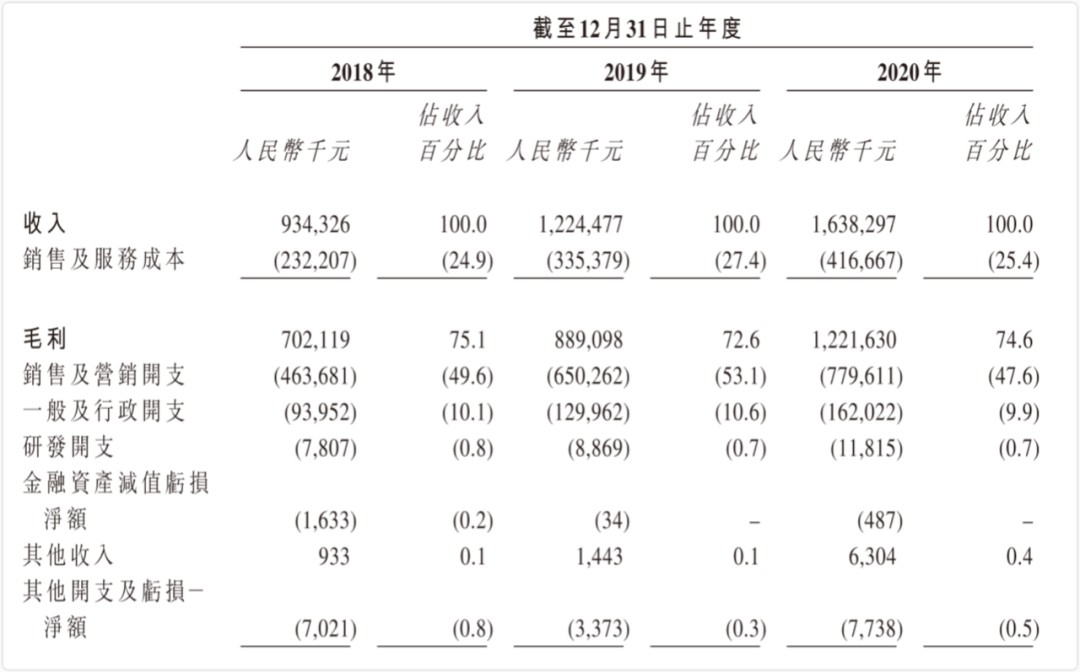

但是与植发生意相比,“金眼”“银牙”都要靠边站。 根据雍禾医疗招股书披露,2018至2020年,雍禾的毛利率分别达到75.1%、72.6%、74.6%,稳压眼科、牙科等老大哥,说是“钻石发”也不为过。

更引人注意的是,如此“暴利”并未给雍禾带来同样丰厚的利润。

2018至2020年,雍禾医疗的净利润率分别为5.7%、2.9%和10.0%,始终无法突破两位数大关。再看2021年上半年,雍禾医疗实现营收10.53亿元,毛利率为73.6%,数字一如既往得十分漂亮,但其净利润为4044万元,净利润率仅有3.8%。

图源雍禾医疗2021招股说明书

作为参照,2021年第三季度,爱尔眼科实现营收42.48亿元,归母净利润为8.88亿元;通策医疗实现营收8.19亿元,归母净利润为2.69亿元。就利润率而言,雍禾的表现与其他医疗机构仍有着不小的差距。

奇高的毛利率却换来了极低的净利率,要解释这一吊诡局面,关键问题只有一个:雍禾的钱到底去了哪?

基数多达2.5亿的脱发患者固然意味着广阔前景,但要将之转化为植发消费者绝非易事,其中横跨着一条需要用金钱填满的鸿沟。

雍禾将自家的营销方式描述为一种“线上与线下渠道相结合的“、全面的广告策略。其中一类是“品牌广告”,另一类被称作“以绩效为基础的广告”。

通俗来讲,品牌广告就是对“雍禾”二字的复读计划。线上,雍禾借助腾讯与字节跳动的流量池发力宣传;线下,它被植入在写字楼、地铁站、写字楼、商场和电影院…… 对于那些人口众多、需求旺盛的重点城市,雍禾的投入尤为巨大。

第二类则更接近于常见的案例广告,这是医疗美容行业的通用方式,通过展示成功案例来吸引特定用户。抖音、微博、哔哩哔哩,谁能逃脱“秃”如其来的忧愁?

与此同时,雍禾也在不遗余力地向用户灌输专业知识,从而激活潜在客户——到今天,植发已经发展为一项广为人知的医疗服务。

从通勤到进公司,再到下班逛街或是打开手机,植发广告希望霸占都市白领的每一点注意力。 它就像村口循环播放的大喇叭,让你很难不注意到自己头顶的严峻形势。

而大喇叭是需要付电费的。

失衡的成本天平

从2018年到2020年,雍禾医疗的销售及营销开支分别为4.64亿、6.50亿、7.80亿,占总营收的比例分别达49.6%、53.1%和47.6%,实打实地吞掉了近半江山。

2021年上半年,雍禾的销售及营销费用高达5.8亿元,这一数字占到总营收的54.9%,六个月就烧掉了超过2018年全年的营销费用。

“大喇叭”是雍禾医疗开疆拓土的不二功臣,也是制约利润提升的罪魁祸首。

令人担忧的是,在如此高度投入营销的同时,雍禾的客户人数却没能达成同等水平的增长。从2018年到2019年,雍禾医疗的销售及营销开支同比提高了40%,而接受植发医疗服务的患者人数从35177人增长到43087人,同比增长率为22.5%。从2019年到2020年,客户增长仍旧落后于营销投入。

换言之,假如将这笔营销费分配到每一个顾客身上,那么单人获客成本其实在不断提升,且看不到终点。

那么,为什么植发获客越来越难?

一方面,即使当今的脱发焦虑声势浩大,但脱发病症有着客观的复杂性,许多病患的严重程度还不需要借助植发手段。至少在消费者认知中,不到万不得已的地步,植发绝不是优先选项。

另一方面,更直观的问题是,植发服务定价相当高昂,把许多潜在用户拦在了门外。将雍禾托举起来的,是千千万万个被植发广告围剿的脱发患者。而居高不下的营销费用,最终落回到了消费者肩上,分摊到每个人头顶。

雍禾医疗的招股书显示,2018至2020年间每名患者的平均开支分别是26097元、27799元和27868元。根据国家统计局公布的数据,2020年全国居民人均可支配收入为32189元,其中城镇居民人均可支配收入为43834元,农村居民人均可支配收入为17131元。

图源雍禾医疗2021招股说明书

对比之下,植发有多贵一目了然。潜在的植发客户或是支付能力不足,或是支付意愿不够,从而把植发服务朝着“非刚需”的方向越推越远。

概括而言,在开拓市场的阶段,营销行为是雍禾谋取发展的必经之路,市场和消费者也需要经由广告实现认知突破。但海量营销既加重了企业成本,又间接促成高定价,直接削弱了消费者的消费意愿。接下来,如果企业想要提升消费意愿,就不得不加码投入广告,踏入死循环。

天平的一端是庞大的营销成本,另一端则是雍禾医疗较低的研发费用,轻重对比异常鲜明。

相关数据显示,雍禾医疗在2018年至2020年间的研发投入分别为781万、887万和1182万元,研发开支占营收的百分比为0.8%、0.7%、0.7%。2021年上半年,雍禾的研发投入占比也仅为0.6%。

数百万的研发支出与数亿的营销销售成本之间,埋藏着失衡的隐患。这不仅给外界留下了“重营销、轻技术”的不良印象,也会导致服务本身的体验与定价难以进一步优化,从而阻碍企业影响力的长线提升。

除此以外,近年来新冠疫情的阴霾挥之不去,无疑对各实体诊所的经营状况造成打击。再加上所属赛道面临监管压力,医疗营销本身就难逃风险。种种因素共同作用下,市场情绪把雍禾的股价送到了如今的不利地位。

好在这显然不是故事的终章。

尽管忧患不断,但没有人能够否认毛发医疗服务的出色前景。作为领域内的头号种子选手,雍禾依然具备强劲而不容否认的先发优势。这门生意的优与劣,也还远未到盖棺定论的那一天。

期待“植发第一股”逆风翻盘的,不止是它自己。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。