编者按:本文来自微信公众号 盒饭财经 (ID:daxiongfan),作者:刘星志,编辑:赵晋杰,创业邦经授权发布,头图来源蔚来官方微博

6月9日晚间,蔚来汽车发布了2022年一季度财报,至此,造车新势力三强的“蔚小理”一季度财报均已出炉。

整体看来,今年一季度,三家的业绩还算不错。蔚来、理想、小鹏营收分别为99.1亿元、95.6亿元和74.6亿元,基本符合市场预期。

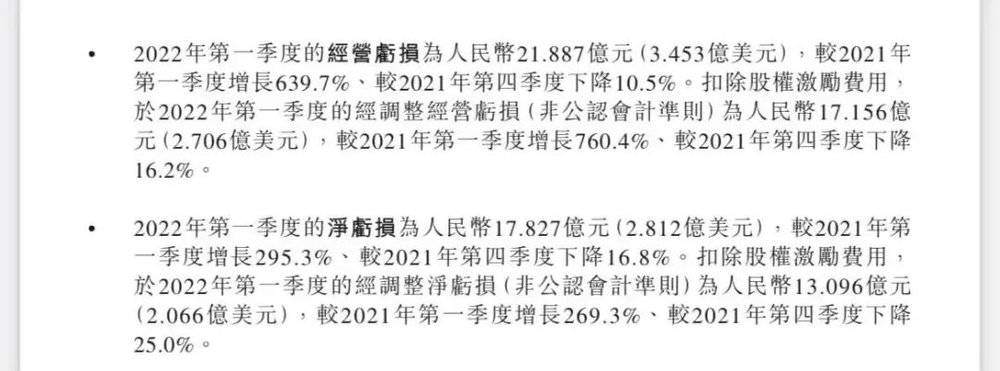

小鹏仍在“烧钱换增长”,一季度单季净亏损为17亿元,调整后的净亏损为15.3亿元,亏损同比扩大119.5%,但低于营收152.6%的增速;蔚来净亏损17.8亿元,环比收窄16.8%,调整后的净亏损为13.1亿元,环比收窄25%。

蔚来财报

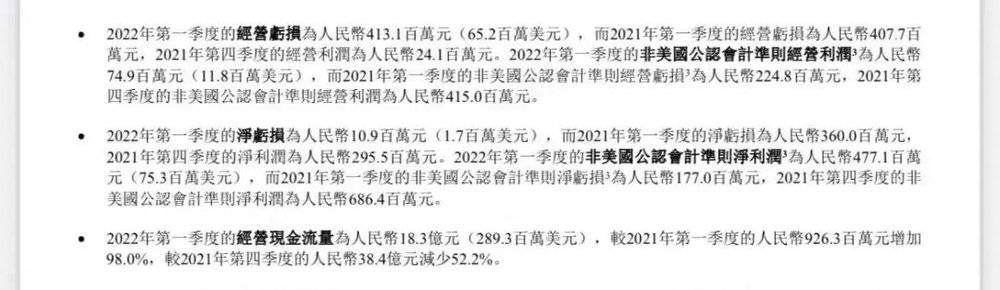

理想则延续了一贯的稳健态势,盈利能力也超出了市场预期。报告期内,理想汽车录得净亏损1090万元,亏损同比收窄97%,调整后的净利润为4.77亿元,高于彭博预测的2.05亿元。

理想财报

按照过去两年的趋势,今年二季度蔚来、理想营收单季破百亿几乎是板上钉钉,小鹏努努力的话,也能突破80亿元大关。在销量营收蛋糕越做越大,现金流依旧健康的局面下,亏损并非太大的问题。

然而,3月份以来,吉林、上海、江苏等多地爆发疫情,对新能源汽车产业造成严重冲击,也打了“蔚小理”一个措手不及。今年4月,蔚来、理想和小鹏销量分别为5074辆、4167辆和9002辆,环比下跌均超40%。

在此背景下,“蔚小理”三家均在一季报中给出了悲观的二季度业绩指引。蔚来二季度交付指引为2.3万 2.5万辆,低于一季度2.6万的交付量;小鹏预计二季度总交付量在3.1万~3.4万辆,对应的营收区间为68亿~75亿元,远低于市场预期的81.4亿元。

理想给出的预期最为悲观。今年二季度,理想预计总交付量在2.1万~2.4万辆之间,预计营收将在61.6亿~70.4亿元之间,远低于分析师110亿元的营收期望值。

对未来的业绩展望中,“蔚小理”不约而同放弃了二季度,把希望放在三季度的产能需求复苏,以及新车型发售带来的新增量上。蔚来ES7和ET5分别将在8月下旬和9月开启交付。第三季度,理想计划交付第二款车型理想L9;小鹏将交付小鹏G9。

蔚来创始人李斌更是直接把饼画到了2024年。一季度财报电话会上,李斌首次透露,蔚来组建了超过400人的电池团队,深入参与电池材料、电芯与整包设计,电池管理系统研发、电池制造等环节。

而蔚来自研电池,将搭载于新品牌车型,据李斌剧透,蔚来筹划的新品牌将主打20万-30万元区间,计划于2024年下半年量产交付。

从拼单月销量,到展望三季度甚至更远的未来,在多方不利因素下,“蔚小理”开始被迫转向“长期主义”。

一

三家的悲观预期背后,是整个行业面临的共同难题。

疫情带来的影响是最直观的。今年4月,新能源汽车销量大跌,据乘联会公布的零售数据,4月新能源汽车零售销量为28.2万辆,同比增长78.4%,但环比却大跌36.5%。而“蔚小理”的销量环比跌幅,跑输了行业数据。

三家中,理想销量跌幅最大。今年4月份,理想交付量为4167辆,同比下降24.8%,环比更是暴跌62%。

对此,理想汽车总裁沈亚楠曾对外解释,理想汽车常州基地和超过80%的零部件供应商处于长三角地区,位于上海和昆山等地的部分供应商无法供货,有些供应商甚至完全停工、停运,导致现有零部件库存消化后无法继续维持生产。

财报电话会上,沈亚楠透露,目前理想约一半的供应商都已经恢复生产。“但是,就下一阶段情况发展而言,仍存在一定的不确定性。”沈亚楠表示,“最大的风险仍然是供应商的产能恢复问题。”

可以预见的是,仍在持续的疫情,对“蔚小理”业绩的冲击,将在二季度逐步显现。

但在业内看来,疫情仍是偶发事件,而非常态,不会对车企长期供应商管理策略造成较大影响。

长期来看,原材料成本上涨的压力将是比疫情更紧迫的一大威胁。

原材料价格上涨,会从电池厂商传导到车企。去年底以来,电池原材料几乎是一天一个价,李斌在蔚来财报电话会上透露,从4月份开始,根据蔚来和电池供应商CATL(宁德时代)的新协议,电池成本会根据原材料联动。

这意味着车企拿到的电池价格,会根据原材料价格浮动。“我们基本上是根据上个月的电池材料价格来决定这个月交付的电池包成本......确实,二季度的毛利压力比较大。”李斌表示。

据财报数据,今年一季度,蔚来汽车毛利率下滑到18.1%,跌破20%大关。而去年各季度,蔚来汽车的毛利率都在20%以上。

财报电话会上,李斌预期蔚来的毛利率将在三季度迎来反弹,但是具体反弹到哪个水平,受限于电池成本的浮动,还存在不确定性。

二

综合三家的预期来看,“蔚小理”相当于已经放弃了二季度。面对外部环境愈发不确定下,产能与成本的双重压力,“蔚小理”转而将目光更多聚焦于运营能力和未来的布局上。

在运营能力上面,今年一季度,理想成为三家中成本控制的“优等生”。2022年一季度,理想营业成本为74亿元,同比增长150.1%,低于168.6%的收入增速。得益于提价、销量增长和成本控制,一季度理想录得净亏损1090万元,亏损同比收窄97%。

今年一季度,蔚来净亏损达17.8亿元,环比下降16.8%,但依旧是三家中最多的。小鹏排名第二,亏损17.01亿元,环比扩大了32.1%,对此公司解释称,亏损扩大是新车型开发、研发人员增加导致研发开支同比翻番所致。

眼下,“降本增效”成了三家的关键词。

对于“蔚小理”来说,要想降本,最直接的方法就是实现员工成本优化。去年全年,整个造车行业高歌猛进,小鹏员工人数增加近8000人;理想增加了7720名员工;而蔚来员工数从2020年的不足7800,猛增至2021年的1.5万人。

今年以来,三家招聘节奏都有所放缓,小鹏和理想还相继被曝出毁约应届生的新闻。

优化员工成本,效果会快速反映在业绩上。据“鞭牛士”报道,有业内人士指出,如能实现员工成本的优化,理想大概率会扭亏为盈,成为“蔚小理”三家中最先实现盈利的新势力。

但仍有些成本问题,是“蔚小理”短时间内没有办法解决的,比如芯片和电池,就是其受制于人的一大短板。面对芯片供应荒,比亚迪可以坐在自己的芯片厂上高枕无忧,而何小鹏只能用可达鸭“在线求芯”。

目前,三家公司都开始对各自存在的问题进行“补课”,但这一过程无疑是漫长的。

小鹏汽车方面表示,其从2015年就开始分步骤打造嵌入式系统硬件和底层软件的深度自研,2022年这部分自研成果会进入产生规模效益的阶段,这将使得小鹏未来可以更加灵活地应对芯片供应问题。

而在电池领域,今年三月,“蔚小理”联手投资了国内排名前十的电池厂商欣旺达,希望通过寻找更多供应商的方式来分摊电池供应的风险。

长期来看,三家共同的目标是摆脱代工,获得供应链上的主动权,以提升盈利能力,但这显然需要时间。

财报发布会上,李斌透露,搭载蔚来自产电池的新品牌车型,要到2024年下半年才能交付。

三

在行业共同面临的难题面前,“蔚小理”的烦恼也不尽相同:丢失头名位置的蔚来需要重新证明自己;小鹏急需提升毛利率;理想则需摆脱一款车打天下的局面,尽快推出新产品,开拓新市场。

在如何解决各自烦恼这个问题上,“蔚小理”默契地达成共识——推出新车。

推新品也是“蔚小理”增效的一大手段,在二季度业绩不佳已成定局的背景下,三家都希望在下半年用新车型打一场“翻身仗”。

今年下半年,市场会迎来一波密集的新车投放期。蔚来今年共有三款新车发布,分别是ET7、ET5和ES7。目前ET7已经交付,而ES7和ET5将分别于8、9月开始交付。

李斌对新车的表现相对乐观。财报电话会上,李斌表示,下半年发布的搭载NT2.0的车型将有助于改善毛利水平。此外,最快在今年下半年,蔚来的整体产能或将达到20000台/月。

理想的新品L9原定于4月在北京车展正式亮相,但受疫情影响未能实现。本次财报电话会上,李想表示:“尽管受到疫情影响,我们仍计划于第三季度交付第二款车型理想L9。”

而在小鹏方面,2021年底,在广州车展首次亮相的旗舰车型G9,将在今年第三季度上市发售和量产。小鹏G9预计售价在30万以上,将与理想L9和蔚来ES7形成正面竞争。

如果一切进展顺利,蔚来的月交付量将在下半年快速上涨,理想则会在各价位段做出爆款,小鹏也将靠高价的SUV车型大幅改善毛利水平。按照何小鹏的说法,小鹏汽车中长期目标是将整体毛利率提升至25%以上,这与理想目前的毛利率近似。

从各自产品策略来看,蔚来、理想在向小鹏的腹地下探;小鹏则开始向上冲击高端。随着三家产品策略的步步落实,曾经靠差异化打法各自发展,井水不犯河水的“蔚小理”,在之后的竞争中将不得不迎来面对面碰撞。

可以预见的是,它们的竞争将越来越激烈。未来一段时间里,“蔚小理”的贴身肉搏,将成为行业的一大看点。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。