创业邦(ID:ichuangyebang)原创

作者丨巴里

编辑丨子钺

题图来源丨图虫创意

“在中国创业机会多,竞争强,创业者们必须用最快的时间做出规模,修好护城河。先找一个小切口,找到强需求,再慢慢滚雪球。一开始就做很大的梦,要颠覆巨头、颠覆世界,这几乎是不可能的。”

这是创新工场董事长兼CEO李开复给创业者的建议。

而阮晨杰则正是一位这样的创业者。

他看准机会,从移动电源快充芯片这样一个极其细分的市场切入,却被同行嘲笑,“想法和做法都太单一,不能成事”,在不被同行看好的情况下,成功实现了逆袭。

作为专注于电源管理芯片的公司,阮晨杰所创立的南芯科技在今年6月提交了科创板上市招股书,并于10月31日更新了第二轮问询与回复。

一旦成功上市,这位80后复旦学子将收获人生第一个IPO。

睿兽分析显示,南芯科技背后的股东阵容颇为豪华,先后获得过7轮融资,估值55亿元人民币,不仅有小米、OPPO、vivo、安克创新、英特尔等产业资本加持,红杉中国、光速中国、顺为资本等头部VC也在股东之列。

可以说,小米、OPPO、vivo这几家在手机行业主要玩家,正在联手托起一个IPO。

不过,在业绩大幅增长的情况下,南芯科技也面临着现金流持续为负、毛利率远低于同行等隐忧。

南芯科技董事长兼总经理阮晨杰丨图源:南芯科技

复旦学霸

曾被同行嘲笑“太单一,不能成事”

1983年出生的阮晨杰,是一个土生土长的上海人,从小爱好戏剧,甚至一度想报考中戏导演班。

“微电子是个不错的专业,前景一片光明”,学长的一句话改变了他。随后,学霸阮晨杰顺利考入复旦大学微电子专业,硕士期间又师从李文宏教授。

实际上,在阮晨杰毕业的时候就已经萌生了创业的想法。当时,国内还缺乏体系完整的大型芯片企业,外资企业涉及的领域也不够全面,无法完全实现他的想法。同时,由于家庭经商的背景,他对于商业风险的判断有着天然的优势。

不过,阮晨杰并没有选择马上创业,而是先就业花费了近十年时间提升个人能力,积累行业经验和人脉资源。

他先去了一家位于中国台湾的电源管理IC设计公司立錡科技,当地严谨的工作作风也让他在专业能力上得以快速提升。随后,他又跳槽到了有“半导体黄埔军校”之称的德州仪器。在这里,他不仅带领团队实现了完整的芯片设计、研发、量产工作,与欧美团队的合作也让他拥有了全球市场的视野。

“在这些跨国企业里,我可以经历从市场到研发制造的整个产业链。”芯片创业往往会面临人才和经验的缺失,因此尤其需要时间积累。这对于经营一家可持续发展的公司至关重要。

阮晨杰曾说,对于硬科技公司,能够同时懂得科技和商业结合的人少之又少。真的要理解技术,要脚踏实地的理解,不能够太虚,也不能够太实,这对一个人的综合素养考验是很大的。

2010年后,“快充”逐渐成为智能手机市场主打的卖点,不过在移动电源领域却鲜有人提及。2015年前后,阮晨杰发现,移动电源普遍采用传统的降压充电方法,已经跟不上手机的发展,急需一种新的电源升降压管理芯片。

以“升降压”为核心,阮晨杰敏锐地察觉到了这一市场空白,他从德州仪器毅然离职,带领几位骨干成立了南芯科技。

起初,阮晨杰的创业并不被人看好,只针对移动电源这一市场研发芯片,还被同行嘲笑说,“想法和做法都太单一,不能成事”。

而阮晨杰却依然坚定地认为,南芯科技不会做德州仪器,在当前环境下也很难再出现第二个德州仪器,而是会在细分市场通过差异化创新抢占市场,才有机会在未来的主战场上和国际大厂博弈。如果创业初期就盲目贪大求全,反而难以集中火力发挥出自己最大的优势。

仅用时一年,阮晨杰就成功打了这些人的脸。

2016年,南芯科技成功将业界第一颗支持Type-C Power Delivery协议的升降压充放电芯片实现量产,产品顺利进入南孚、华为等品牌供应链,并与华为共同开发了全球首款“SCP超级快充”式的移动电源。创业仅二年,2017年,南芯科技就实现了千万级营收,2018年则取得了千万美元的营收。

阮晨杰希望将移动电源上的成功,复制到更多的品类。

据悉,南芯科技平均每半年就推出一代产品,已经将电源管理芯片产品线扩展到了手机、笔记本电脑、汽车应急启动电源、车载充电器、无线充电器、扫地机器人、无人机、VR类等领域。

不过,阮晨杰的创业也并非一帆风顺,最艰难的时候甚至现金流是负的,发不出工资。

“我们有过一段时间,公司核心层是不拿工资的。我后来厚着脸皮当销售,把产品卖出去了,才缓过来。”

他曾在一次活动上公开谈到,对创始人来说,公司一定是抓现金流和销售。如果现在别人问我一家公司好不好,我都会说没有危机意识的公司肯定不能去投资。

众星捧月背后

南芯IPO面临哪些隐忧

在南芯科技拟科创板IPO的背后,其股东阵容堪称豪华。

睿兽分析显示,公司申请上市前历经7轮融资。2021年8月,南芯科技完成D轮融资,由光速中国与vivo联合领投,龙旗、元禾璞华、临芯资本、张江浩珩等新股东跟投,老股东红杉中国、国科嘉和进一步加持。当时投后估值为55亿元人民币。

招股书显示,IPO前,公司的最大机构投资人为顺为资本,持有约8.57%的股份;红杉资本旗下的红杉瀚辰持股6.55%;OPPO通信持股4.17%、维沃通信(vivo)持股3.46%;上海集成电路产业投资基金、晨晖创投和安克创新均持有超5%的股份;英特尔持股3.33%;小米基金持股为2.374%,紫米电子持股为1.9699%,二者实际控制人均为雷军。创始人阮晨杰合计控制36.2%的股份,为公司的控股股东、实际控制人。

据弗若斯特沙利文的研究数据显示,以2021年出货量口径计算,南芯科技电荷泵充电管理芯片位列全球第一,升降压充电管理芯片1位列全球第二、国内第一。

目前,公司拥有大批明星客户。例如,在手机行业,公司的股东小米、OPPO、vivo以及荣耀都是其客户;在工业领域,公司的客户包括大疆、海康威视、TTI等。在汽车领域,也已经为沃尔沃、现代等品牌供货。

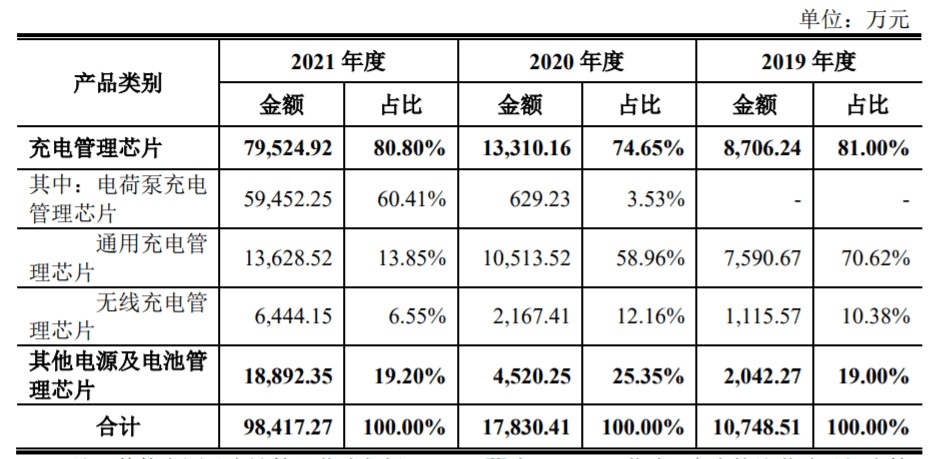

南芯科技主营业务收入丨图源:招股书

财务方面,公司2019年-2021年的营收分别为1.07亿元、1.78亿元和9.84亿元,复合年增长率为202.59%。2021年营收的同比增幅为451.96%,其中,占比最大的是电荷泵充电管理芯片。利润方面,公司直到2021年才扭亏为盈,当年实现2.44亿元的净利润,2019年和2020年分别亏损了985万元和797万元。

对于2019年、2020年营收稳定增长,营业利润却未能转正的原因,南芯科技在问询函回复称:主要系公司研发投入和实施股权激励所确认的股份支付金额较大影响所致。2021年,公司营业收入快速增长,呈现出良好的盈利能力。

值得注意的是,尽管公司实现了盈利,也有股东的力挺,但其毛利率表现仍然差强人意。报告期内,公司的毛利率分别为37.80%、36.37%和43.07%,低于行业均值约7%。

这其中,南芯科技除电荷泵充电管理芯片以外的产品毛利率与同行差距并不大,其原因就在于2021年电荷泵产品加入统计后所造成。

南芯科技与希荻微同类产品毛利率对比

图源:上交所审核问询函回复

问询函回复中显示,与希荻微类似产品相比,南芯科技电荷泵产品的毛利率低了近19%。南芯科技对此称:2021年公司电荷泵充电管理芯片快速放量,为维护与下游知名终端客户的良好合作关系,加强产品竞争力,对大客户定价存在一定优惠,因此造成毛利率相对不高。

南芯科技表示,电荷泵充电管理芯片终端客户相对集中,且采购量大,经销商的毛利率受终端客户的影响相对较大。

招股书还显示,公司报告期内经营活动产生的现金流量净额连续三年为负,分别为-1520.97万元、-2139万元、-8253.63万元。若未来公司经营活动现金流不能改善,或将对其持续经营产生不利影响。

南芯科技对此自述称:公司向供应商采购主要采用预付方式,向客户销售主要采用赊销方式。

从市场格局来看,目前,全球模拟芯片市场由欧美厂商主导,占据了中国模拟芯片行业的高端产品市场。以电源管理芯片市场为例,行业集中度较高,德州仪器、安森美、立锜科技等知名企业,在销售规模、产品种类、核心IP等方面具备突出优势。

尽管南芯科技在充电管理芯片这一细分市场打了差异化这张好牌,但未来随着产品线的继续扩展,与国际巨头的竞争不可避免。

此次IPO,南芯科技拟募资16.58亿元,主要用于高性能充电管理和电池管理芯片研发和产业化项目、高集成度 AC-DC 芯片组研发和产业化项目、汽车电子芯片研发和产业化项目、测试中心建设项目,补充流动资金。

不难看出,公司未来加大研发投入、布局汽车电子这一高速增长市场的决心。

本文为创业邦原创,未经授权不得转载,否则创业邦将保留向其追究法律责任的权利。如需转载或有任何疑问,请联系editor@cyzone.cn。