编者按:本文来自微信公众号 远川研究所(ID:caijingyanjiu),作者:李墨天,编辑:戴老板,创业邦经授权转载。

1992年8月,雷军牵头的金山北京开发部在四通总经理李文俊的一所私宅里成立,集中精力开发Windows版的WPS。

雷军认为Windows代替DOS是大势所趋,Windows下的中文处理软件将是金山最具里程碑意义的产品。为此雷军不惜放弃了WPS这个有一定影响力的名字,将新产品称为“盘古”。

盘古是一个包含了WPS、表格和字典的办公套件,北京开发部开发了三年,直到1995年才问世。当时,求伯君根据WPS的市占率,预估能卖出5000套,结果半年只卖了2000套。

三年里,金山北京开发部没有一个新产品,负责市场的李儒雄闲得慌,出版了一本《WPS轻松学习》,结果轻松卖了10万册[1]。而心灰意冷的雷军则沉迷于泡刚刚兴起的BBS。

雷军回顾盘古往事,2022年

当年金山在很多细分领域都是前几名,但上市时只有6亿港币市值。小米官方传记中描述,雷军离开金山后思考了大半年,“我们这么努力,为什么在互联网浪潮里没有成为主流[2]?”

资本市场看不上金山,当然不能怪雷总不努力。世纪之交的中国软件市场,本身就是一言难尽的水平。雷军当时形容金山的处境是“前有盗版,后有微软”,此话不假。

事实上,日后广为流传的“风口论”,大概率就是雷军沉痛反思软件行业而来的。

办公软件在盐碱地里生长,难以积累起足够的利润来投入研发和改善产品。金山做WPS的员工最少只剩下了4个,而微软Office团队规模至少是金山的100倍,没有任何赢的胜算。

2010年后SaaS模式在美国铺开,Salesforce的成长曲线羡煞了传统软件人。不少穷了半辈子的国内办公软件公司也跃跃欲试,但问题在于:转型SaaS模式也需要钱,钱从哪儿来?

从1980年代到2000年代,国内企业软件公司基本上就没攒下几个钱。在微软随便收购一个诺基亚就扔掉72亿美金的水漂时,国内同行只能摸着兜里的仨瓜俩枣暗自神伤。

所以等到当年虹吸了软件行业不少人才的2C互联网公司,开始大手笔投入做2B软件之前,中国软件产业最难解决的问题就是:行业积累微薄,投入严重不足,人才极度匮乏。

讨论当今2B软件行业的任何一个现象时,都不应该忘记这个前提。

艰难的外援

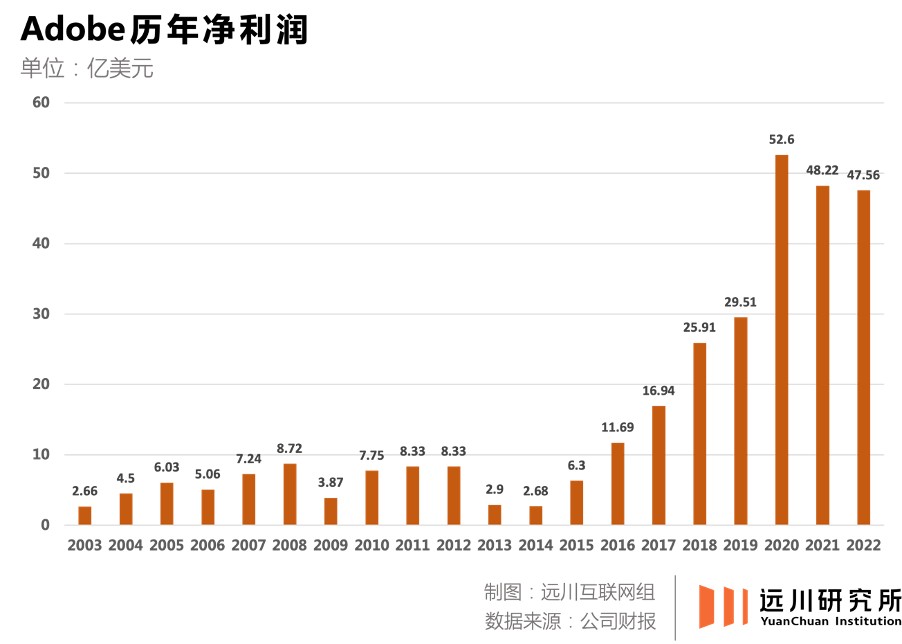

目前全球最赚钱的SaaS公司,既不是Salesforce,也不是Zoom,而是Adobe。

作为传统时代最成功的软件公司之一,Adobe的转型始于2008年。时值金融危机过境,大量企业开始收缩,很多客户选择省钱继续用旧版本,而不是支付高昂的软件购买费用。

在时任CEO Shantanu Narayen的主导下,Adobe开始向云服务转型,即将Photoshop、Illustrator、InDesign等软件产品打包装进一个名为Adobe Creative Cloud的服务中,以订阅制收费。

订阅制的原理并不复杂,其本质就是个成本核算问题。即用户的订阅和续订率足够高,那么单个用户的重复性收入就能够超过一次性的买断,公司就有更好的现金流。

2013年,Adobe决定彻底转向订阅制服务,宣布旗下所有产品都必须通过订阅购买。

内部推动转型的同时,2009年Adobe更是一口气收购了Omniture、Efficient Frontier、ComScore等几家定位在“营销科技”的公司,建立了在创作设计之外的第二块重要业务版图。

2018年后,随着Shopify迅速崛起,Adobe又开启钞能力,收购了Shopify的竞争对手Magento和Marketo,同时一点点减持Shopify的股份,完成了对电商、AI等领域的覆盖。

通过收购,Adobe的“订阅服务包”越来越丰富,对订阅和续费的推动作用也就越明显。

由于其拥有足够强大的体量和资金优势,可以在某些市场的萌芽阶段就进行“防御性收购”——即在竞争对手的早期阶段就将其纳入麾下,这反过来又促进了订阅服务的现金流。

去年,Adobe买下了在线设计协作软件Figma,开价多少?200亿美元。

中国SaaS圈常常被海外巨头的规模所震撼,但往往忽略一个事实:这些巨头在转型SaaS之前,就已经富可敌国。Adobe开始转型的2008年,收入就接近36亿美金,是同期用友软件的18倍。

Adobe历年净利润

因此,如果单靠软件公司们的慢慢积累,中国软件产业跟国外的差距只会越来越大,并陷入“越穷越投不起,越投不起越穷”的恶性循环。国内互联网巨头的加入,其实是这个行业宝贵的外援。

这种“外援”不乏先例。阿里做云,华为做手机,都是从一块稳固现金流业务中抽调资源(阿里是电商,华为是通信设备),最后咬着牙坚持投入多年,才缩小了跟海外巨头的差距。

但就跟中国足球一样,某些东西外援也很难改变。具体到软件行业,那就是行业根植的土壤。

昂贵的土壤

推特的创始人杰克·多西在2010年创办了一家移动支付公司Square,这家公司的特点是目标客户极其垂直——依然在使用纸钞运转的中小公司。2015年IPO时,Square有89%的收入都来自年销售额不到50万美元的企业。

美国有非常多类似Square这样针对垂直领域的小型公司,比如Zendesk、Wix和Stripe等等。对于一家美国公司来说,花100万美元开公司,20万美元花在了软件上是一件非常正常的事情。

袁征创办的zoom上市,2019年

疫情之后,居家办公成为常态,每个美国企业平均买5~10种SaaS服务稀松平常。很多SaaS创业公司刚开张时,光是硅谷start-up公司之间友情互买,就能撑到下一轮融资的门槛。

跟很多中国老板忘了自己有多少会所年卡一样,很多美国老板也不清楚自己买了多少个SaaS工具。

在国内,SaaS工具最典型的受众——中小企业对工具产品的付费意愿长期低迷。一个原因是工具带来的价值很难量化,同样100万的生意,老板可能更愿意花20万找个销售代表,而不是花20万买营销软件。

另一方面,过去十年,中国的各个细分市场增速实在太快,导致精细化管理带来的增长远远不如堆人头来的快。企业就算有层出不穷的效率问题,也往往会被气势如虹的高增长趋势所掩盖。

1999年Salesforce横空出世时,国内的企业服务市场还是“项目制”的天下,考虑到当时国内公司付费意愿和能力整体不足,能掏得出巨额服务费用的基本都是大型国企和上市公司。

大公司往往又有很多定制化需求(尤其是来自领导的古怪要求),虽然客单价足够吸引人,即为大客户量身定制解决方案,搭建项目团队,基本上等同于按人/天收费的施工队。

所以当SaaS这种创新、性感的模式出现后,厂商们都有了弯道超车的幻想。2014年前后,大大小小的标准化产品如雨后春笋,中关村创业大街上“中国Salesforce”密度直线拉升。

但商业模式的更新,不代表之前的问题就迎刃而解了。相反,行业仍然面临之前的“付费难,定制高”的难题。在探索了几年之后,行业只能无奈自黑:谁是中国的Salesforce?贵州茅台。

因此,当互联网公司“带资入组”的时候,即使它们拥有能力更强的程序员和项目经理、更多的资金和投入预算、更容易让甲方两眼放光的名气,这些硬骨头仍然需要一个个去啃。

本质上,互联网公司做2B软件,就是在二次创业。

未竟的长征

既然等同于二次创业,就意味着大厂也要做很多探索——即便这些是“无用”的探索。

有的大厂不知不觉得扮演过“总包商”。互联网公司名气大,很多甲方就抱有非分的幻想,比如希望一揽子搞定的“交钥匙工程”,这让只擅长做产品研发的互联网公司很不适应。

有的则从“裁判员”变成过“运动员”。不少原本做PaaS平台的大厂,亲自下场去做应用开发,跟平台上的第三方供应商争起了利益,意识到问题之后,才对自己约法三章,不再越雷池一步。

这些探索不能说是“弯路”,因为很多选择,不探索根本就不知道标准答案——甚至探索了也不知道。

比如国内的SaaS产品,尤其是通用型的办公软件,喜欢对着大客户穷追猛打不难理解。因为越是体量大的公司,面临的效率和冗余问题越多,从管理中能挤出来的效益也越多。

如果完全照搬美国的小企业模式,就会犯了刻舟求剑的“原教旨SaaS主义”错误。事实上,无论是渡过转型期的金山用友金蝶,还是正在啃骨头的钉钉飞书腾讯CSIG,都把大客户列为最优先的目标。

能做出TikTok和Shein这种全球互联网产品的程序员队伍,能不能做出好的企业软件,就需要大厂们探索了。

回到本文开头的结论:中国软件产业最难解决的问题就是:行业积累微薄,投入严重不足,人才极度匮乏。中国传统软件和企业SaaS市场相比美国差了一个数量级,原因是多方面的,但上述原因显然是不可忽视的一部分。

可能有一天,巨头们都躺平放弃了,阿里不搞云钉了,腾讯也不搞企微了,字节也不搞飞书了,对它们的报表可能是一件好事,对中国软件行业则一定是一件坏事——在互联网公司之后,国内几乎不会再有公司会愿意入局。

Adobe和Salesforce市值加起来超过两万亿人民币,几乎超过了中国所有SaaS公司总和。这个市场的成长需要的土壤其实是非常奢侈的——一个SaaS软件的收入,本质上来自另一家公司在IT建设上的支出,而后者又取决于公司整体的盈利水平以及对未来的增长预期。

所以别再计较办公软件赚钱难了,当大多数老板对管理的态度还是“再招一个人”的时候,SaaS的春天就还没有来。

参考资料

[1] 顺势而为:雷军传,采文

[2] 一往无前,范海涛

[3] 美国中小企业 SaaS 市场的崛起给国内带来了哪些借鉴,GGV纪源资本

本文(含图片)为合作媒体授权创业邦转载,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。