中国创投市场经过20余年的发展,CVC在创投市场扮演着越发重要的角色,国内CVC市场目前已初具规模,机构数量超过800家,每年投资案例数量占据整体创投市场的比例接近20%,已然成为我国资本市场不可或缺的中坚力量。

BAT、联想、小米和华为等头部企业逐步建立了自己的企业投资部门或投资子公司,通过CVC投资的方式为公司布局未来战略、摸索前沿技术和建立生态链等提供助力。

CVC投资案例数占整体VC投资案例数的比例在17%到21%区间徘徊。2021年该数值为19.8%,相比2020年微幅上升0.9%。在资产价格处于低谷的阶段,CVC能够充分发挥自有资金优势,以战略眼光发现甄别优质项目,助力母公司的战略发展。

根据睿兽分析数据显示,2021年,中国创投市场CVC机构参与投资的案例数量共计1694起,相比2020年增幅达到20.4%。从近五年的数据来看,CVC机构的投资案例数量从2017年的2532起回落到2021年的1694起,平均每年下降6.2%,但近两年CVC投资呈现持续回暖的态势。

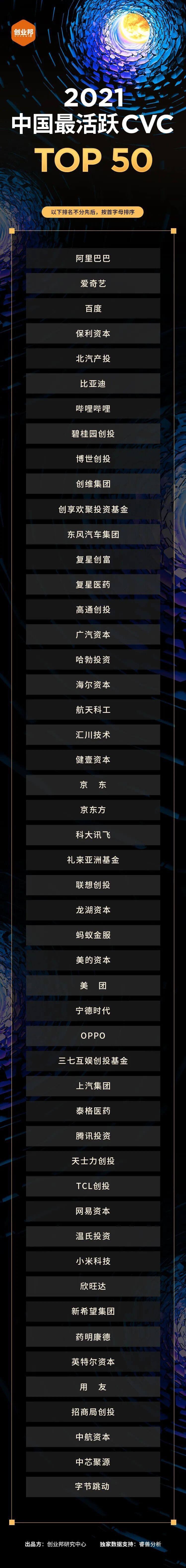

自2022年4月评选启动以来,创业邦研究中心结合睿兽分析数据、市场公开数据和调研访谈等方式,以客观公正为原则,基于严格的标准和严谨的数据,评选出2021中国最活跃 CVC TOP 50。

2021中国最活跃 CVC TOP 50

CVC榜单解读

母公司行业:集中分布在智能制造、互联网、医疗健康和汽车交通

根据睿兽分析数据显示,2021年,50家上榜CVC机构共投资了1305起案例,平均每家机构的投资案例数量约为26起。其中,母公司处于智能制造行业的CVC机构投资案例为304起,占比达23.3%;母公司处于互联网行业的CVC机构投资案例为503起,占比高达38.5%。

上榜CVC机构的母公司所处行业领域主要分布在智能制造、互联网、医疗健康和汽车交通等。其中,母公司是智能制造行业的典型CVC机构包括联想创投和TCL创投等,CVC机构的母公司来自于互联网行业,典型代表包括腾讯投资、字节跳动和阿里巴巴等,其次是医疗健康和汽车交通,共12家机构,如(国药)健壹资本、泰格医药、北汽产投和广汽资本等。

随着“双碳”目标提出,我国步入绿色经济转型的新阶段,发展新能源汽车不仅能够优化能源结构,而且由于其具有产业链长、覆盖面广、关联产业多等特点,对拉动经济起到促进作用 ,企业通过CVC投资的方式触达到新能源汽车的相关产业链。

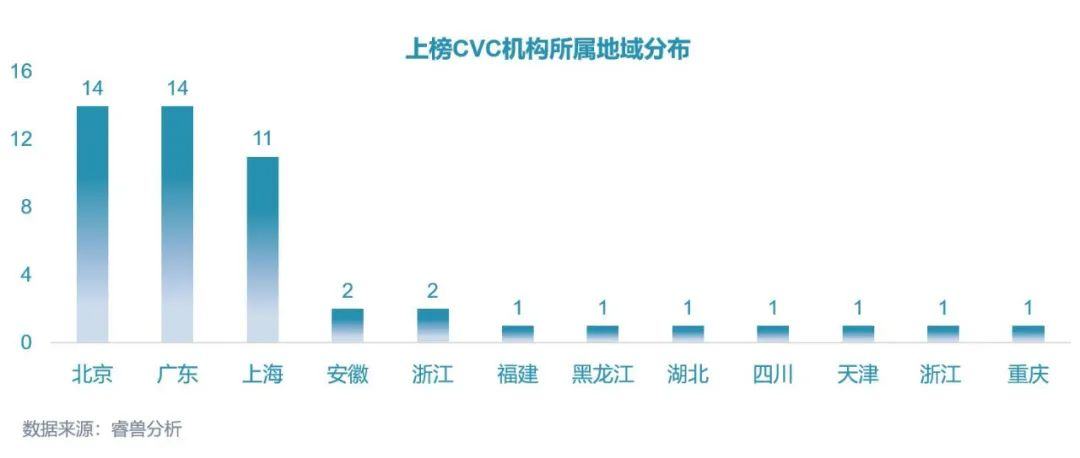

地域分布:北上广依旧是CVC机构的聚集地

上榜CVC机构所处地域分布来看,排名前三位的分别是北京、广东和上海,CVC机构数量占比达78%,由于创业生态、资本聚集和产业效应等因素,近8成的上榜CVC机构都聚集在北上广,一线城市持续在创业潮中起到引领作用。

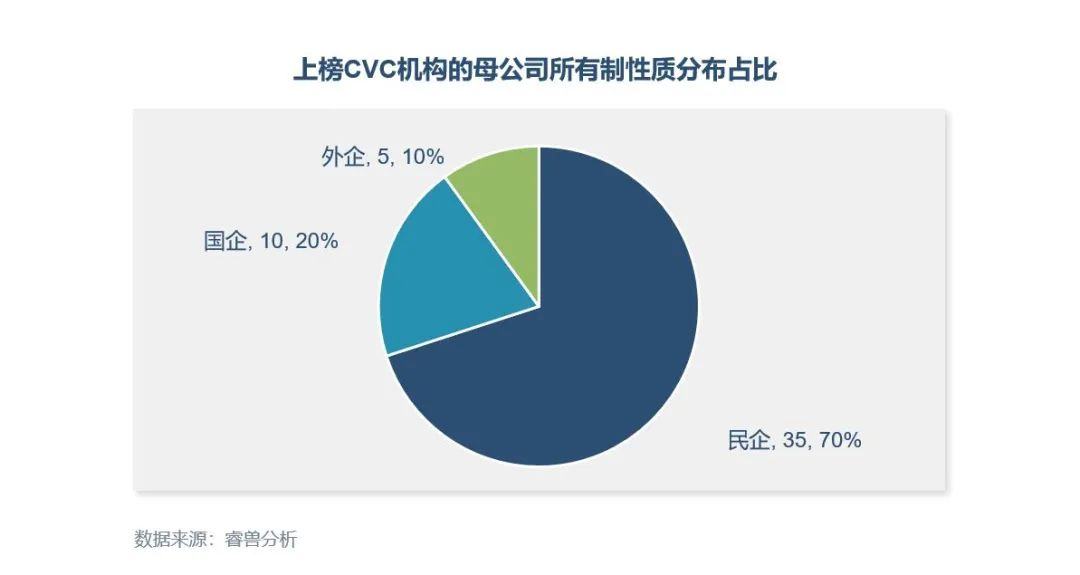

母公司性质:民企背景的CVC机构居多

上榜CVC机构的母公司所有制性质来看,民企背景的机构有35家,占比70%;国企背景的机构有10家,占比20%;外企背景的机构有5家,占比10%,分别是礼来亚洲基金、高通创投、英特尔资本、博世创投、(保乐力加)创享欢聚投资基金。上榜CVC机构的母公司大多是民企背景,说明民企背景的CVC机构是主力。

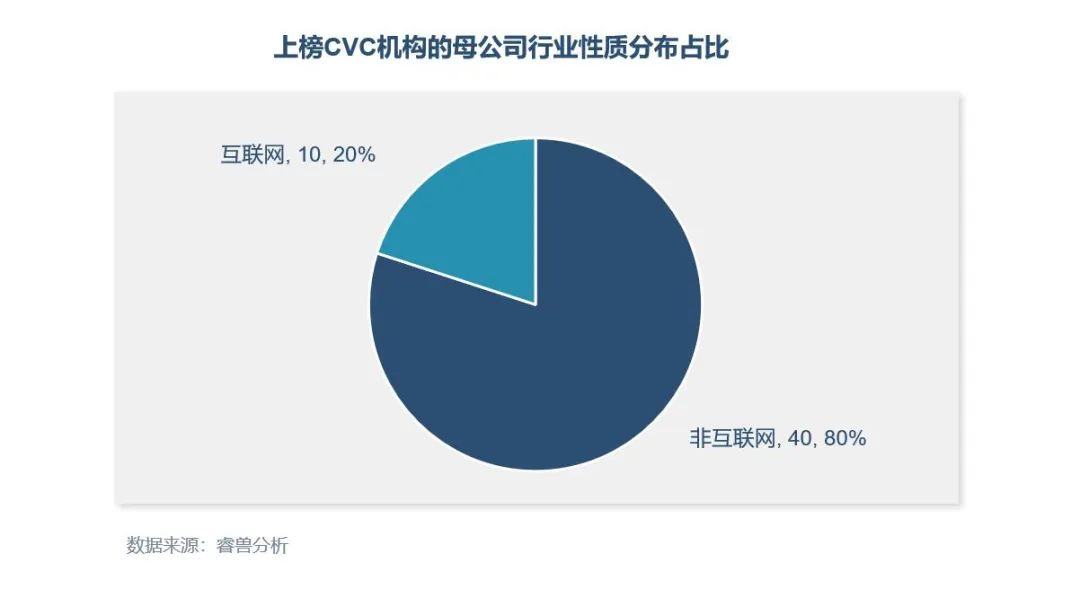

上榜CVC机构中有10家机构的母公司来自互联网行业,典型代表包括腾讯投资、字节跳动和阿里巴巴等,40家机构的母公司来自国家大力支持的战略新兴产业以及传统的非互联网行业,如北汽产投、广汽资本、(国药)健壹资本和泰格医药等。

投资行业赛道分布:主要集中在企业服务、文化娱乐和医疗健康

上榜CVC机构在2021年主要投资案例1305起,其中企业服务、文化娱乐和医疗健康共计510起,占比达39%,腾讯投资重点布局企业服务和文化娱乐,2021年分别投资85起和47起;医疗健康在疫情的持续影响下,再度成为CVC机构备受青睐的行业。

活跃行业赛道的TOP3 CVC机构分布

上榜CVC机构,在2021年重仓投资了5个赛道,分别为企业服务、文化娱乐、医疗健康、智能制造和人工智能等。腾讯投资、小米科技、联想创投等在多个赛道进行投资布局,在企业服务、文化娱乐、智能制造、人工智能等多个领域均较为活跃。部分CVC机构则专注于母公司主业方向,礼来亚洲基金重点布局医疗健康行业,中芯聚源重仓芯片半导体行业。

更多详细内容及数据分析,请登录创业邦官网 https://www.cyzone.cn/report/获取完整版CVC报告《2021年中国企业风险投资CVC发展研究报告》